Нередкая ситуация в консалтинге, когда клиентом становится не одно предприятие, а их взаимосвязанная группа, в которой одно или два предприятия прибыльны, а остальные — убыточны. Но это по данным бухгалтерии. А реальный результат определить из-за связки не так просто, хотя и необходимо. Автор предлагает методику расчета, которая может подойти и вам.

Светлана Засухина, партнер ООО «Десонн Партнерс». Журнал «Финансовый Директор ISSN 1680 — 1148» №6-2009

РАЗВИТИЕ кризисной ситуации на рынках и ухудшение финансовых показателей деятельности заставляет холдинговые компании уделять большее внимание непрофильным и неприбыльным бизнесам, которые создают дополнительную нагрузку в затратах группы. Каковы финансовые аспекты оценки эффективности работы отдельного бизнес-направления внутри холдинга? Методология, рассмотренная в этой статье, поможет определить границы различных бизнесов в корпоративной структуре группы и правильно рассчитать финансовый результат каждого из них. Полученные результаты очень важны для выработки дальнейшей стратегии развития холдинга и помогут ответить на следующие вопросы:

- Какие бизнесы прибыльны, а какие убыточны?

- Какие бизнесы являются основными, а какие непрофильными?

- Какие бизнесы требуют дополнительного инвестирования?

- Какие бизнесы требуют реструктуризации?

- Какие бизнесы необходимо подготовить к продаже? и т. д.

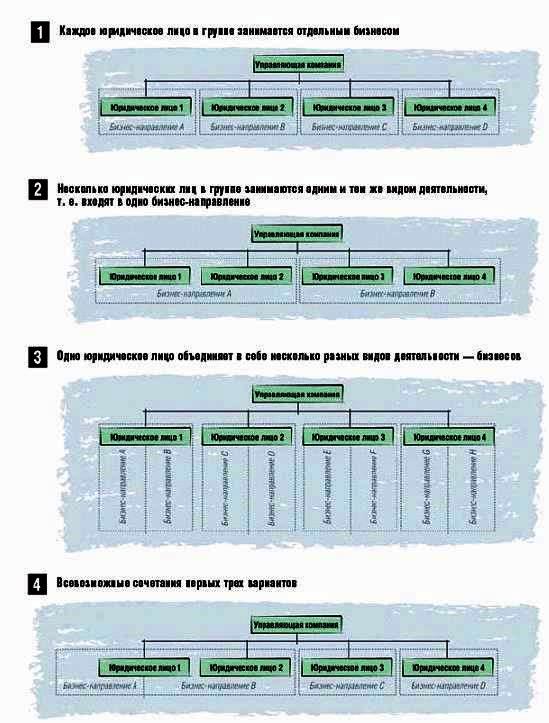

Прежде чем приступить к оценке финансового результата, необходимо четко разграничить понятия «предприятие» и «бизнес». Зачастую эти понятия смешиваются. В данной статье под предприятием понимается юридическое лицо, под бизнесом или бизнес-направлением — самостоятельный вид экономической деятельности с целью получения дохода (прибыли). Ключевой особенностью бизнеса является его возможное существование вне структуры холдинга. Возможны следующие варианты ведения нескольких бизнесов внутри холдинга [Рисунки 1-4].

Очевидно, что первый вариант структуры является самым простым: анализ финансового результата отдельного бизнеса сводится к оценке работы конкретной компании. Такая структура удобна для достижения следующих целей:

- управления бизнесом — управление централизовано, и ответственность за ведение бизнеса возложена на руководителя предприятия;

- продажи бизнеса — все активы, задействованные в определенном бизнес-направлении, сосредоточены на балансе отдельного юридического лица. Продажа такого бизнеса представляет собой передачу корпоративных прав на конкретную компанию;

- привлечения инвестиций — структура бизнеса прозрачна и понятна, что повышает доверие инвестора.

Все последующие варианты являются более сложными и требуют большего времени и трудозатрат для составления управленческого отчета о финансовых результатах. Прежде чем оценить эффективность работы отдельного бизнеса:

- во втором варианте необходимо предварительно составить консолидированный отчет о финансовых результатах на основании отчетов компаний, входящих в бизнес-направление;

- в случае третьего варианта необходимо представить отчетность юридического лица в разрезе сегментов — бизнесов. При этом особое внимание нужно уделить принципам распределения общих затрат на управление предприятием между бизнесами.

Структуры, описанные в вариантах 2-4, более сложные в организации системы управления, которая децентрализована и распределена между руководителями нескольких предприятий. Но несмотря на это такие структуры встречаются в отечественных холдингах достаточно часто по следующим причинам:

- неупорядоченное стихийное развитие холдингов: новые бизнесы быстро появлялись и вырастали в существующей корпоративной структуре;

- распределение налоговой нагрузки между предприятиями группы;

- распределение финансирования (денежных потоков) между предприятиями группы;

- не предполагалась продажа бизнесов и / или привлечение существенных инвестиций.

Варианты структур 2-4 менее прозрачны и понятны для инвестора. Поэтому если по результатам оценки будет принято решение о продаже некоторых действующих бизнесов, то без предпродажной подготовки, которая включает в себя реорганизацию бизнеса (выделение, разделение, объединение и т. д.), продажа бизнеса «как есть» может состояться по цене с дисконтом либо вообще не состояться.

Оценка финансового результата отдельного бизнеса включает в себя следующие шаги:

- Определение бизнес-направлений группы и юридических лиц, которые входят в каждое направление.

Если предприятия группы связаны друг с другом хозяйственными операциями в ходе своей нормальной деятельности, то границы бизнесов переплетаются и становятся неясными: где заканчиваются границы одного бизнеса и начинается другой вид деятельности? Простое правило, которое поможет в разрешении этой дилеммы: отдельный биз-нес — это бизнес, который может существовать независимо от группы. Например, если услуги конкретного бизнеса являются настолько уникальными, что подходят только под потребности предприятий холдинга и никакого другого альтернативного использования на рынке не предполагают, то такой вид деятельности не может существовать отдельно от холдинга, и не стоит его рассматривать как отдельный бизнес. - Сбор статей доходов и расходов, генерируемых данным бизнес-направлением.

- Распределение общехолдинговых расходов — расходов, связанных с управлением активами группы.

- Расчет чистого финансового результата деятельности бизнес-направления.

- Оценка статей доходов и расходов на соответствие рыночным показателям. Внесение корректировок в расчет чистого финансового результата. Это позволит оценить финансовый результат бизнеса в условиях его существования независимо от холдинга.

- Использование методов финансового анализа и прочих аналитических подходов для оценки эффективности деятельности.

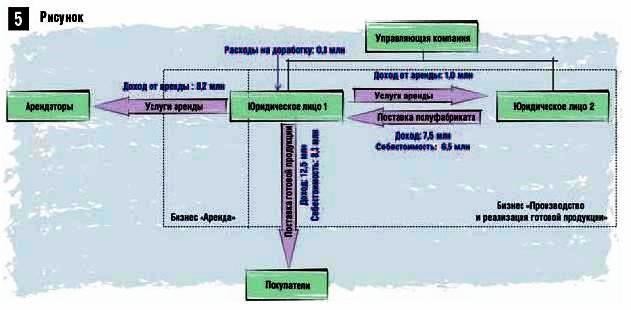

Рассмотрим описанные выше этапы на примере. Ниже представлен фрагмент корпоративной структуры, на которой представлены два бизнес-направления [Рисунок 5].

В бизнесе «Производство и реализация готовой продукции» участвуют два предприятия:

- юридическое лицо 2, которое производит полуфабрикат и поставляет его юридическому лицу 1

- юридическое лицо 1, которое дорабатывает полуфабрикат до готовности и реализует готовую продукцию конечному потребителю.

В бизнесе «Аренда» работает одно предприятие:

- юридическое лицо 1, которое является владельцем крупного комплекса коммерческой недвижимости и

сдает его в аренду как внешним, так и внутренним контрагентам, в том числе и предприятию 2.

Предположим, что по результатам года получены следующие финансовые данные о деятельности этих двух предприятий [таблица 1], из которых следует, что предприятие 1 ведет прибыльную деятельность, а предприятие 2 убыточно. Однако такое представление информации еще недостаточно, чтобы судить об эффективности бизнесов.

1 Таблица (млн ден. ед.)

|

Статья |

Юр. лицо 1 |

Юр. лицо 2 |

| 1. Чистый доход |

21,7 |

7,5 |

| 2. Себестоимость |

(16,8) |

(6,5) |

| 3. Валовая прибыль |

4,9 |

1,0 |

| 4. Административные, сбытовые и прочие операционные расходы |

(2,0) |

(1,2) |

| 5. Операционная прибыль (убыток) |

2,9 |

(0,2) |

Для составления отчета о финансовых результатах по каждому бизнесу необходимо разделить прибыль предприятия 1 между арендным и производственным направлениями [таблица 2]. Отчет по сегментам показывает, что годовая прибыль предприятия в сумме 2,9 млн ден. ед. сформировалась в результате прибыли в 3,4 млн ден. ед., заработанной производственным направлением, и убытка в размере 0,5 млн ден. ед. от арендной деятельности.

2 Таблица (млн ден. ед.)

| Статья | Сегменты | Итого | |

| Аренда | Производство | ||

| 1. Чистый доход |

9,2 |

12,5 |

21,7 |

| 2. Себестоимость |

(8,5) |

(8,3) |

(16,8) |

| 3. Валовая прибыль |

0,7 |

4,2 |

4,9 |

| 4. Административные, сбытовые и прочие операционные расходы |

(1,2) |

(0,8) |

(2,0) |

| 5. Операционная прибыль (убыток) |

(0,5) |

3,4 |

2,9 |

3 Таблица (млн ден. ед.)

|

Статья |

Юр. лицо 1 |

Юр. лицо 2 |

Итого |

|

Производство |

Производство |

||

| 1. Чистый доход |

12,5 |

7,5 |

12,51 |

| 2. Себестоимость |

(8,3) |

(6,5) (6,5) + (0,8) = |

(7,3)2,3 |

| 3. Валовая прибыль |

4,2 |

1,0 |

5,2 |

| 4. Административные, сбытовые и прочие операционные расходы |

(0,8) |

(1,2) (0,8) + (1,2) = |

(2,0) |

| 5. Операционная прибыль (убыток) |

3,4 |

(0,2) |

3,2 |

1Чистый доход отображает чистые продажи конечному покупателю, т. е. только доход, заработанный предприятием № 1. Все внутригрупповые продажи (выручка предприятия № 2) исключаются.

2Себестоимость отображает фактически понесенные затраты, формирующие себестоимость. Все внутригрупповые затраты исключаются из состава себестоимости. Так, себестоимость реализованной продукции предприятия № 1 в сумме 8,3 млн ден. ед. включает в себя стоимость полуфабриката, полученного от предприятия № 2 (7,5 млн ден. ед.) и расходы на его доработку (0,8 млн ден. ед.). Стоимость полуфабриката состоит из двух компонентов — затраты, связанные с его изготовлением (себестоимость реализации предприятия № 2 6,5 млн ден. ед.), и наценка (1 млн ден. ед.).

3В целях упрощения примера предполагается, что предприятие № 1 не имеет остатков запасов незавершенного производства и готовой продукции. При наличии остатков запасов на балансе предприятия №1 расчет себестоимости будет другим.

На следующем этапе собираем статьи доходов и расходов, генерируемые направлением «Производство и реализация готовой продукции» [таблица 3]. Поскольку предприятия 1 и 2 связаны друг с другом хозяйственными операциями, то консолидация по виду деятельности «Производство и реализация готовой продукции» не означает арифметическое суммирование показателей индивидуальных отчетов предприятий. При составлении сводного отчета исключается выручка от реализации продукции предприятия 1 предприятию 2 и все внутригрупповые прибыли, возникшие в процессе передачи полуфабриката.

Для завершения оценки финансового результата необходимо проанализировать статьи доходов и расходов на соответствие рыночным показателям и внести корректировки в расчет чистого финансового результата [таблицы 4-5]. Если бизнес связан с другими бизнес-направлениями холдинга, то все операции корректируются до уровня рыночных цен.

Для сравнения финансового результата с результатом компаний-аналогов необходимо нормализовать его — исключить из него все нетипичные статьи доходов и затрат. Нормализованный финансовый результат — это не фактический показатель прибыли (убытка), а результат, полученный бизнесом при условии нормальной операционной деятельности:

- при нормализации исключаются разовые статьи доходов и затрат, вероятность повторения которых в будущем низкая. Эти статьи не отражают постоянную доходность или производительность бизнеса;

- также исключаются затраты на содержание непрофильных активов в бизнесе — например, амортизация

незадействованного оборудования, которое подлежит продаже. Представленные ниже отчеты о финансовых результатах отображают рентабельность бизнеса в условиях нормальной операционной деятельности.

4 Производство и реализация готовой продукции (млн ден. ед.)

|

Статья |

До корректировки |

Корректировки |

После корректировки |

Нормализация |

Нормализованный результат |

| 1. Чистый доход |

12,5 |

-0,54 |

12,5 |

12,5 |

|

| 2. Себестоимость |

(7,3) |

(7,8) |

+0,35 |

(7,5) |

|

| 3. Валовая прибыль |

5,2 |

4,7 |

5,0 |

||

| 4. Административные, сбытовые и прочие операционные расходы |

(2,0) |

(2,0) |

+0,46 |

(1,6) |

|

| 5. Операционная прибыль (убыток) |

3,2 |

2,7 |

3,4 |

4-0,5. Себестоимость производственного направления увеличивается на сумму арендной платы за фактически занимаемые площади. Чистый доход арендного направления соответственно увеличивается на сумму недополученного дохода — 0,5 млн ден. ед.

5+0,3. Из состава расходов исключается амортизация непрофильных активов, которые не используются в деятельности и подлежат в дальнейшем продаже или списанию.

6+0,4. Из состава административных расходов исключаются чрезмерные гонорары на профессиональные услуги, которые в будущем не повторятся.

5 Аренда (млн ден. ед.)

|

Статья |

До корректировки |

Корректировки |

После корректировки |

Нормализация |

Нормализованный результат |

| 1. Чистый доход |

9,2 |

+0,5 |

9,7 |

9,7 |

|

| 2. Себестоимость |

(8,5) |

(8,5) |

+0,27 |

(8,3) |

|

| 3. Валовая прибыль |

0,7 |

1,2 |

1,4 |

||

| 4. Административные, сбытовые и прочие операционные расходы |

(1,2) |

(1,2) |

(1,2) |

||

| 5. Операционная прибыль (убыток) |

(0,5) |

0,0 |

0,2 |

7+0,2. Из состава расходов исключается амортизация непрофильных активов, которые не используются в деятельности и подлежат в дальнейшем продаже или списанию.

Таким образом, нормализованный финансовый результат деятельности направления «Производство и реализация готовой продукции» за прошедший год составляет 3,4 млн ден. ед., рентабельность работы этого направления — 27,2 %. По арендному направлению прибыль составляет 0,2 млн ден. ед., или 2,06 % от чистого дохода. Эти данные могут быть использованы для сравнения с данными конкурентов или среднеотраслевыми показателями, а также для составления планов или бюджетов.

Описанные выше подходы к расчету и оценке финансового результата имеют ряд преимуществ по сравнению с традиционной системой финансового учета и обладают большей ценностью с точки зрения принятия управленческих решений. Их основные отличия заключаются в следующем:

A. Объектом оценки является бизнес, а не юридическое лицо. Если бизнес рассредоточен на нескольких предприятиях, то убыточность деятельности одного из них еще не свидетельствует о неприбыльности бизнеса в целом. Внимание топ-менеджеров фокусируется на деятельности целостных бизнесов, а не на деятельность отдельных юридических лиц.

B. Если бизнес-направление продает товары (услуги, работы) другим бизнес-направлениям группы, статья доходов отражает доходы из расчета рыночных цен. И в случае приобретения товаров (услуг, работ) от других бизнес-направлений группы статьи затрат отражают расходы из расчета рыночных цен.

C. Внимание топ-менеджеров акцентируется на источники сокращения затрат, а также на рентабельность бизнеса в условиях нормальной операционной деятельности и на нестандартные разовые операции, которые произошли в отчетном периоде. Оно нацелено не на обычное фиксирование фактически понесенных доходов и затрат, а обращено к бизнес-окружению компании и предусматривает сбор информации о конкурентах (цены, затраты, объем, доля рынка). Сравнение с рыночными показателями помогает сделать следующие выводы:

- Если группа получает от принадлежащего ей бизнеса больше прибыли, чем другие возможные собственники, то есть смысл сохранить такие бизнесы и развивать их.

- Если группа не извлекает из принадлежащего ей бизнеса прибыль на уровне рыночных показателей, то такой бизнес необходимо реструктуризировать или продать.

Для практического применения анализа финансового результата группы компаний в разрезе бизнесов необходимо:

- утвердить финансовую структуру холдинга;

- утвердить руководителей бизнес-направлений;

- назначить ответственных за ведение управленческого учета и составление управленческой отчетности по каждому бизнес-направлению;

- утвердить принципы распределения общекорпоративных расходов;

- систематически собирать информацию о рыночных ценах на товары (услуги, работы), поставляемые между компаниями группы; систематически собирать информацию о конкурентах и отрасли.

Оставить комментарий