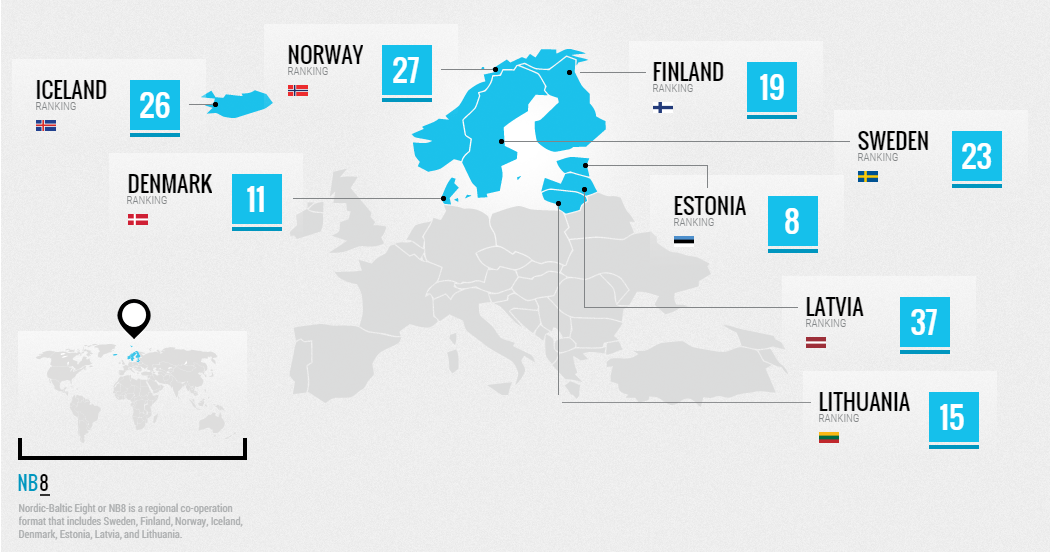

Мы хотели бы обсудить финансовый кризис. Потому что, по нашему глубокому убеждению, то, что сейчас происходит с глобальными финансами и в этом смысле – в глобальной экономике видоизменит ситуацию, в том числе и с проектом «Nordic Baltic 8». Мы все должны понимать, что грядут большие изменения и как показывает история, изменения могут произойти очень быстро,» — так начал свой доклад Игорь Злотников. Доклад заслуживает внимания и тех, у кого есть узкие интересы в Латвии, и тех, у кого интересы гораздо шире.

Доклад И. Злотникова и А. Сурмача на заседании Круглого стола-семинара «Перспективы сотрудничества в рамках проекта «Nordic Baltic 8» 24.11.2010 г.

Злотников. Уважаемые коллеги! Я хотел бы начать наш общий доклад с Андреем Сурмачем, как и профессор Зелтиньш, с литературного анекдота. В рассказе замечательного писателя Виктора Пелевина «Пространство Фридмана» есть такой текст, смысл которого в следующем — за последнее время участились случаи, когда те, кто имеет немного денег, рассказывают тем, у кого денег нет, что такое – большие деньги, очень большие деньги и сказочно большие деньги. Вот и мы в своем докладе хотели бы уделить внимание тому, что происходит с очень большими, можно сказать, сказочно большими деньгам. Мы хотели бы обсудить финансовый кризис. Потому что, по нашему глубокому убеждению, то, что сейчас происходит с глобальными финансами и в этом смысле – в глобальной экономике видоизменит ситуацию, в том числе и с проектом «Nordic Baltic 8». Мы все должны понимать, что грядут большие изменения и как показывает история, изменения могут произойти очень быстро. Я хотел бы поделиться с вами нашим видением ситуации. Я признателен г-ну Смуксту за предложение — поделиться реальными представлениями о том, что происходит, потому что – это именно то, что нам нужно. То, что пишут в газетах – это, определенный PR, это — необходимое условие поддержания спокойствия. Но ситуация, как вы понимаете, гораздо сложнее. У нас была подготовлена презентация, поэтому я буду использовать распечатанные листики — считайте, что это такой ручной PowerPoint.

Для того чтобы мы понимали – в чем смысл нынешнего кризиса, я очень коротко остановлюсь на том – в чем же кризис?

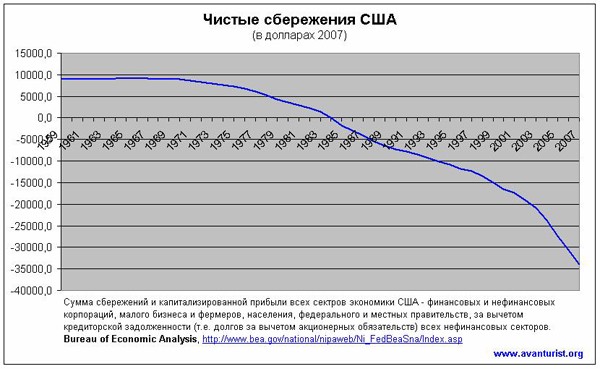

Есть два очень серьезных аспекта, на которые хотелось бы обратить ваше внимание, и в первую очередь — на цифры. С одной стороны, нынешний кризис – это кризис «перепотребления» и «недосбережений». А с другой стороны – это кризис переизбытка «спекулятивного» капитала. Если мы посмотрим на материале Соединенных Штатов (а США – это основная финансовая держава и все что там происходит затем как в зеркале отражается на всех других странах) как изменялись сбережения в Америке на протяжении последних 50 лет, то мы увидим, что, начиная с 1985-86 гг., произошло удивительное событие – Америка перестала накапливать сбережениями (Рис.1). Фактически с этого времени начинается эпоха – жизни в долг. Почему это происходит? С одной стороны главенствующей идеей, становиться идея, что экономика может развиваться только за счет потребления, а с другой стороны появляется огромное количество новых потребностей, которых раньше не было, и их начинают очень быстро осваивать. А для удовлетворения новых потребностей нужны новые, дополнительные средства. И этими средствами становятся кредиты. Потребительские кредиты, ипотечные кредиты, карточные кредиты и т.д. Так вот, на конец 2007 года (а в середине этого года случилась первая острая фаза нынешнего кризиса) на каждого экономического субъекта США (финансовые и нефинансовые корпорации, малый бизнес, фермеры, семьи, муниципальные и федеральные власти) приходился долг, в среднем, – 35 тыс. долларов.

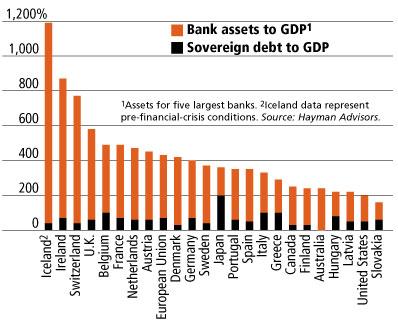

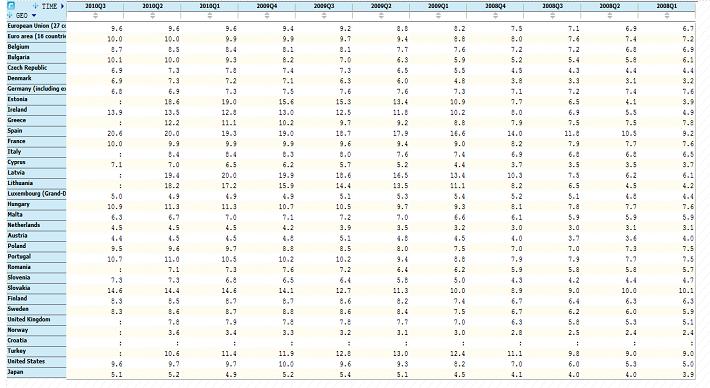

С другой стороны, к началу кризиса на счетах банков были сконцентрированы огромные средства, которые в совокупности превышали весь реальный ВВП – как отдельных стран, так и всей мировой экономики в несколько сотен раз (Рис. 2). Это не просто очень большие цифры, это — невероятно и запредельно большие цифры. На Рис.2 показано: сколько средств хранилось на счетах в банках в процентном отношении к ВВП в каждой отдельной взятой стране. А также, сколько процентов к ВВП каждой страны, составлял суверенный долг этой страны. Вот это фантастическое несоответствие: долговое бремя с одной стороны и невероятное количество свободных средств, с другой стороны – и составляет смысл нынешнего кризиса. Такой дисбаланс долго продолжаться не может. Обратите внимание на показатели Исландии — до начала кризиса количество средств на счетах в банках этой страны превышало ВВП Исландии на 1200% (!). Такое положение вещей не просто не соответствует экономическим представлениям, это не соответствует здравому смыслу. Не мудрено, что Исландия стала первой жертвой кризиса в Европе.

Очень большая проблема, связанная с кризисом заключается в том, что кризис не дан нам в наших ощущениях, в нашем опыте — пока нас не уволят и мы останемся без средств к существованию. Поэтому мы можем только помыслить кризис. Я попытаюсь крупными «мазками» дать несколько представлений о кризисе, которые заведомо сложнее, чем обычный статистический материал. Надо сказать, что сейчас делается очень много «визуализаций» кризиса, особенно красиво эту работу делают американцы, надо отдать им должное – они очень детально анализируют кризисную ситуацию и стараются беспристрастно дать полную и разностороннюю «картинку» кризиса.

Так вот, следующая страна, которая располагает невообразимыми активами на счетах своих банков по отношению к своему ВВП – это Ирландия (Рис. 2). Нужно понимать одну важную особенность Ирландии. Это такое англо-саксонское «окно» в еврозону. В Ирландии находятся штаб-квартиры многих американских и британских корпораций, которые через Ирландию имеют прямой доступ к «зоне евро» плюс еще самое низкое налогообложение на корпоративную прибыль в ЕС.

Надо отметить, что «спекулятивный» капитал имеет очень подвижную природу. Он очень быстро находит место, где ему дают возможность заработать, и очень быстро уходит их этого места, когда условия меняются. Есть красивый образ – «спекулятивный капитал» — это как табун лошадей, который носится в поисках лучших условий, и также быстро срывается и несется к новым горизонтам. Сейчас «спекулянтов» все чаще стали называть «инвесторами» и даже фрау Меркель буквально на днях предупредила, что «инвесторам» нужно быть готовым к большим потерям в результате кризиса. Это значит, что инвесторам нужно быть готовым к тому, что привычная ситуация инвестиционного дохода может очень быстро превратиться в ситуацию больших потерь в самых разных инвестиционных проектах.

Нужно отметить еще один важный момент ситуации. За последние 10-15 лет произошло резкое и глубокое размеживание групп людей по доходам. Например, в Латвии три четверти населения не имеют вообще никаких накоплений, в США – две трети населения не имеют никаких накоплений. В Европе ситуация лучше, все-таки исторически более зажиточные страны, но и в Европе растет пропасть между очень небольшим классом «супер-богатых» людей и всеми остальными. У очень небольшого числа людей сосредоточено невообразимое количество капитала. Все точно в рамках классического учения Маркса о капитализме.

Вот такая ситуация, когда с одной стороны – большинство не имеет накоплений и живет в долг, а с другой стороны – в руках у очень ограниченной группы находится невообразимый «спекулятивный» капитал — отражается и на судьбах целых стран.

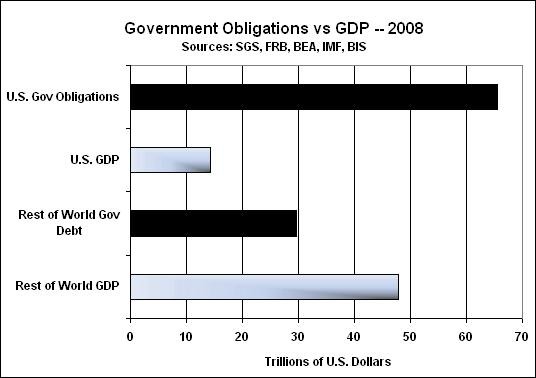

Вот, например, данные по США (Рис. 3). Обратите внимание, что отношение долга США к собственному ВВП на 2008 год составляет где-то 5 к 1, т.е. долг превышает годовой ВВП почти в 5 раз. Если же мы возьмем отношение долга всех остальных стран мира, кроме США, ко всему остальному мировому ВВП (кроме США), то соотношение будет 1 к 1,6 — т.е. долги всего мира более чем в полтора раза меньше ВВП остального мира, без США. Другими словами, Америка живет в долг и это есть следствие «эффективности» экономики построенной на принципах постоянного потребления как основного двигателя роста экономики. Ну а если принять во внимание огромный груз «инвестиционного», т.е. «спекулятивного» капитала, то мы должны понимать, что такая система пришла к определенным границам своего роста.

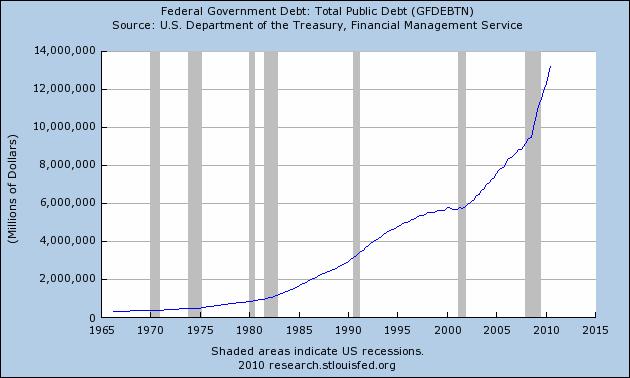

Последние события кризиса, показывают, что долг США растет уже не линейным образом, как это было в 60-70-80 и даже в 90-е годы, а приближается к экспоненте (Рис. 4.). И это без учета долгов отдельных штатов, который лишь усугубляют ситуацию. Данные последних месяцев по размещению новых казначейских облигаций США показывают, что привлеченных средств не хватает и американцы очень скоро вынуждены будут опять изменить законодательные ограничения по размеру суверенного долга. Напомню, сейчас эти ограничения составляют почти 14 трлн. долларов.

Если вы помните, то начало кризиса в 2007 году подавалось публике как «ипотечный» кризис. Но более глубокий анализ показывает, что это был скорее кризис «долгового» капитала, превращенного в «спекулятивный» капитал и вложенного в ипотеку. На примере Латвии это должно быть очень хорошо понятно. Люди брали «ипотечный» кредит, покупали на него недвижимость, недвижимость переоценивалась, люди еще брали кредит, покупали еще недвижимость и т.д. Другими словами, «кредиты» превращались в «спекулятивный капитал». На «растущем» рынке – получать «инвестиционную» прибыль — большого ума не надо. Вот именно в этой области и началась первая фаза нынешнего кризиса. Да, конечно, это подавалось как кризис «субпрайм» кредитов, которые раздавались в Америке бедным людям, у которых не было никакого обеспечения, но такая схема была очень популярна и среди т.н. «инвесторов». Вот эти «инвесторы» — «спекулянты» и стали жертвами первой фазы кризиса. Она по праву была названа некоторыми исследователями – «спекулятивной фазой» кризиса.

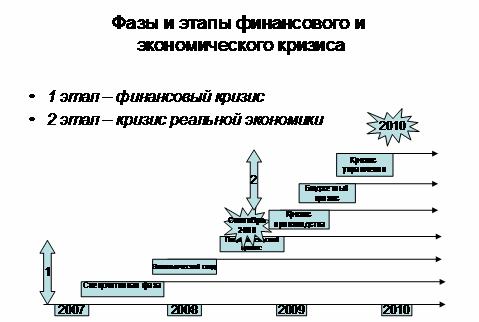

Для понимания происходящего, очень важно некоторым образом упорядочить события. Вот один из вариантов периодизации кризиса, который был проведен на материале анализа произошедших событий с 2007 – 2010 гг. (рис. 5).

Итак, рассмотрим Рис. 5 более детально. Первая фаза кризиса – «спекулятивная» фаза, весна, лето и осень 2007. Когда в США было осознано, что потери от «ипотеки» не могут быть возмещены, в первую очередь ипотечным банкам и ипотечным агентствам, т.к. страховые бумаги, выпущенные ими как некая «страховка» от потерь превратились в т.к. «мусорные» бумаги. «Инвесторы-спекулянты» были вынуждены списать, по разным оценкам, около 5 трлн. долларов. Эти, очень серьезные потери заставили многих задуматься – куда же вкладывать свои «инвестиции»? И владельцы огромной массы «спекулятивного» капитала «бросились» выводить свои деньги из многих «инвестиционных бумаг» и вкладывать свои средства, в первую очередь — в нефть. Вы помните, как невероятно выросли цены на нефть в конце 2007 г. и в первой половине 2008 г. (Рис. 6). Нефть подорожала, стало очень не эффективно заниматься производством – слишком сильно увеличились издержки, плюс очень многие «инвесторы», почувствовали, что грядут «тяжелые времена» стали возвращаться к идеологии сбережений и стали меньше тратить на текущее потребление. Начались следующие фазы кризиса – экономический спад и потребительский кризис (Рис.5). На этой фазе инвесторам стало не интересно держать свои средства в акциях активных экономических субъектов – т.к. основные параметры доходности на капитал, доходности акций резко уменьшились и инвесторы ринулись выходить свои средства из многих акции, которых котировались на биржах. На этой фазе произошло несколько чувствительных падений на фондовых рынках – в марте 2008 и осенью 2008. Участники рынка перестали доверять друг другу. Резко сократилось кредитование экономики. В сентябре 2008 произошло знаковое событие – банкротство одного из пяти крупнейших инвестиционных банков «Lehman Brothers». Это событие явилось своеобразной «точкой бифуркации», т.е. после этого события ситуация уже никогда не сможет вернуться назад. Можно утверждать, что в сентябре 2008 года экономическая система, основанная на принципах расширяющего потребления и спекулятивного инвестирования как основ для своего роста, достигла своего предела. Завершился этап финансового кризиса и начался этап кризиса реальной экономики. На этапе кризиса реальной, иногда говорят – «физической» экономики точно также можно выделить несколько фаз. Самой яркой была фаза – «кризиса производства». На этой фазе в апреле-мае 2009 года произошло еще одно знаковое событие — банкротство флагманов американской индустрии, символов американской экономики – «General Motors» и «Chrysler».

Кризис реальной экономики сопровождается классическими событиями, которые описаны во всех учебниках – закрываются производства, увеличивается безработица, уменьшаются поступления в бюджет и проблемы уже начинаются у государства – следующая фаза кризиса – бюджетный кризис. 2009 год – стал годом обострения бюджетного кризиса в очень многих странах. Эта фаза кризиса затронула уже подавляющее количество стран, и особенно – в Европе, в которой приняты жесткие нормы дефицита бюджета. Бюджетный этап кризиса вызывает огромное количество проблем в системе управления государством, возникают трения между разными политическими группами, национальными элитами – и мы можем констатировать, начало следующей фазы кризиса – это кризис управления (Рис. 5). В 2009-2010 годах мы наблюдаем кризис управления во многих странах, выражающийся в ожесточенной борьбе между различными группами, партиями, возникают невероятные и ранее не возможные альянсы. Происходит переформатирование политических сил почти во всех странах Европы. Возрастают антиглобалистские настроения. Не пытаясь нагнетать атмосферу, потому что еще многие события, происходящие на наших глазах, должны быть подвергнуты специальной исследовательской рефлексии, мы считаем, что кризис вступает в следующий этап своего развития – этап кризиса существующей системы. Финансовый и экономический кризис перерастает в кризис глобальный. (Рис. 7).

Что это значит? Начиная с 2010 года, резко возрастает забастовочное движение, ширится количество различных актов социального протеста, и других форм неудовлетворенности качеством жизни. Увеличивается число самых разнообразных протестных движений. Мы вступили в социальную фазу кризиса. Произошла смена правительств в Греции, Великобритании, Венгрии, недавно – во Франции. Резко обостряются противоречия между крупнейшими странами мира, возникшие формы согласования позиций, по типу G-20, не приводят к долгожданному согласованию и демонстрируют разные интересы крупных держав в нынешнем кризисе.

Последнее событие, к которому мы хотели привлечь ваше внимание – это изменения Лиссабонского договора. Другими словами, кризис перешел в фазу кризиса легитимности принимаемых решений. Происходит пересмотр юридических оснований, которые обеспечивали жизненность системы. Своеобразная ревизия оснований Евросоюза. Например, то, что сейчас происходит с Ирландией в существующих юридических нормах, не может обеспечить выход Ирландии из кризиса. Как было написано в одной из статей – «сейчас происходит спецоперация по принуждению Ирландии к взятию кредита». Ведь если разобраться в этой конкретной ситуации, то мы должны понимать, что по законодательству любой страны «банки не несут ответственности по долгам государства. А государство не несет ответственности по долгам банков». В ирландской ситуации проблемы возникли у банков (см. Рис. 2), нужно понимать, что физически этих огромных денег на счетах банков уже нет – их вывели «обеспокоенные инвесторы». Ирландское государство не несет ответственности за потери банков. Но ЕС и ЕЦБ очень обеспокоены за судьбу еврозоны, ведь если ирландские банки обанкротятся, то это будет в первую очередь проблема ЕЦБ и евро как самостоятельной валюты. Спасти банки может только поручительство правительства (адресное обращение Правительства Ирландии за помощью в структуры ЕС и МФВ), вот к этому и склоняют нынешнее Правительство Ирландии, а у них – выборы на носу. И если Правительство возьмет эту «принужденную финансовую помощь», то могут начаться реальные социальные беспорядки. Не забывайте, что Ирландия – это одна из немногих «пассионарных» стран в Европе. Одна ИРА чего стоит. Но идет беспрецедентное давление на Ирландское Правительство, и мы в ближайшее время увидим, к чему это приведет.

Кризис давно перестал быть финансовым и экономическим. Кризис разворачивается как кризис существующей системы (см. Рис. 7), при этом все прошедшие фазы и этапы кризиса никуда не исчезли, а продолжаются. И мы можем наблюдать кумулятивный эффект, когда происходит взаимное усиление процессов, которые разворачивались на разных фазах и этапах кризиса.

Реплика: Это кризис капиталистической системы!

Злотников: Давайте смотреть на вещи более широко. Кризис 1989-1991 гг. показал, что и социалистическая система оказалась не жизнеспособной. Мы уже никогда не вернемся к социалистической системе ведения хозяйства. Это отдельный вопрос, который находится за пределами темы нашей дискуссии. Но об этом можно будет поговорить специально. Я к чему клоню. Мы должны отдавать себе отчет, что все, что было выстроено за последние 20 лет, находится в очень хрупкой ситуации. И поэтому, обсуждения проекта ««Nordic Baltic 8» могут оказаться не просто востребованными, а жизненно необходимыми. Это как в древней восточной поговорке – «Когда караван поворачивает, хромой верблюд может оказаться первым». Очень вероятно, что центробежные процесс в ЕС, а эти процессы могут в несколько раз усилиться, особенно если в ситуацию Ирландии попадет Испания (а это почти 14 % всего ВВП ЕС). И последствия могут оказаться очень серьезными для всей конструкции Евросоюза. И в этой ситуации — идеи и проект «Nordic Baltic 8» могут оказаться стратегически важными для Латвии.

Я тут солидарен со всеми выступающими, что Латвия должна быть с кем-то в одной команде. Мы слишком маленькая страна и слишком долго не можем находиться в одиночестве. Мы обязательно к кому-нибудь должны присоединиться. Это как в известном сравнении – «Что лучше – первоклассный номер во второсортной гостинице, или второсортный номер в первоклассной гостинице?» Ответ – очевиден. Нам лучше быть в первоклассной гостинице, может быть и на вторых ролях. Поэтому, может быть одна из задач нашего «круглого стола» — перейти от политических деклараций о намерениях к стратегической проработке и проектированию конкретного участия Латвии в проекте «Nordic Baltic 8». Очень скоро это может стать вопросом выживания Латвии как отдельного европейского государства.

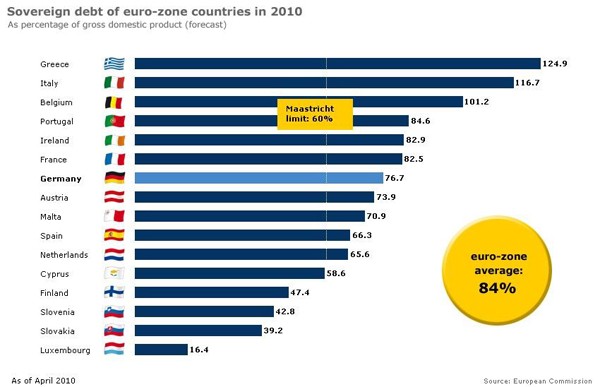

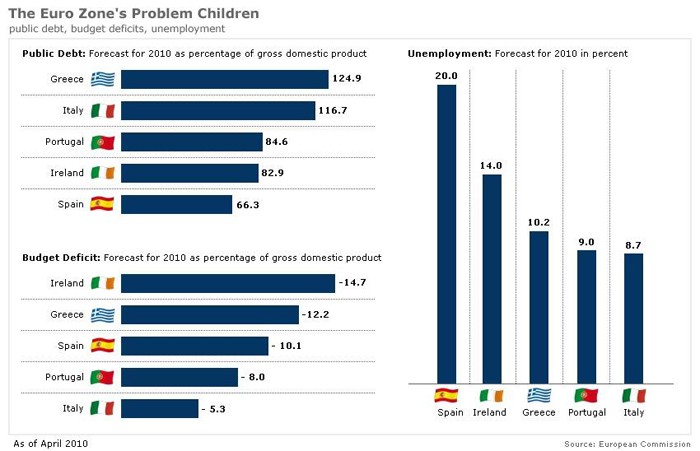

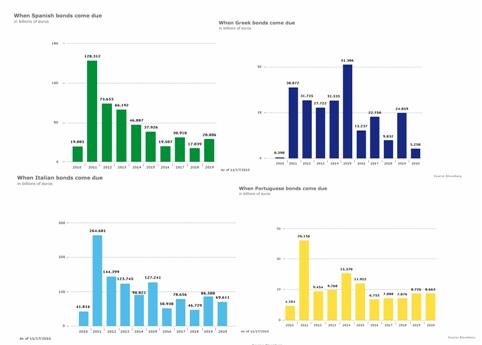

В нашем докладе есть еще данные по конкретным европейским странам. Вот, например, общая средняя величина суверенного долга европейских стран превышает допустимые Маастрихтскими соглашения 60% от ВВП на 24% процента (Рис. 8). Это усредненные данные по ЕС на апрель 2010 г. Сейчас ситуация еще хуже. Данные по дефициту бюджета и безработице в наиболее проблемных странах ЕС (Рис. 9). Напомню, что требования Маастрихтских соглашений — дефицит бюджета не может превышать 3%. В этом смысле самой проблемной страной после Ирландии и Греции является Испания. Она же на первом месте в Европе по уровню безработицы. Напомню, что особенности статистики по безработице заключаются в том, что в учет безработных попадают те, кто получает пособие по безработице. Реальная ситуация явно более напряженная. А вот данные по суммам государственных обязательств (бондов), которые должны будут быть погашены в предстоящие 10 лет (Рис. 10). Самое неприятное, что в 2011 году самую большую сумму по своим обязательствам должна будет выплатить Италия – это более 264 млрд. евро. Есть сомнения, что Италия сможет самостоятельно, без помощи ЕС и МВФ рассчитаться по своим долгам.

Что все это означает? Это означает, что экономика находится в ситуации турбулентности и отчетность каждого нового месяца не добавляет оптимизма. Данных ждут с очень сильным напряжением, потому что особого улучшения ситуации не предвидеться. Нужно еще иметь в виду, что статистика всегда запаздывает, а ситуация развивается по своей внутренней самостоятельной логике.

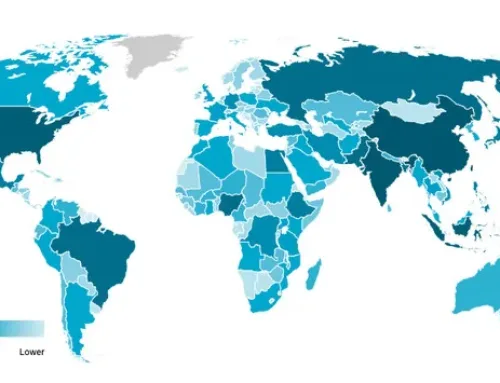

Особенно настораживают данные по безработице (Рис. 11). Такое количество лишних людей, у которых нет особых средств к существованию, грозит серьезным социальным напряжением и может закончиться большими социальными конфликтами. Нужно понимать, что среди этих безработных есть люди с кредитными обязательствами, у которых в перспективе нет возможности рассчитаться по своим кредитам, ну и у большинства безработных нет никаких накоплений. Все это усугубляет социальную ситуацию. Не исключено, что многие люди уже поставлены в ситуацию физического выживания, а человек, который озабочен своим физическим выживанием очень просто может перестать быть человеком.

Завершая наш доклад, я хотел бы подчеркнуть, что в нынешней очень тревожной ситуации проект «Nordic Baltic 8» может стать для Латвии стратегическим проектом выживания. Потому что при любом раскладе будущей ситуации в ЕС, кооперация между балтийскими и скандинавскими странами сохраниться и если, не дай Бог, евро как единая европейская валюта будет подвержена трансформации, то странам «Nordic Baltic 8» будет легче найти общий язык. Пока евро является национальной валютой только двух балтийских стран – Финляндии и Эстонии. Мы, действительно, в ситуации больших трансформаций можем как «хромой верблюд» оказаться во главе каравана.

Оставить комментарий