Прогноз нужен не для предсказания будущего, хотя это и представляет интерес, иногда исключительно сильный. Прогноз нужен прежде всего для принятия решений – и до начала прогнозного периода (как мы будем действовать) и корректировки стратегии и тактики по окончании периода (как мы сработали, где ошиблись, что изменим).

Бреслав Е.П. Статья была опубликована в журнале Латвияс Экономистс в 2004 году.

Автор статьи недавно встретил описание проблем незадачливого строителя собственного дома. Котлован оказался вначале мал для фундамента, потом фундамент – велик для участка, количество этажей не соответствует свойствам почвы, а в итоге комнат не хватило, т.к. за время строительства семья прибавилась. История не столько смешная, сколько поучительная – потому что не попасть во что-то очень похожее можно только одним способом – составить план. Что это даст? Это даст огромную экономию ресурсов и гарантию того, что использованные ресурсы будут использованы с толком. Ведь без плана может возникнуть такая ситуация, когда за лишние работы заказчик отдаст деньги, и окажется, что на все остальное уже не хватит ресурсов. И дома не будет, и предыдущие траты окажутся пустыми.

Что нужно для плана? Нужно увидеть свой дом уже готовым и построенным. Сначала в голове, потом на бумаге или экране компьютера. А затем мысленно начать его разбирать. И собрать реальный в обратном порядке. Внимание, — пишет архитектор, — очень важная мысль. Все планирование нужно начинать с самого конца, отталкиваясь от нужного результата. Только разобрав свою идею по частям, видя ее всю целиком, будет понятно, какие «как» вам будут нужны для достижения желаемого результата.

…Эти рассуждения по отношению к дому, да и к любым другим сколько-нибудь серьезным строительным работам кажутся банальными. Ну как, в самом деле, можно строить дом БЕЗ проекта? К сожалению, бизнес, несмотря на то, что он куда сложнее любого дома, очень часто строится без проекта – и даже без представлений о том, каков механизм данного бизнеса, как он реагирует на внешние изменения, каковы пределы его гибкости, его специфика? А в отсутствие такого описания бизнеса, лучше формализованного (назовем его бизнес-моделью), затруднено предвидение будущего – и, значит, принятие управленческих решений.

- Словосочетание «предвидение будущего» звучит очень серьезно – как будто речь идет о глобальном предсказании событий на пару веков вперед. Отнюдь. В данном случае горизонт предвидения не имеет никакого значения, потому что, принимая решение, руководителю нужно понимать, как отреагирует его бизнес – как изменятся эффективность деятельности и денежные потоки, увеличатся или уменьшатся запасы и задолженности и т.д. и т.п.

Прогноз – средство, а не цель

Итак, мы берем на себя смелость утверждать, что прогноз нужен не для предсказания будущего, хотя это и представляет интерес, иногда исключительно сильный. Прогноз нужен прежде всего для принятия решений – и до начала прогнозного периода (как мы будем действовать) и корректировки стратегии и тактики по окончании периода (как мы сработали, где ошиблись, что изменим).

Что же нужно сделать в ходе прогнозирования, чтобы прогноз помогал руководителю руководить, т.е. принимать обоснованные, глубоко осмысленные решения?

- Во-первых, оценить «пройденный путь» как успешный или неудачный, причем сделать это «по гамбургскому счету» — не по той прибыли/доле рынка/дивидендам, которые есть, а по тем показателям, которые могли бы быть;

- Во-вторых, выявить факторы, приведшие к существующей ситуации. Так, например, если высокорентабельное поначалу и лидирующее на рынке предприятие потеряло свои позиции и прибыль вместе с ними, то следует понять, почему это произошло:

- Не поменяли вовремя продуктовую стратегию?

- Неверно установили цену?

- Недооценили конкурентов?

- Допустили бесконтрольный рост персонала, непроизводительных расходов вообще?

- Ввели в действие избыточные производственные мощности и не сумели их загрузить?

И т.д. – вариантов может быть много. Но список таких факторов должен быть составлен как можно более полно и беспристрастно. Даже если компания достигла успеха, список факторов, который к нему привел, должен составляться так же придирчиво. А если наш успех – не результат наших усилий, а стечение обстоятельств? Что произойдет, если завтра они изменятся? Например, куда денутся многочисленные магазины, торгующие мобильными телефонами, после насыщения рынка?

В-третьих, надо выявленные факторы разделить на те, влияние которых сохранится, и те, влияние которых исчезнет. Но еще важнее то, что нужен перечень факторов, влияние которых (предположительно) проявится в будущем. О том, как эти факторы определить – скорее, предположить их появление – написано достаточно много статей, и на этом мы останавливаться не будем. Но только после составления такого общего перечня влияющих факторов (они называются «релевантными») следует переходить к расчету количественных значений прогноза будущего развития.

Но это – только начало. Прогноз – не самоцель. Главное начинается тогда, когда «будущее» (имеется в виду прогнозируемый период) заканчивается, и появляется возможность, а еще правильнее сказать – обязанность руководителя сравнить фактическое развитие с прогнозным и диагностировать причины, по которым реальное развитие отклонилось от ожидаемого. Для диагностики можно применить и логический анализ, и математические расчеты – к этому мы еще вернемся. Но в любом случае это все нужно для того, чтобы отсеять случайные причины и учесть объективные факторы, понять, что можно изменить к лучшему в стратегии и тактике предприятия, а в продвинутом случае – еще и оценить усилия сотрудников, в т.ч. и заработной платой.

Финансовый план сам по себе

Интуитивно руководители эту связь – между прогнозированием и управлением – понимают, поэтому стараются с той или иной степенью обоснованности прогнозы развития бизнеса составлять. Наиболее распространенная форма бизнес-прогноза – это бюджет, или финансовый план. Но, если бюджет составляется в отсутствие бизнес-модели, то с обидной частотой допускаются ошибки. Перечислим некоторые из них.

|

Эта ошибка, пожалуй, является наиболее распространенной. Маркетинговые аналитики большинства компаний не считают нужным рассчитывать варианты развития событий. В лучшем случае планирование происходит по группам товаров (ассортименту), регионам или каналам сбыта. При этом для каждого направления планирования рассчитывается только один набор прогнозных параметров (цена и объем), который, как правило, занижается «для подстраховки». Впоследствии, при оценке чувствительности финансовой модели к входящим параметрам, финансисты могут анализировать изменения основных финансовых показателей компании по отношению к этим параметрам. Но если значения таких показателей все же остаются в допустимых пределах, анализом все и заканчивается. И если реализуется пессимистический вариант развития, то компания не сможет вовремя отследить отрицательную тенденцию и принять меры к ее исправлению. |

|

Прогнозирование ведется методами экстраполяции. А ведь в общем случае это не так – меняется компания, меняется рынок, меняется экономика в целом. Экстраполяция хороша как инструмент создания «заготовки» прогноза, но окончательным ее результат быть не может. |

|

Когда в прогнозе стараются учесть изменение условий в будущем, то релевантные факторы выбирают очень упрощенно и принижают их влияние и по отдельности, и – особенно – в совокупности (кумулятивный эффект). Так, если ваш бизнес- недвижимость, то благоприятными для него факторами будут не только рост личных доходов и снижение процентных ставок по ипотечным кредитам, но и демографические факторы, в частности, вхождение «во взрослую жизнь» многочисленного поколения 80-х годов. Их сочетание привело к взрывному росту цен на недвижимость. Но горе тем, кто через несколько лет упустит момент, когда хотя бы один из них перестанет действовать! |

|

Речь идет о том, что политика компании должна быть адекватно отражена как в доходной, так и в расходной части. В противном случае случается, что планируют получение дополнительных доходов, забывая учесть рост постоянных расходов – рекламы, расходов на связь и т.п. (рост переменных обычно учитывается верно). Еще один вариант – когда планируют сокращение расходов, считая, что доходы «никуда не денутся». |

|

Это один из самых частых и самых, увы, опасных подводных камней прогнозирования. Руководители предприятия не столько не видят угрозы бизнесу – как правило, они достаточно компетентны, чтобы видеть их отлично, сколько защищаются от их явного признания. Механизмы психологической защиты заставляют их из нескольких вариантов выбирать оптимистический – и «закрывать глаза» на худшие. Увы, такая защита снижает их готовность противостоять негативным тенденциям – как внутри, так и во внешней среде предприятия. |

Между точностью и ясностью

Теперь пора обсудить конкретные методы прогнозирования доходов. Математическая статистика предлагает их во множестве – одни сложнее других: на основе одного ряда, нескольких рядов, со смещениями и без оных, с выделением циклических и случайных компонент и прочая, прочая. Что выбрать?

Мы предлагаем читателю еще раз вернуться к основному тезису нашей статьи: предвидеть будущее абсолютно точно невозможно – но нужно знать, каковы возможные траектории и каков адекватный ответ на них. Что отсюда следует? Что методу прогнозирования не требуется быть особо точным – ему достаточно корректно отражать специфику бизнеса и специфику решаемой руководителем задачи, т.е. четко указывать «направление принятия решения».

Это важно, поэтому давайте разберем несколько реальных примеров, для которых подберем методы прогнозирования, а заодно еще раз обсудим и релевантные для бизнеса факторы.

Пример 1. Оптовая торговля стройматериалами.

Бизнес отличается ярко выраженной сезонностью. Компания достаточно молодая, агрессивно ведущая себя на рынке, быстро развивающаяся. Управленческая задача – прогноз продаж, от которого будет зависеть потребность в складских площадях и банковском кредите. Значит, прогноз должен быть достаточно детальным, период планирования – не больше месяца. Он также должен отражать колебания продаж по периодам, т.е. не имеет права сглаживать динамический ряд. Значит, экстраполяцию проводим методом цепных соотношений, простым в расчетах, но учитывающим одновременно и общий тренд, и сезонные колебания.

Теперь обратимся к релевантным факторам. Торговля стройматериалами реагирует, конечно, на объемы строительства в экономике. Какие факторы надо учесть в этом случае? Объемы строительства в деловом секторе падают, в частном секторе – растут, причем по-разному для многоквартирных и отдельных домов, с разным спросом на строительные и отделочные материалы, по-разному для разных ценовых групп… Стоп! Это только кажется, что многочисленные движения рынка превращаются в неразбериху. На самом деле руководитель достаточно легко может оценить, что будет в целом происходить на каждом направлении его бизнеса. Но оценивать надо отдельно объемы и отдельно – ценовую составляющую. В нашем примере компания работает в основном с отделочными материалами и сантехникой средней ценовой группы и ждет, что объемы будут расти, но цену для сохранения клиентуры придется снизить. На сколько?

И вот здесь хочется предложить читателю еще один тезис. Поскольку мы вправе отказаться от идеально точного предвидения, то и корректировать такой неидеальный прогноз мы вправе «на глазок», приписав нашим предположениям некоторые количественные характеристики. Если в нашем примере руководитель считает, что объемы увеличатся «значительно», то ему достаточно понять, какому проценту прироста это «значительно» соответствует. К слову сказать, обычно это 10-15-20%. Допустим, 15. Цены же снизятся «ненамного» — скажем, на 3%… Итого общее изменение объема продаж под действием внешних факторов составит 11,6%.

Неплохая прибавка к пенсии, не так ли?

Однако в соответствии с нашим желанием «знать, как поступить, если что» тот же руководитель должен сформировать худший вариант внешнего влияния. Например, он снизит цены на 5%, а прирост продаж составит только 7%. Тогда общее изменение доходов будет равно 1,7%.

Итак – минимум +1,7%, максимум +11,6%. Т.е. в любом случае внешние факторы играют нам на руку.

Но есть еще и внутренние, которые в общем случае сильнее внешних – иначе в стагнирующих отраслях и депрессивных районах не было бы процветающих предприятий, которые, как мы все знаем, встречаются (и слава Богу!).

К внутренним факторам относятся прежде всего стадия жизненного цикла самой компании, стадия жизненного цикла товаров, которые она производит или торгует, изменения в ассортименте и технологии и многое другое.

Наша компания с большой вероятностью выходит в будущем году на стадию зрелости, что означает стабилизацию темпов ее роста – они уже сами по себе не будут такими стремительными. Но сотрудники отдела снабжения обладают исключительным нюхом (уже доказали!) на новые товары и моду, и потому обоснованно предполагают сдвиг ассортимента в сторону товаров на стадии роста. Значит, 0% прироста за счет компании и не меньше 10-12% — за счет востребованного ассортимента. Цены на такой ассортимент тоже можно чуть-чуть поднять – процента на 3. Итого +13,3%.

В худшем варианте, если с ассортиментом не угадаем, получим прирост не больше 5% при прежних ценах.

А теперь соединим оценки внешних и внутренних факторов:

| Влияние внутренних факторов | |||

| Лучший вариант +13,3% | Худший вариант +5% | ||

| Влияние внешних факторов | Лучший вариант +11,6% | +26,4% (1) | +17,2% (2) |

| Худший вариант +1,7% | +15,2% (3) | +6,8% (4) | |

Теперь давайте еще раз трезво посмотрим на эти расчеты и сделаем первые предположения относительно нашего рыночного поведения. Можем ли мы ориентироваться на сочетание лучшей динамик рынка и лучшей ассортиментной политики? По зрелом размышлении – вряд ли. Потому что, если продажи пойдут хорошо, сотрудникам будет не до работы с новинками. Многое придется брать не у производителей, а у партнеров, так что реальная верхняя граница — +17% к базовому прогнозу. По тем же соображениям нижняя граница располагается где-то между 7 и 15% — примем ее на уровне 9%. Итак, наш прогноз продаж поднимется над базовым от величину от 9 до 17%.

Как, — может сказать азартный читатель, — неужели компания может сознательно упустить отличные возможности? Нет, конечно. Но если руководитель на самом деле хочет реализовать вариант 1, то он должен

- Быть более убежден в благоприятной внешней динамике (обоснованно отсечь худший вариант внешних факторов) и

- Расширить штат сотрудников, которые будут работать со стандартным ассортиментом. И учесть это изменение штата в расходах!

И напоследок – имея бюджет доходов, руководителю хорошо бы иметь еще и описание признаков, по которым он потом, в ходе исполнения бюджета, сможет судить о том, какой именно вариант развития реализуется на практике. В нашем примере это темпы роста отрасли в целом и доля нового ассортимента в общем объеме продаж.

Пример 2. Торговая сеть.

Совсем простой пример по сравнению с предыдущим. Здесь руководитель решает вопрос об установлении нормативов для своих магазинов. Его цель – удержаться на рынке с сильнейшей конкуренцией. Раз так, значит, объем продаж его сети должен расти с темпом не меньшим, чем темпы роста розничной торговли продуктами питания в целом. И если до нынешнего года эти показатели росли линейно (предположим, 8% ежегодно к уровню базисного года) и нет никаких признаков того, что темпы снизятся, то годится банальнейший линейный прогноз. Корректировки, сами понимаете, не требуются – задача уже решена. Требуется план мероприятий, которые позволили бы этот прирост обеспечить в условиях жесточайшей конкуренции.

Прогноз или план?

В отличие от доходов, которые прогнозируются, расходы планируются. Казалось бы, похожие термины. Ан нет, разница существеннейшая. И заключается она в том, что прогнозируем мы то, на чем не можем в полной мере управлять. А то, что нам подконтрольно, мы планируем. А расходы нам подвластны – иначе что мы за руководители?

Переменные расходы – это те, которые непосредственно связаны с объемом продаж или производства. Там, где учетная система это позволяет, их можно подсчитать на основе рецептуры или норм расхода материалов (а также норм времени или сдельных расценок), но при «управленческом» подходе к прогнозированию трудоемкость такого подсчета себя не оправдывает. Тем более что нормативная база по расходу материалов или трудоемкости операций на предприятии чаще отсутствует или не является достоверной в нужной степени.

Поэтому часто достаточно спланировать переменные расходы на базе торговой (производственной) наценки с учетом анализа ее сложившегося уровня и изменений на будущее. Например, если с прошлом торговая наценка составляла 22%, но в будущем предполагается развернуть кампанию скидок, то наценка планируется на уровне 19% (пример условный), а себестоимость составляет «продажи / (1 + торговая наценка». Если же все обстоит совсем наоборот – анализ показал, что скидки раздаются направо и налево без достаточного обоснования, предполагаемый уровень торговой наценки может быть поднят – скажем, до 23,5%. Правда, при такой корректировке не стоит забывать, что на цены распространяется так называемый «эффект храповика»

Постоянные расходы, не связанные ни с чем, планируются «от достигнутого уровня» с учетом предполагаемых изменений. Так, если обычно наши офисные расходы составляли 2 тысячи долларов в месяц, но мы приобрели новый принтер, а государство обязало предприятия пользоваться новыми бланками, то эти изменения надо учесть. В остальном же можно такие расходы оставить «как были».

Наибольший интерес представляют расходы промежуточные – не переменные, но и не постоянные, т.е. зависящие в целом от продаж или производства, но как-то опосредованно, через цепочку причин и факторов – численность сотрудников, количество машин в автопарке и т.п. По отношению к ним бывает весьма оправданным планирование в два этапа: вначале планируем показатель, от которого зависят расходы, а уж потом и сами расходные статьи. Так мы решаем дополнительно несколько управленческих задач: во-первых, планируем численность персонала, состав основных фондов и т.п., а во-вторых, что исключительно важно, задаемся определенными управленческими нормативами. Это группа показателей, которая была названа нами так по аналогии с нормативами технологическими – они показывают ориентиры, на которые опирается руководитель при принятии решений или оценке ситуации/достижений. Логично в качестве управленческих нормативов использовать показатели ресурсов: материалоемкость, производительность труда, фондоотдачу, пробег на 1 автомобиль, коэффициент загрузки оборудования и т.д. Тогда, планируя прием новых сотрудников, мы будем понимать, что производительность труда на предприятии первое время снизится – и должны будем задуматься над тем, как ее поднять.

Если же такое «двухступенчатое» планирование затруднено, можно использовать один из упрощенных статистических методов. Они при всей своей доступности дают, в общем, совсем неплохие результаты.

Читателю понятно, что бюджет расходов тоже должен быть составлен в двух вариантах – лучшем и худшем. Но что такое «лучше-хуже» для расходов? Давайте условимся, что «лучшим» будет вариант, при котором мы себе позволяем оплачивать все, что запланировали, а «худшим» станет режим строгой экономии. Экономия – дело нужное, а порой и необходимое, но приятного в ней мало, не так ли? Формирование этих вариантов процедура уже не математическая, а чисто управленческая – берем каждую статью и смотрим, возможна ли по ней экономия, и если да, то насколько. Скажем, экономия на зарплате маловероятна, а вот на премии, если она привязана к результатам работы – обязательна; экономия на хозяйственных расходах затруднительна, а на транспортных – реальна, особенно если компания только приступает к логистике и т.д. Идея, полагаем, понятна.

И вот теперь, наконец-то…

Сценарий будущего

Это то, ради чего прогнозировались доходы и расходы – ради оценки прибыли и активов, ради Отчета о прибыли и убытках и баланса. К сожалению, до прогноза баланса на предприятиях доходят редко, а ведь без него нельзя предвидеть не только изменения платежеспособности и ликвидности предприятия, но и оценить будущую стоимость компании. А ведь стоимостной подход к оценке работы менеджеров распространяется все шире, и скоро прогноз баланса станет таким же актуальным, как прогноз доходов.

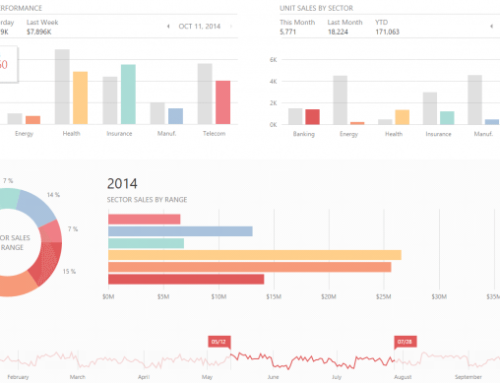

Финансовая отчетность будет полезна руководителю в 4 вариантах в зависимости от предполагаемой динамики доходов и расходов:

| Доходы | |||

| Растут по прогнозу или быстрее | Недостаточны | ||

| Расходы | «Щедрое» финансирование | Каковы будут наши финансовые результаты, если продавать мы будем, сколько хочется, и тратить, сколько задумали? | Если доходы будут меньше, чем кажется, то сможем ли мы сохранить привычный уровень затрат? Какими при этом будут результаты? |

| Режим экономии | Если мы продадим много, а сэкономим везде, где можно, сколько мы получим? | Если доходы упадут, но мы будем аккуратны в расходах, что у нас получится? | |

Получив прогноз финансовой отчетности, мы можем применить к ней любые аналитические процедуры: рассчитать финансовые коэффициенты и сравнить их с текущими, прикинув таким образом, как скажется та или иная политика получения доходов и расходования средств на платежеспособности и ликвидности предприятия, оценить рентабельность (собственного капитала, активов, расходов и пр.) и оборачиваемость ресурсов. Можно каждый составленный сценарий теперь сопоставить с основной целью предприятия и уточнить политику компании. Так, лучший по доходам и расходам сценарий может быть чреват потерей ликвидности, т.к. приведет к накоплению дебиторской задолженности и потребует дополнительного кредитования, а вот стратегия менее агрессивная позволит сохранить финансовую автономию. В ряде случаев это может быть важнее.

Для предприятий, работающих на заемных средствах или заинтересованных в их привлечении, может быть дополнительно сформирован бюджет движения денежных средств (он же бюджет денежного потока). Делается это за счет «очистки» плана доходов и расходов от статей, не предполагающих движения денег (например, амортизации или курсовых разниц) и за счет временного сдвига поступлений относительно доходов и закупок относительно расходов. «На выходе» определяется потребность в дополнительном финансировании, если она есть, или объем свободных денежных средств, которые могут быть изъяты из оборота (дивиденды, инвестиции). Бюджет движения денежных средств также может составляться в нескольких вариантах в зависимости от предположений о платежной дисциплине клиентов, о сроке оплаты собственных счетов, о реализации или отказе от некоторых проектов и т.д.

В любом случае на этом этапе прогнозирования также выбираются показатели, которые будут рассматриваться как нормативы (опорные показатели, ключевые показатели, эталоны и т.п.). Это те показатели, от которых зависит получение финансовых результатов – торговая наценка, доля транспортных расходов в доходах, скорость оборота дебиторской задолженности и товарных запасов, рентабельность и т.д. Они включаются в уже начатый нами при планировании расходов список и сослужат на добрую службу, когда мы начнем анализировать пройденное.

Каких-то своих ошибок мы уже не повторим

И вот теперь мы подошли ко второй по времени, но такой же по важности части управления — анализу исполнения прогноза. Если мы хотим успешно развиваться дальше (а мы, конечно, хотим), нужно найти ответы на вопросы:

- По каким причинам тот или иной ключевой показатель мог отклониться от планового уровня? По каким причинам это реально произошло?

- Эти причины подконтрольны нам или нет? Иными словами, мы сами виноваты в происшедшем (в благоприятном случае – мы сами добились успеха) или это произошло под влиянием внешних воздействий?

- Какие отклонения являются благоприятными, какие – нет?

- Сохранятся ли наблюдающиеся отклонения в будущем?

- Кто ответственен за соблюдение тех или иных ключевых показателей?

- И наконец – какие управленческие решения должны быть приняты в случае тех или иных отклонений?

Понятно, что для ответа на эти вопросы общепринятая констатация отклонений факта от прогноза достаточной быть не может, она – всего лишь первый этап анализа. За не должны последовать детализация и факторный анализ ключевых показателей деятельности предприятия. Описание их алгоритмов выходит за рамки этой статьи, но читатель может быть уверен, что такие алгоритмы существуют, они достаточно просты, но при этом информативны и объективны. Их применение позволит внести корректировки в тактику и стратегию деятельности предприятия, отделить результат трудовых усилий персонала от «обстоятельств непреодолимой силы» (не обязательно форс-мажора в юридическом смысле), исправить пусть не все, но хотя бы часть своих ошибок – и составить новые прогнозы.

Для понимания мира, рынка и своего места в нем.

Для осмысленного управления бизнесом.

Оставить комментарий