Мало составить грамотный, обоснованный бюджет. Необходимо обеспечить его выполнение. А как? Кто, за какую часть бюджета и почему должен нести ответственность? И что означает — нести ответственность за бюджет? И при чем здесь финансовая структура — кстати, что это такое?

Е. Бреслав. Статья опубликована в журнале «Латвияс Экономистс», № 9 2004 г.

В других статьях мы неоднократно и достаточно подробно обращались к вопросам составления и анализа бюджета. Но при этом «за бортом» оставался вопрос: а как сделать так, чтобы бюджет исполнялся? Как увязать составленный план работы, больше того – план достижения определенного финансового результата, с каждодневной деятельностью предприятия? Ведь, как ни крути, контроль выполнения каждым подразделением и даже каждым работником своих непосредственных обязанностей не гарантирует предприятию прибыли.

Это утверждение – об отсутствии прямой связи между деятельностью и ее финансовым результатом – далеко не так очевидно, как может показаться. Самый простой пример. Вы решили отремонтировать квартиру. Наняли бригаду, оговорили проект, перечень работ и их продолжительность и даже смету. Но после этого начинается знакомая каждому хозяину жилья головная боль от строителей. Причем головная боль бывает, если можно так выразиться, двух видов: во-первых, ход работ надо контролировать. Иначе, предоставленные сами себе, они норовят филонить, оттягивать сроки, валять дурака и бить баклуши (нужное подчеркнуть). От этого обыкновения не всегда спасает даже аккордная оплата труда – уж Бог его знает, почему. Во-вторых, строители почему-то никогда не укладываются в первоначальную смету. То им не хватает материалов, несмотря на перекрытые нормы расхода, то обнаруживаются какие-то дополнительные работы, то требуются доплаты за сложность и переработку – порой вызванную их же собственным простоем. Короче, надо бы контролировать еще и технологическую сторону процесса, на что у заказчика, не имеющего специального образования, не хватает квалификации. И он открывает кошелек.

Но если бы любой бизнес велся и финансировался так, как ремонт квартиры, предприятия разорялись бы поминутно. Однако же этого не происходит, хотя в рыночной экономике банкротство — дело нехитрое . Условием длительного существования предприятия является одновременный контроль исполнения текущих обязанностей и финансовых показателей предприятия. Это значит, что контролироваться должна не только деятельность как таковая, но и стоимость этой деятельности. Не просто «делаем ремонт», а делаем ремонт в оговоренные сроки и в пределах установленной сметы. Руководитель предприятия – не растерянный хозяин ремонтируемой квартиры, а его заместители – не хитрые прорабы, чьей задачей является «выжимание соков». Они достаточно квалифицированы не только для того, чтобы контролировать исполнение своими подчиненными текущих обязанностей, но и для того, чтобы заранее определить, какими должны быть доходы, которые подразделение может получить, и расходы, которые подразделение должно понести для выполнения должностных обязанностей и получения предполагаемых доходов. Руководитель также должен уметь так их организовать, чтобы эта информация заранее была собрана в плановый бюджет и оценена по критериям эффективности. Бюджет должен быть принят, а ответственность за исполнение его показателей возложена на соответствующих руководителей более низкого уровня – а именно того, на котором есть реальная возможность влиять на исполнение бюджета.

Инструмент контроля деятельности

Итак, исполнение бюджета требует двух видов контроля:

- контроля деятельности;

- контроля финансовых показателей деятельности.

Инструментом контроля деятельности является не что иное, как организационная структура предприятия. Она, собственно, есть не что иное, как инструмент исполнения систематических, регулярных указаний.

Организационная структура формируется под воздействием целого списка факторов, из которых основными приходится признать следующие:

- Функции исполнителей, которые в первую очередь должны быть разделены на ведение бизнеса и управление им. Влияние этого фактора становится очевидно уже в момент зарождения бизнеса: из двух компаньонов один почти автоматически становится ведущим, а другой – ведомым, даже если они продолжают принимать решения, советуясь. И даже независимый предприниматель внутри себя отчетливо различает решения, связанные с управлением, и решения, связанные с исполнением.

- Необходимые организационные звенья. Этот фактор впрямую перекликается с объемом человеческого внимания: человек может удерживать в поле своего сознания 7±2 простых объекта и 4±1 сложный объект. По отношению к оргструктуре предприятия это значит, что в бригаде не может быть больше 9 рабочих (рабочий обычно – объект простой, его задача – выполнять указания бригадира), в то время как у директора не может быть больше 5 замов. Ведь заместитель – объект сложный, с ним необходимо советоваться и принимать согласованные решения. Эти закономерности позволяют провести простую, но чрезвычайно эффективную проверку уже существующей оргструктуры: если какие-то звенья оказались многочисленнее допустимого, их стоит раздробить, порой даже увеличив число уровней управления. И наоборот.

- Иерархия. Предполагает распределение прав и ответственности внутри предприятия путем выстраивания иерархии, когда одни организационные звенья становятся ответственными перед другими, а внутри каждого оргзвена устанавливается ответственность одного лица (руководителя) за действия подчиненных ему сотрудников (исполнителей).

Таким образом, оргструктура должна иметь вертикаль управления, обеспечивающую надежную и эффективную связь между всеми уровнями – от самого верхнего до самого нижнего. В таком случае решение, принятое на высшем уровне управления (Директором), должно пройти «несколько этажей» для того, чтобы попасть на нижний – к Исполнителю. Обратное сообщение – о выполнении решения или затруднениях с ним – должно пройти такой же путь. Число этажей означает количество уровней управления.

Инструмент финансового контроля

Инструментом же контроля финансовых показателей, или стоимости деятельности, является финансовая структура предприятия. По отношению к этому термину — «финансовая структура» — хочется прежде всего отметить некоторый терминологический казус: дело в том, что финансовая структура есть результат структурирования предприятия вовсе не по признаку финансовых потоков, а по признаку характера финансовой ответственности того или иного подразделения. Финансовая структура создается на базе организационной структуры предприятия, а ее элементы называются центрами финансовой ответственности (ЦФО).

Согласно строгому научному определению, Центр финансовой ответственности (ЦФО) – это структурное подразделение предприятия, осуществляющее определенный набор хозяйственных операций и способное оказывать непосредственное воздействие на те или иные финансовые показатели этих операций. По этой причине ЦФО ответственны за установленные им бюджетные показатели. Отсюда, от этой ответственности, как легко догадаться, и произошло их название. А финансовая структура – это, по всей видимости, сокращение от «структура финансовой ответственности».

Согласно строгому научному определению, Центр финансовой ответственности (ЦФО) – это структурное подразделение предприятия, осуществляющее определенный набор хозяйственных операций и способное оказывать непосредственное воздействие на те или иные финансовые показатели этих операций. По этой причине ЦФО ответственны за установленные им бюджетные показатели. Отсюда, от этой ответственности, как легко догадаться, и произошло их название. А финансовая структура – это, по всей видимости, сокращение от «структура финансовой ответственности».

В зависимости от того, что именно с финансовой точки зрения несет предприятию тот или иной центр и за что именно он отвечает, выделяется пять основных типов ЦФО:

- Центры инвестиций;

- Центры прибыли;

- Центры маржинального дохода;

- Центры дохода;

- Центры затрат.

Центры затрат образуют подразделения, которые для выполнения своих функциональных обязанностей потребляют различные ресурсы и таким образом влияют на затраты. Соответственно, они отвечают за их величину. Примером Центров затрат являются различные функциональные службы (цех, склад, бухгалтерия, реклама, охрана) и почти всегда – производственные подразделения. Именно так: производство – это прежде всего затраты. В норме производство ничего не продает, а только потребляет ресурсы. Посему частые попытки производственных подразделений «приписать себе заслуги» в получении дохода беспочвенны. Да, от из работы всерьез зависит, будет ли компании что продавать. Но в целом продажи – это дело совершенно других центров ответственности, а именно центров дохода.

Центры дохода отвечают за доход, который они приносят фирме в ходе своей деятельности. Для того, чтобы нести ответственность за доход, подразделение должно иметь возможность влиять на его уровень. Поэтому центром дохода может выступать подразделение компании, занимающееся реализацией готовой продукции, товаров и услуг, т.е. функционально для этого предназначенное (Отдел продаж, склад-магазин, оптовая база, сеть агентов, фирменных магазинов и т.д.).

Центры маржинального дохода несут ответственность за величину получаемого маржинального дохода (другие названия – маржинальная прибыль, брутто-прибыль, чистый доход, наценка). Создаются на тех предприятиях, где есть достаточно сложные по своей деятельности подразделения, являющиеся по сути бизнес-направлениями. Такие подразделения осуществляют не одно производство (как центры затрат) и не одну торговлю (как центры дохода), а полный или почти полный цикл производству и реализации продукции определенной номенклатуры. Тем самым они контролируют доходы и расходы своего направления и могут отвечать за эффективность своей деятельности в целом. Мерой эффективности служат уже не отдельно доходы и отдельно затраты направления по отдельности, а разница между ними.

Центры прибыли отвечают перед руководством за сумму полученной прибыли. Они, как и центры маржинального дохода, контролируют и доходную, и расходную сторону своей деятельности. Но речь идет уже о доходах и затратах не отдельного направления, а всего предприятия в целом. Соответственно, центром прибыли выступает самостоятельное предприятие – как взятое в отдельности, так и в составе многоуровневой структуры, например, холдинга. Основное отличие Центров маржинального дохода от Центров прибыли заключается в том, что на одном уровне с Центрами маржинального дохода существуют и Центры затрат, в то время как Центр прибыли самостоятелен. Например, ЦМД – это бизнес-направления крупного холдинга, на одном уровне с которыми существует их общая финансовая компания и общая администрация. Центром прибыли при этом будет сам холдинг.

Центры инвестиций являются вершиной всей финансовой структуры. Они имеют право управлять не только оборотным капиталом, но и внеоборотными активами (основными средствами и нематериальными активами), например, построить новый цех, поменять устаревшее оборудование, приобрести новое программное обеспечение, а в больших масштабах — купить или продать бизнес и т.д. Это означает, что центр может осуществлять инвестиции и дезинвестиции . В этом случае центр инвестиций обязан обеспечить эффективное использование этих инвестиций, что предполагает ответственность за рентабельность всех активов компании. Как можно понять, под инвестициями в данном случае понимается не совокупность проектов долгосрочных вложений, а весь инвестированный в предприятие капитал. Центр инвестиций – это, как правило, предприятие либо целиком самостоятельное, либо относительно независимое в составе многоуровневой структуры. Однако на практике Центром инвестиций может быть и подразделение в составе предприятия, например, региональный филиал, который сам определяет, каким составом основных средств он собирается оперировать в процессе своей хозяйственной деятельности.

…Приведенная классификация ЦФО очень и очень широко известна. Однако на практике ее применение нередко наталкивается на серьезные проблемы и споры, которые, оставаясь нерешенными или решенными неверно, порождают множество и скрытых проблем, и явных конфликтов.

Ошибки в диагностике

Самой, пожалуй, частой ошибкой в процессе формирования финансовой структуры является «злоупотребление» Центрами маржинального дохода. Иными словам, ЦМД образуют в тех случаях, когда реальная финансовая ответственность заключается в существовании на базе одного структурного подразделения Центра дохода и Центра затрат. В качестве яркой иллюстрации можно привести торговую сеть, в которой магазины рассматривались как Центры маржинального дохода. Соответственно, директоров магазинов спрашивали за выполнение бюджета по брутто-прибыли, и по этому же критерию рассчитывалось их материальное вознаграждение. Это вызывало с их стороны серьезное возмущение – они не чувствовали, да и объективно не имели рычагов для ее роста. Конфликты становились все чаще и острее по мере того, как закручивались «бюджетные гайки».

Между тем реально при той системе организации снабжения, какая существовала в описываемой торговой сети, магазины не являлись Центрами маржинального дохода. Это можно утверждать по следующим причинам:

- магазины снабжаются по типовому ассортиментному перечню с общих складов, т.е. не имеют возможности влиять ни на себестоимость реализуемых товаров (выбирать поставщиков), ни на структуру реализационной корзины. Уже одного этого достаточно, чтобы понять – это Центры дохода. Затраты по основной деятельности они могут только учитывать;

- с другой стороны, магазины вполне в состоянии управлять собственными расходами, к которым можно отнести заработную плату сотрудников , потери на браке и хищениях и некоторые еще виды затрат. Поэтому на базе каждого магазина логично сформировать ЦЗ «Магазин».

Следовательно, погасить конфликты можно, приведя в соответствие финансовую ответственность ЦФО «Магазин» с реальной практикой хозяйствования. Этого можно добиться двумя способами:

| Сохранить существующую схему организации работы и организовать на базе каждого магазина соответствующие этой схеме ЦФО: ЦД «Продажи» (ответственен за доходы), ЦЗ «Магазин» (ответственен за уровень расходов магазина как такового). | Сохранить существующую финансовую структуру с ЦМД, но привести организацию работ в соответствие с ней, т.е. дать директорам магазинов право самим полностью или в значительной степени определять ассортимент, выбирать поставщиков и порядок поставок и т.п. |

В ходе обсуждения выяснилось, что магазины, находясь в разных районах, имея разный состав покупателей и удовлетворяя разный спрос, желали бы – в лице своих директоров, конечно, — превратиться в Центры маржинального дохода. Это желание, безусловно, хорошо характеризует персонал торговой сети как инициативных, ответственных, компетентных сотрудников. Тем не менее реально статус ЦМД получили только наиболее крупные их них, остальные были переведены в ранг «ЦД плюс ЦЗ». Несмотря на отказ в инициативе, конфликты при этом практически исчезли, перейдя в более конструктивное русло.

По каким еще признакам можно судить о том, что некий ЦФО статус ЦМД получил ошибочно?

Первый и основной признак заключается в том, что рассматриваемый ЦФО в качестве прямых расходов, от которых зависит себестоимость его продукции, имеет расходы, которые сам, своей волей, не в состоянии контролировать. Примером может служить сеть фирменных магазинов, каждый из которых получает продукцию по сугубо фиксированным ценам. Это Центры дохода; стремление привязать зарплату менеджеров к маржинальному доходу зачастую подталкивает их на сговор с клиентами и получение взяток в обмен на предоставленные скидки. При правильной корректировке финансовой структуры и грамотной системе привязки вознаграждения к результату злоупотребления прекращаются сами собой.

В общем случае можно утверждать, что нельзя назначать Центрами маржинального дохода те подразделения, которым часть доходов или расходов устанавливается сверху! Ответственность в этом случае переходит на более высокий уровень. И попытки «сместить» ее вниз воспринимаются персоналом как попытки «найти стрелочника» — каковыми они, в сущности, и являются. Однако для анализа и удобств управления деятельностью может быть организован Центр учета маржинального дохода, который фиксирует свой маржинальный доход, но не несет за него ответственности. С позиций управления это можно считать хорошей рекомендацией для любой торговой сети.

Можно столкнуться и обратной ситуацией, когда статус ЦМД получает подразделение, на одном уровне с которым нет ни одного ЦЗ. Тогда это «понижение в должности», потому что реальный статус такого подразделения – Центр прибыли. Это чревато снятием ответственности за административные расходы с последующим разбазариванием выделяемых сюда средств.

И в заключение стоит упомянуть, что деление одного ЦМД на несколько бессмысленно, если все они находятся под руководством одного и того же лица.

Это, разумеется, далеко не все тонкости формирования финансовых структур; но представление о характере вопросов, которые приходится решать на этом этапе постановки бюджетного управления, они дают.

Шкала для оценки

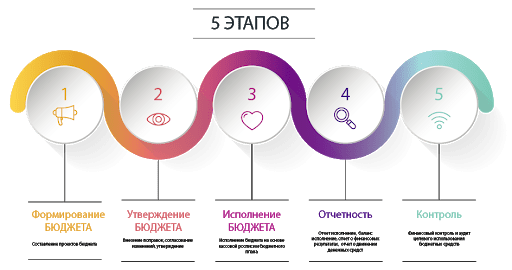

Центры ответственности нужны, в первую очередь не экономистам, а менеджерам, управленцам. Давайте посмотрим, как это работает, тем более, что для функционирования финансовой структуры необходим еще один инструмент – бюджет. Дело в том, что финансовая ответственность ЦФО реализуется через исполнение бюджетов следующим образом:

- Каждый ЦФО осуществляет свою деятельность в соответствии с бюджетом (сметой) доходов и/или расходов, запланированных на текущий период;

- Основной задачей ЦФО является выполнение своих заданий в рамках установленных бюджетом показателей.

Если не будет бюджета и закрепленных в нем количественных значений показателей деятельности каждого ЦФО, их финансовая ответственность превратится в фикцию. «Да, — скажет руководитель центра (допустим) дохода в отсутствие бюджета, — я отвечаю за доходы. Делаю, что могу. А базы для оценки результата моих усилий у меня просто нет».

А при наличии бюджетов у каждого ЦФО происходит их последовательное соединение:

- Бюджеты доходов отдельных ЦФО формируют бюджет доходов предприятия;

- Бюджеты расходов отдельных ЦФО складываются бюджет расходов предприятия;

- Бюджет доходов и расходов предприятия, соединяясь, образует бюджет вначале брутто-прибыли, потом бюджет прибыли по основной деятельности, бюджет доходов и расходов по прочей и финансовой деятельности… бюджеты инвестиций.

И такое последовательное комбинирование бюджетов «снизу доверху» позволяет грамотно установить ответственность и за финансовые результаты. Так, за брутто-прибыль будет отвечать то должностное лицо, от которого зависит, что именно и по какой цене мы продаем, — скорее всего им окажется коммерческий директор. За финансовый результат основной деятельности будет нести ответственность менеджер, от которого зависит уровень расходов на привлечение и обслуживание клиентов, а также «щедрость» в расходах на управление. Таким менеджером почти наверняка будет генеральный директор предприятия, что в значительной степени снимает ответственность с начальников отделов доставки, рекламы, секретариата и многих других, зачастую обвиняемых в расточительстве. И главная ответственность – за отдачу от вложенного капитала – ложится на тех, кто принял (или не принял – имеется в виду отказ от разработки) стратегию предприятия и теперь с большим или меньшим успехом ее проводит в жизнь. И если стратегические вопросы, как обычно, являются прерогативой акционеров предприятия, они должны принять на себя и ответственность за успешность их решения. И в случае неудачи не винить топ-менеджеров – они только более или менее талантливые и старательные исполнители. Потому что принятие именно этой ответственности – за комбинирование мертвых факторов производства в живую плоть работающего предприятия – дает владельцам право в случае успеха получать ПРИБЫЛЬ.

Оставить комментарий