Заметка была написана по результатам конкурса «Угадай торговую сеть Латвии». Примечательно, что из участников объявленного конкурса ВСЕ торговые сети не определил никто. Остался «неопознанным» Скай, хотя его оборот сравним с оборотом Мего и Палинка. Участники его как будто не видели. Почему? Руководству сети есть о чем подумать.

Е. Бреслав. Статья опубликована на портале rus.delfi.lv 26 февраля 2010 г.

Экономика Латвии очень зависит от естественных монополистов — Latvenergo, Latvijas gaze, Latvijas dzelzcels, Rīgas Siltums, Rīgas Ūdens и иже с ними. Именно их тарифы часто становятся определяющими для себестоимости продуктов металлургии, животноводства, химической промышленности и прочих ресурсоемких отраслей, не говоря уже о коммунальных платежах. Не то чтобы доля естественных монополий в себестоимости была самой большой — но их тарифы неуклонно растут, и эти расходы слабо подконтрольны хоть предприятиям, хоть жителям.

Однако проблема естественных монополий — отнюдь не наша, латвийская. У нас разве что может быть некоторая специфика. А так — проблема всеобщая: в России естественные монополии душат собственную обрабатывающую промышленность и сокращают потребительский спрос, который мог бы направиться на другие товары; в Германии потребитель должен платить за электроэнергию и воду почти на 50% больше, чем десять лет назад и т.д.

А как быть с обычными монополиями, не естественными? С одной стороны, их вроде быть не должно: Совет по конкуренции не дремлет. С другой — бывают ситуации очень любопытные. Вот, скажем, возьмем наши торговые сети. Все (их как будто получается 9) брать не будем, ограничимся 5 самыми заметными. Их доля в общем обороте рыночного сегмента (по статистической классификации — G521 Mazumtirdznieciba nespecializetajos veikalos) меньше, чем та, при которой признают монополистами. В 2007 г. это было чуть больше 45%, а монополии начинаются с 50%, и то еще надо придется подоказывать. Так что формально наши торговые сети монополистами считаться никак не могут. Но как-то это заключение не очень ложится на душу — уж больно цены у наших «конкурентов» схожи. Так и мерещится в этом какой-то подвох.

Конкуренция без конкуренции

Подвох покупателю мерещится неспроста — монополия возможна и без юридического слияния, и даже без явной договоренности. Она формируется посредством молчаливого сговора, когда предприятия неявным образом договариваются между собой о ценах, объемах производства, районах сбыта и т.п. Самым частым способом молчаливого сговора является лидерство в ценах, когда компания-лидер устанавливает новую цену на товар, а другие компании следуют ее примеру вместо того, чтобы вступить в конкуренцию. Почему они так делают? Потому что выгоднее продавать по более высоким ценам, чем конкурировать, снижая их.

И вот тут нам пора вернуться к нашим торговым сетям. К сожалению, данные об их деятельности нам доступны только по 2008 год — 2009, хоть и завершился в календаре, к отчетам приведет только в июле. Но и имеющегося не так мало, между прочим.

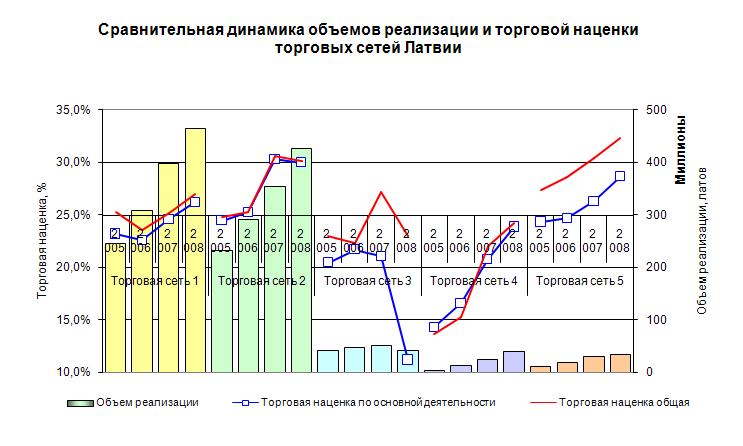

Сначала цены — точнее, торговая наценка. Она вызывает исключительный интерес и у производителей, и у покупателей; вокруг нее полно спекуляций типа «сколько на чем накручивают». Узнать, какова наценка сети по каждой товарной позиции, у нас никакой возможности, увы (или к счастью), нет. А вот рассчитать среднюю торговую наценку по всем реализованным за год товарам мы можем, воспользовавшись данными официальных годовых отчетов (получить их можно в Lursoft за небольшие деньги).

Наценку различных торговых сетей легко сравнивать, если разместить данные на общем графике. Причем для улучшения наглядности ось Х проведем не по привычному нулю, а на уровне критической наценки, т.е. такой наценки, при котором весь сегмент торговых сетей выходит на безубыточную работу. Вместо названий сетей мы пока присвоим им номера — почему, вы поймете позже. Получается следующая картинка:

Торговая наценка различается в зависимости от того, будем ли мы рассматривать только торговлю или торговлю и «прочие услуги» (кулинарию, доставку и иже с ними). Что же мы видим?

Для первой, второй и четвертой сетей различия между наценкой в торговле и общей наценкой непринципиальны. А вот третья и пятая торговая сети без кулинарии жить не смогут — их торговля куда как менее рентабельна. Причины тому могут быть разные — и реально различная прибыльность, и особенности учета, так что дело не в различиях. Дело больше в сходстве: за четыре года, с 2005 по 2008 г., наценка 4 торговых сетей из 5 РОСЛА. Наценка третьей торговой сети падала, и падала здорово, но это не потому, что они цены снижали, а потому, что у них мало покупали, и приходилось много списывать. «Третья» сеть вообще является откровенным аутсайдером на этом рынке: она начала терять объемы реализации еще в 2008, когда у всех остальных они росли. Ей бы продаться кому-нибудь, да не тут-то было. Это как в поговорке: и рада бы душа в рай, да грехи не пускают. Но об этом ниже.

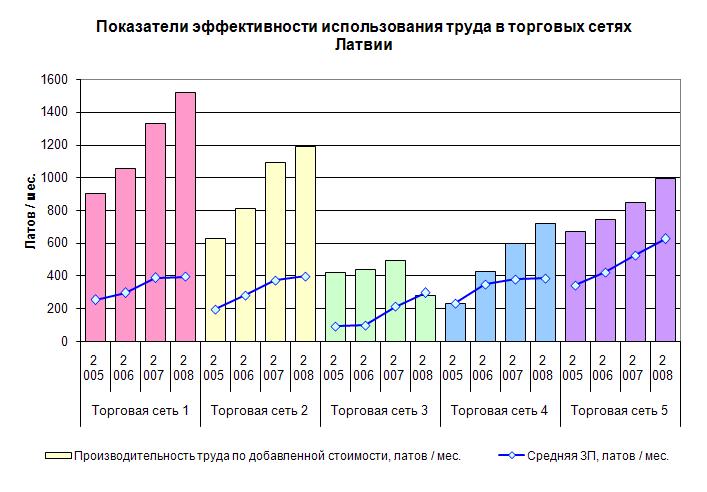

Однако в экономике цены существуют не только на продукты. Есть еще цены на рабочую силу, попросту — на зарплату. Базу СГД мы не скачивали и точных зарплатных ведомостей у нас нет, но общий фонд заработной платы и численность сотрудников содержится во все тех же годовых отчетах, которые мы получили в Lursoft.

И оказывается, что по средней зарплате между сетями тоже наблюдается полное единодушие:

Обратите внимание: производительность труда в сетях разная, а зарплаты примерно одинаковые. Да, тут есть свои лидеры (сеть № 5) и свои отстающие (сеть № 3 — по понятным вышеописанным причинам), но уровень зарплат в оставшихся трех сетях идентичный. Как горьковато пошутила сотрудница одной из сетей как раз в начале 2008 года, «раньше мы смотрели, кто что почем продает, а сейчас мы смотрим, кто кому сколько платит».

В общем, наличие молчаливого ценового сговор можно считать если и не абсолютно доказанным, то более чем вероятным — точно.

Конкурс между читателями

Мы умышленно не указываем реальные названия сетей. Попробуйте угадать, кто скрывается под условными номерами. А чтобы отвечать было легче, расскажем о наших сетях чуть подробнее (отвечать в комментариях не нужно — пусть интрига сохранится для всех читателей).

Торговая сеть № 1.

Крупная торговая сеть — по обороту, который постоянно растет. Активы сети, однако, увеличиваются очень медленно, потому что число магазинов в последние три года анализа менялось мало — то чуть больше, то немного меньше. Примечательной чертой этой сети является совсем низкий запас прочности: если торговая наценка сети №1 снизится на 2%, она снова станет убыточной — каковой и была по 2007 г. Конечно, снижая расходы, руководство этой сети, а управляется сеть хорошо, может удержать какую-то прибыль, но резервы экономии не бесконечны.

Торговая сеть № 2.

Эта сеть среди клиентов считается дешевой — там всегда есть акционные товары с заметной скидкой, да и общий уровень цен пониже, чем в сети № 1. Но — парадокс! — торговая наценка у этой сети самая высокая. Как так может быть? Элементарно, Ватсон: за счет поставщиков. Сеть получила в 2008 г. 19 млн. латов прибыли, из которых 26 млн. латов — это их скидки и бонусы. Получается, что если поставщики решат быть менее сговорчивыми, прибыль сети повиснет в воздухе.

Но отношение сети № 2 к поставщикам известно. А вот значительно менее известен тот факт, что у нее почти 45% активов составляют земельные участки, приобретенные в 2006-08 гг., т.е. на пике цен. Уважаемые поставщики, как вам такие вложения? И это при том, что очереди в кассы магазинов этой сети стали почти нарицательными.

Еще одна примечательная особенность — зарплата правления торговой сети № 2. Надо сказать, что состав Правления указан в отчете не очень понятно — то ли 3 человека, то ли один. Так вот, если там три человека, то они получили в 2008 г. по 23,7 тыс. латов в месяц, а если один, то его вознаграждение составило круглую цифру 100 тыс. евро в месяц.

Торговая сеть № 3.

Как уже было сказано, явный аутсайдер. В то же время располагает несколькими десятками магазинов с очень хорошими характеристиками — средний оборот 1,1 млн. латов в год. Им бы продать их сети № 4, но (вот они, грехи) мешают долгосрочные вложения: кредит связанной компании, занятой в строительной сфере (2,4 млн. латов на конец 2008 г. с учетом вложений в Уставный фонд), и некие «прочие» вложения без точно указанного получателя (2,3 млн. латов). Итого из оборота сети изъято 4,7 млн. латов. Поскольку дела у сети идут плохо не первый день, владельцы кредитовали ее собственными средствами: владельцы поменьше — долгосрочными кредитами, а самый крупный — краткосрочным (этот кредит будет возвращен первым). Общая сумма вложенных средств — 7,1 млн. латов, немало. Можно предположить, что владельцы торговой сети № 3, обсуждая продажу компании с потенциальным покупателем, хотят вернуть вложенные средства. И еще можно предположить, что мало какому покупателю это понравится. Так что прогноз по этой сети откровенно плохой.

Торговая сеть № 4.

Новая для Латвии сеть, растет быстро, но соотношение оборота и активов очень низкое: для получения 1 лата доходов требуется почти лат инвестировать. Львиная доля инвестиций опять же пришлась на дикие цены 2007-08 годов. И это не считая текущих расходов, которые превышают доходы — сеть № 4 глубоко убыточна. Резкое увеличение доходов на нынешнем падающем рынке ей не светит. А вот увеличение числа приличных магазинов в 1,5 раза (примерно) при сохранении расходов на управление вывело бы ее в прибыль — да только купить нечего. Не сеть же № 3 покупать…

Торговая сеть № 5.

Отличается удивительной особенностью: каким бы ни был ее оборот, прибыль оказывается практически равной 0. Так, за 4 года доходы увеличились в 2,7 раза, а прибыль была 12 тыс. латов, а стала 144. Небогато. Еще интереснее то, что если углубиться в расходы компании, то получится, что это ювелирное приведение финансового результата к нулевому уровню происходит за счет роста зарплаты (хорошо видно на Рис. 2). Но, если вспомнить наши налоги на зарплату, невольно задумываешься: не слишком ли дорого? Может, это все-таки случайно выходит?

Условия конкурса

Цифры, приведенные в этой заметке, являются малой частью результатов анализа деятельности торговых сетей Латвии. Мы, компания Business Matrix, заинтересованы в их популяризации. Поэтому предлагаем читателям принять участие в простом, надеемся, конкурсе. Он состоит из двух вопросов:

- Какие торговые сети скрываются под номерами 1, 2, 3, 4 и 5?

- Какая из этих торговых сетей первой приобрела полный анализ деятельности торговых сетей?

Первый читатель, приславший правильный ответ на оба вопроса, получит в подарок сводный отчет о состоянии торговых сетей. Латвии. Двадцатый — книгу «7 нот бизнеса» с дарственной надписью авторов. Итоги будут подводиться по дате и времени получения письма с ответами.

Ждем ваших ответов по электронной почте и желаем успехов!

P.S. Итоги конкурса подведены: первое место получил Михаил Шпика, второе — Олег Юкна. Поздравляем!!!

Оставить комментарий