Термину Due Diligence (Дью Дилидженс) редко уделяется должное внимание в деловых изданиях. Тем не менее, это понятие часто применяется в деловых кругах, иногда без точного понимания его смысла. Существует несколько толкований этого термина: «должная старательность», «тщательное наблюдение», «проверка должной добросовестности», «всестороннее исследование достоверности предоставляемой информации», «всестороннее исследование деятельности компании, ее финансового состояния и положения на рынке».

Любовь Семенова, менеджер CIG Business Consulting, портал Корпоративные финансы

Исходная публикация дополнена перечислением инструментов проверки. Источник audit4dk.ru

«Дью Дилидженс», — должная проверка — чаще всего применяется в работе западных инвестиционных банков и обозначает набор действий, призванных обеспечить проекту минимальную защиту от неожиданностей. Ясно, что речь в них идет об оценке предприятий или иных клиентов с точки зрения интересов банков.

Подобные принципы распространились по всему миру, в т.ч. в России, хотя до сих пор подход к проверке клиентов не оформлен стандартами, во многом зависит от страны, где работает банк, и остается внутренним делом самого банка.

Цель и этапы Due Diligence

На сегодняшний день Due Diligence перестал быть практикой, свойственной только банковскому сектору. Теперь эта процедура, как правило, означает проведение всестороннего анализа деятельности предприятия с точки зрения финансовых аналитиков, аудиторов и юристов, с последующей подготовкой для заказчика подробного отчета о состоянии предприятия.

С развитием рынка занятие бизнесом становится делом интересным, но и более рискованным. Привлекательная на первый взгляд покупка бизнеса может на деле привести к отрицательному эффекту. Уже купив компанию, можно потерять часть активов из-за того, что в свое время они были неправильно оформлены юридически, столкнуться с проблемами налоговых обязательств и пр. Самым надежным способом минимизации рисков при крупных сделках инвестиционного характера на сегодняшний день является процедура Due Diligence. Деловые круги постоянно сталкиваются с необходимостью получения реальной информации об имеющихся и будущих партнерах, их финансовом состоянии, кредитоспособности, надежности и других проблемах.

| Любовь Семенова, менеджер CIG Business Consulting | Дополнение audit4dk.ru |

Основаниями для проведения Due Diligence могут быть:

|

А также Due Diligence проводится на различных стадиях развития бизнеса:

|

Продолжительность Due Diligence занимает от нескольких недель до года в зависимости от структуры и размера бизнеса.

Цель Due Diligence — избежать или максимально снизить предпринимательские риски, связанные с различными обстоятельствами:

- приобретение предприятия (его части) по завышенной стоимости;

- неисполнение обязательств предприятием-должником;

- утрата имущества, денег;

- причинение убытков, в т.ч. нематериальным активам;

- инициирование судебных тяжб и их неблагоприятных последствий;

- наложение ареста на имущество или применения иных обеспечительных мер;

- признание сделки недействительной;

- наложение взыскания на имущество, ценные бумаги;

- привлечение к налоговой, административной или уголовной ответственности;

- возникновение корпоративных конфликтов;

- утрата интеллектуальной собственности;

- политический и административный риски;

- недобросовестные действия конкурентов;

- неудовлетворительное исполнение проекта (бизнес-плана) вследствие неэффективной организации бизнеса и др.

Заказчиками Due Diligence могут являться:

- собственники (акционеры, участники);

- руководители компаний;

- федеральные органы исполнительной власти РФ;

- банки и другие кредитно-финансовые учреждения;

- потенциальные инвесторы;

- и другие заинтересованные лица.

Процедура проведения Due Diligence

Специалисты оценивают выгоды и обязательства предполагаемой сделки путем анализа всех аспектов прошлого, настоящего и прогнозируемого будущего приобретаемого бизнеса и выявляют любые возможные риски.

Анализ основывается на внутренней информации, нормативных актах, данных, предоставленных конкурентами и партнерами. В ходе этой работы необходимо:

- проверить достоверность финансовой и иной внутренней информации;

- найти подтверждение оценкам/предположениям, заложенным в бизнес-плане;

- оценить возможность реализации краткосрочной и долгосрочной стратегии компании;

- убедиться в правильности оформления всех документов с точки зрения их соответствия законодательству и внутренним правилам компании;

- удостовериться в правильности и своевременности подачи налоговой и статистической отчетности;

- оценить конкурентные позиции компании на рынке, на котором она осуществляет свою деятельность;

- выявить наличие и объем внешней и иной задолженности;

- убедиться в том, что руководство компании является достаточно компетентным для реализации намеченных планов.

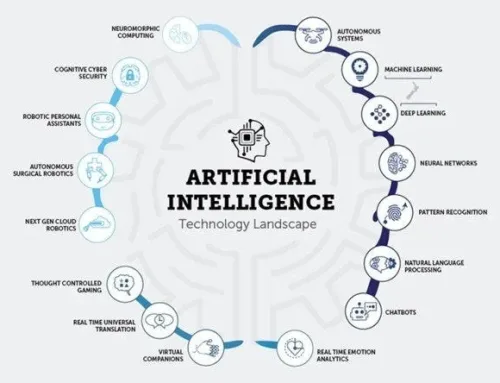

Схематично суть процесса Due Diligencе изображен на рисунке.

Due Diligence является комплексным анализом всей совокупности отношений внутри компании и ее взаимодействия со средой, в которой она осуществляет свою деятельность. Условно это исследование можно разделить на несколько блоков, которые отличаются друг от друга как по целям, так и по методам проведения. Однако все эти блоки крайне необходимы для всестороннего исследования деятельности и финансового состояния компании.

Вот эти блоки:

- Операционный анализ (анализ организации бизнеса), в котором основными направлениями изучения являются: историческое развитие компании, организационная структура, менеджмент, персонал, продажи, закупки, сильные и слабые стороны, сдерживающие факторы;

- Финансовый анализ дает заключение о способности предприятия приносить доход;

- Анализ налогового положения бизнеса с целью оценки налогового бремени и возможности налоговой оптимизации;

- Правовая экспертиза определяет деятельность компании в соответствии с действующими нормативными актами в области гражданского, трудового, корпоративного права;

- Анализ положения на рынке с целью определения положения компании в конкурентной среде, потенциала и перспектив развития рынка, а также оценка возможностей развития компании в соответствии с динамикой рынка;

- Проверка влияния компании на окружающую среду — изучение влияния, которое деятельность предприятия может оказывать либо оказывает на окружающую среду.

Разумеется, не обязательно проводить проверку в полном объеме. C учетом цели проверки определяется ее необходимый и достаточный уровень. Процесс Due Diligence является крайне важным этапом подготовки к сделке. Негативные последствия, с которыми приходится сталкиваться компаниям при отсутствии подобной процедуры, нередко оказываются гораздо более существенными, чем затраты ресурсов на ее проведение.

Операционный Due Diligence

Общий операционный или организационно-управленческий Due Diligence — специальное исследование системы управления предприятием в целом и/или его отдельных подсистем для оценки качества управления,наличия рисков, эффективности производства резервов, потенциала развития. Он включает в себя проверку наличия и качества следующих систем управления: стратегией, оперативной деятельностью и производством, качеством, персоналом, внешними связями, закупками, сбытом, а также изучение качества администрирования, системы безопасности.

Рассмотрим подробнее задачи Due Diligence (или диагностики) по отдельным ее блокам.

Общая информация о компании

- история создания и основные этапы развития;

- направления деятельности, виды производимой продукции/услуг;

- основные цели компании, пути их достижения;

- позиционирование компании на рынке, перспективы развития;

- специфика компании;

- основные показатели деятельности компании (объем, рентабельность, и пр.).

Стратегия компании

- основные стратегические цели и показатели компании;

- насколько цели компании удовлетворяют SMART-принципу (конкретны, измеримы, согласованы между собой, достижимы, определены во времени);

- насколько принятые стратегии соответствуют текущему уровню компании (организационная структура, финансовое положение, потенциал, пр.);

- какие заинтересованные лица и группы лиц оказывают влияние на разработку стратегии;

- основные направления инвестиционной политики компании.

Структура управления компанией

- как осуществляется управление компанией;

- соответствие организационной структуры поставленным целям и текущей деятельности;

- соответствие формальной и фактической организационных структур;

- пути оптимизации структуры управления с целью снижения управленческих издержек, уменьшения времени отклика на управляющее воздействие;

- какие группы внутри компании оказывают существенное влияние на операционное управление компании, каким образом можно соблюсти балансы интересов в рамках генеральной стратегии компании.

Бизнес-процессы

- состав основных бизнес-процессов;

- как осуществляются основные бизнес-процессы в компании;

- чем регламентированы основные бизнес-процессы компании;

- соответствие бизнес-процессов «как есть» существующим в компании регламентам;

- преимущества и недостатки организации бизнес-процессов.

Перечень бизнес-процессов, которые необходимо проанализировать в ходе Due Diligence, может меняться в зависимости от целей анализа. Как правило, анализируются следующие бизнес-процессы:

- маркетинг;

- продажи;

- производство;

- снабжение и управление запасами;

- инженерно-техническое обеспечение;

- обеспечение производственно-хозяйственной деятельности;

- управление финансами и экономикой, в т.ч. планирование, учет, контроль и анализ исполнения планов, управление финансовыми потоками;

- управление инвестиционной деятельностью;

- управление качеством.

В результате проведения операционного Due Diligence компания получает:

- заключение консультантов о соответствии фактической практики управления компанией правилам, установленным в нормативной документации (как внешней, так и внутренней);

- заключение консультантов о соответствии фактической практики управления компанией лучшим образцам (для отрасли, для аналогичных масштабов бизнеса);

- описание ключевых бизнес-процессов с указанием их потенциально проблемных мест;

- рекомендации и укрупненный план мероприятий по совершенствованию управления компанией.

Необходимо отметить, что с точки зрения потенциального инвестора или кредитора наличие выполнимого плана преобразований является позитивным аргументом при принятии решения.

Подход audit4dk.ru

Процедуры Due Diligence могут включать в себя следующие блоки:

Правовой анализ

В блок процедур правого анализа входит:

- проверка учредительных и регистрационных документов;

- анализ системы корпоративного управления;

- анализ системы лицензирования и разрешительной документации;

- анализ имущественных прав на активы;

- анализ интеллектуальной собственности;

- кадровый и трудовой аудит;

- анализ претензий и судебных разбирательств;

- оценка внешнего влияния на деятельность компании;

- анализ правовых возможностей и ограничений в управлении активами;

- проверка соблюдения законодательства при заключении крупных сделок и сделок с заинтересованностью.

Финансовый анализ

Финансовый анализ может состоять из следующих процедур:

- анализ системы бухгалтерского и управленческого учета;

- анализ финансового состояния, структуры активов и пассивов, динамики выручки, себестоимости и прибыли;

- оценка величины незавершенных капитальных вложений, запасов, в том числе незавершенного производства;

- оценка величины и анализ структуры дебиторской и кредиторской задолженности;

- анализ взаимоотношений и расчетов с контрагентами общества (поставщиками, подрядчиками, покупателями, заказчиками, прочими дебиторами и кредиторами);

- анализ взаимодействия с кредитными учреждениями, займодавцами и проверка расчетов по кредитам и займам;

- обозначение забалансового имущества и обязательств (залоги, гарантии, обременения и т.п.);

- экспресс-аудит достоверности отражения активов, обязательств, финансовых результатов и денежных потоков в бухгалтерской отчетности.

Налоговый анализ

В рамках налогового анализа производится:

- анализ системы налогообложения;

- анализ порядка формирования налоговых баз по налогам и сборам;

- проверка расчётов с бюджетом и государственными внебюджетными фондами;

- оценка налоговой нагрузки и обозначение потенциала налогового планирования.

Операционный анализ

В операционном анализе проводится:

- обзор ключевых производственных, финансовых и экономических показателей;

- оценка закупочной деятельности;

- анализ системы ценообразования и системы продаж;

- фактический осмотр имущества и характеристика основных фондов;

- оценка системы планирования и контроля текущей деятельности;

- анализ эффективности использования имущественных и прочих активов;

- анализ кадрового обеспечения, организационной и штатной структуры;

- управленческий анализ в рамках оценки принятых решений.

Технологический анализ

Технологический анализ включает следующий состав процедур:

- оценка технологической оснащенности;

- анализ технического обеспечения;

- анализ структуры и обзор характеристик основных производственных фондов.

Стратегический анализ

В состав стратегического анализа входят:

- маркетинговые исследования;

- анализ планов развития;

- SWOT-анализ (внешней и внутренней среды);

- построение среднесрочных и долгосрочных прогнозов по основной деятельности;

- анализ стратегии управления активами;

- оценка инвестиционной деятельности;

- анализ долгосрочных программ и концепций развития.

Экспресс-оценка бизнеса

Экспресс-оценка бизнеса заключается в построении финансовой модели бизнеса по доходному подходу, используя метод дисконтированных денежных потоков. Метод построения дисконтированных денежных потоков заключается в определении стоимости организации на основе тех доходов, которые она способна в будущем принести своим собственникам. Данный метод в наибольшей степени отражает инвестиционные мотивы покупателя, поскольку любой инвестор, приобретающий действующий бизнес, покупает не набор активов, а поток будущих доходов.

Проведение экспресс-оценки бизнеса направлено на обозначение возможного диапазона стоимости действующей организации или отдельного имущественного комплекса. К экспресс-оценке бизнеса прибегают в случаях, когда нет уверенности о намерении продать или реорганизовать бизнес, а собственникам требуется только информация о примерной стоимости бизнеса с целью принятия дальнейших управленческих решений.

Результат проведенных процедур Due Diligence заключается в представлении заказчику объективной информации о деятельности компании (объекта инвестирования) и ее предпринимательских рисках.

Предпринимательские риски современного бизнеса включают в себя следующие виды:

- финансовые риски, возникающие в связи с привлечением к административной, гражданско-правовой ответственности, макроэкономическими явлениями и обесценением активов;

- коммерческие риски, возникающие в связи с завышением закупочных цен, занижением цены реализации, работой с недобросовестными и несостоятельными контрагентами;

- налоговые риски, связанные с налоговым планированием, уплатой и расчетом налогов;

- эксплуатационные риски, возникающие в связи с утратой имущества и иных активов, вследствие нарушения правил эксплуатации, игнорирования ремонтов, несоблюдения правил пожарной безопасности, производственных аварий и т.п.);

- имущественные риски, связанные с вероятностью потерь имущества вследствие кражи, халатности, рейдерства;

- производственные риски, связанные с промышленной безопасностью производства, технологическим и техническим обеспечением, нормированием труда, использованием сырья и материалов;

- судебные риски, связанные с возможными судебными издержками (оплата пошлин, юридические услуги и прочие расходы);

- корпоративные риски, возникающие в связи с разногласиями между собственниками, а также внешним и внутренним влиянием на управление компанией;

- управленческие и административные риски, связанные с качеством менеджмента, системой документооборота, внутреннего контроля;

- операционные риски, связанные с кадровыми вопросами, текущей ликвидностью и эффективностью использования активов;

- инвестиционные риски, связанные с недополучением или потерей прибыли в рамках реализации инвестиционных проектов;

- страновые риски, связанные с политической и экономической обстановкой в стране, в которой ведется бизнес;

- кредитные риски, связанные с невозвратом кредитных и заемных средств, увеличением кредитных ставок, изъятием залогового имущества;

- и другие виды рисков.

Оставить комментарий