Представленные правила — это именно те, нарушение которых приводит клиентов к финансовым консультантам за помощью в оздоровлении бизнеса. Осмысление их простоты и вековой эмпирической базы, надеюсь, поможет многим принимать корректные финансовые решения при ведении дел. При этом, как и все правила принятия решений в экономике, они требуют конкретных критериев и измерителей.

Антон Язовских, портал E-xecutive

Книга, называемая «Домострой», — анонимный памятник русской литературы XV века, являющийся сборником правил, советов и наставлений по всем направлениям жизни человека и семьи, включая общественные, семейные, хозяйственные и религиозные вопросы.

В силу профессиональной потребности задался, казалось бы, простейшим вопросом — получить универсальный короткий перечень правил управления финансами в бизнесе.

Принцип (лат. principium буквально — «начало») — в теоретической философии то, чем объединяется в мысли и в действительности известная совокупность фактов, основное начало, на котором что-либо построено. В практической философии, этике, есть норма, правило поведения).

Рассмотрел классические для российской практики учебные материалы и с удивлением осознал, что они изобилуют принципами управления системой финансового менеджмента, а о правилах (правило — условие, которое обязательно должно выполняться всеми участниками конкретного действия. Например, игры, правописания, судебного процесса, организации, учреждения) обращения с финансами — лишь вскользь. Представьте себе, что вместо правил приготовления овощной смеси (с чем, как, на чем, сколько минут и так далее), на упаковке написано «продукт должен соответствовать типу вашего питания, быть совместимым с другими продуктами, подаваться с учетом особенностей местной кухни…». А как конкретно готовить-то? Так ведь и голодным можно остаться и продукт испортить. Вот тоже и с финансами: «интегрированность, комплексный характер, многовариантность…». А что конкретно делать владельцу бизнеса? Общение на эту тему с руководителями малого и среднего бизнеса показало то, чего и следовало ожидать, — поголовная неосведомленность и непонимание, почему нет денег. И это в период обострения конкуренции не только среди «своих», но и с зарубежными компаниями…

Понятия не имею, как у «них» (лукавлю, конечно, для красного словца. Безусловно, найти прямые и косвенные указания на правила обращения с финансами можно и в религии, и в народном творчестве других культур), но у нас базовые правила обращения с финансами прекрасно использовались испокон веков и даже закреплены в народном творчестве. В условиях ведения натуральной экономики, хозяйства были как бы бизнесами в себе и «тиражировались» посредством расширения семьи. Правила, что использовались тогда, во многом соответствуют нашей картине мира. Важно лишь осознать их и начать регулярно использовать.

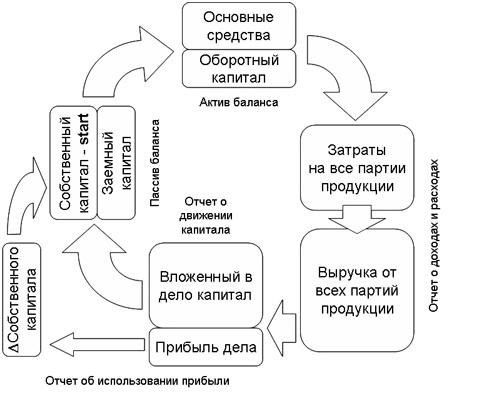

Чтобы кратко рассмотреть их, я выделил три группы: правила структуры капитала, правила оборота капитала, и правила финансовой перспективы. Такое выделение (см. рис.) — это азы: 1) важно верно сформировать структуру капитала (соотношение заемных и собственных средств, их цена), а затем из него создать активы бизнеса (соотнести срочность разных групп активов и требований); 2) важно извлечь максимум выгоды из его использования, то есть оборота (суммарная выручка должна превысить суммарные затраты); 3) обеспечить рост капитала (подчинить использование доходов и прибыли стабильности и развитию бизнеса). Теперь по порядку.

1. Правила структуры капитала

1.1. Используй операционный рычаг с учетом долгосрочной конъюнктуры. Суть правила: при стабильном увеличении масштабов деятельности дополнительно наращивайте объем прибыли за счет максимизации доли постоянных издержек. На Руси многодетные семьи обеспечивали себя собственной рабочей силой на годы вперед, а потому и к воспитанию подходили со всей серьезностью: «и по возрасту учити… кто чево достоин каков кому просуг Бог даст» (Здесь и далее по тексту цитаты по источнику со ссылкой на издание Домострой. СПб.: Наука, 1994). Так же фактически давалось указание на содержание основных сотрудников в штате: «людеи у собя добрых дворовых держати чтобы были рукоделны кто чему достоин и какому рукоделию учен». Кроме того, рекомендовалось держать при себе необходимые активы: «А всякому рукоделью и у мужа и у жены, всякая бы порядня и снасть была в подвории… ино что себе ни зделал и нихто ничево не слыхал, в чюжии двор не идешь». Наличие собственных активов и постоянной рабочей силы в условиях, когда спланировать потребности в производстве на предстоящий период было просто, обеспечивало экономию — иначе пришлось бы платить за сезонную аренду средств труда, терять на производительности в вынужденный период адаптации временных наемных работников.

В наше время важной, особенно для малого бизнеса, становится способность мобильно распоряжаться активами: в случае резкого сокращения спроса предприятия с высокой долей постоянных издержек попадают в непростую ситуацию — себестоимость единицы продукции становится чрезвычайно высокой. Эта указывает на необходимость тонкого обращения с операционным рычагом — нужна золотая середина. Предприниматели находят решения в передаче отдельных чувствительных к объемам деятельности функций (транспорт, складирование, хозяйственное обеспечение…) специализированным компаниям. В период спада это позволяет резко снизить затраты и сохранить прежний уровень себестоимости единицы продукции или услуги.

1.2. Используй финансовый рычаг с поправкой на риск. Действие правила таково: увеличивайте финансовый результат за счет привлечения кредитов, если их стоимость заведомо ниже будущей рентабельности активов в вашем бизнесе по чистой прибыли. На растущих рынках и при благоприятной конъюнктуре эффект финансового рычага привлекателен для предпринимателей. Однако важно помнить, что он предъявляет жесткие требования к качеству прогнозов будущих финансовых результатов.

Злоупотребление эффектом финансового рычага, то есть создание ситуации, когда доля заемного капитала существенно превышает долю собственного капитала, ведет к неоправданному финансовому риску — риску значительных потерь в случае падения рентабельности активов ниже стоимости заемного капитала: «и учнет на люди глядя жити не по силе, и заимуя… и та честь будет с великим бесчестием и со укоризною… и так нерассудные люди живут в роботе и на правежи и в долгу до коньца обнищает». Как и в ситуации с операционным рычагом выбор степени использования эффекта рычага будет определяться склонностью предпринимателя рисковать и умением считать риски.

1.3. Обеспечь соответствие активов и пассивов: долгосрочным заемным и собственным капиталом финансируй создание основных производственных фондов и оборотных средств; краткосрочным заемным капиталом финансируй лишь создание части оборотных средств. Причина проста — время отдавать должно наступить позже, чем к вам полностью и с прибылью вернется все, что вы вложили в бизнес из занятого. Например, если срок окупаемости инвестиций в создание рыбокоптильного цеха составляет два года, то срок возврата привлеченного под этот проект кредита должен быть минимум 2,5 года, то есть с «запасом прочности».

Писавшие Домострой исходили из консервативного подхода — использовать на создание основных средств лишь собственный капитал. Описанные случаи использования займа там связаны с годовым (Например: «всегда в торгу смотрити всяково запасу к… домашнему обиходу… и закупить на весь год».) циклом и предназначены для пополнения оборотных средств: «а у суседа, или у своево християнина чево не достало на семена, или лошади или коровы нет, или государьские дани нечим заплатить ино ево ссудити и подмочи».

В современной практике чаще используется более мягкий подход, когда создание основных фондов финансируется не только своими средствами, но и долгосрочными заемными. Здесь важно понимать: чем дальше в будущее отнесен планируемый срок окупаемости вложений, тем ниже точность прогноза. А потому обеспечивать соответствие активов и пассивов нужно с учетом рисков от применения финансового рычага.

2. Правила управления оборотом капитала

2.1. Оптимизируй затраты. Основная идея — постоянно находить такие способы ведения дел, чтобы необходимые для получения результата операции или процессы выполнялись с меньшими затратами времени и ресурсов: «В домовитом обиходе… остатки и обрески ко всему пригожаютца… а коли лучится какое платно кроити… и кроячи до згибати… и как вырастет… загнутое отправит опять платно хорошо станет кое платья не всегда носити то так краити». Вот вам и бережливое производство двадцатого века, берущее истоки от идей Генри Форда.

2.2. Проводи все платежи точно вовремя. Есть расхожее правило финансового менеджера: «бери раньше, отдавай позже». Этот деструктивный стереотип способен подорвать репутацию бизнеса, инициировать судебные иски, а также лишить вас надежных деловых партнеров и репутации. Например, в Домострое идея рачительного отношения к обязательствам, своевременности и качеству их исполнения проходит красной нитью: «всякая ссуда имати и давати в честь и беречи паче своего и отнести на срок чтобы сами государи того не просили и по то не посылали ино и впредь дадут и дружба впрок».

2.3. Обеспечь планируемые расходы источниками дохода. Здесь фактически скрыты два аспекта: 1) бизнес-планирование текущей деятельности должно быть регулярной практикой; 2) технические разрывы в потоке денежных средств должны быть заранее спрогнозированы, а соответствующие решения (распродажа, займы, реструктуризация долга и так далее) разработаны. Аспект обязательного планирования в Домострое отмечается особо: «а во всяком обиходе… и в приходе и в росходе и в заимех и в долгех всегда себе смечать и потому живешь и обиход держишь по приходу и росход». Правило это столь же банально, сколь и игнорируемо многими малыми и даже средними предпринимателями. И в этом случае, безусловно, нужно обратиться к опыту грамотно выстроенного бизнеса успешно развивающихся компаний — их развитие обеспечено, в том числе, и планомерностью шагов.

3. Правила обеспечения роста капитала

3.1. Обеспечь регулярный учет, контроль и анализ. По сути, это правило столь же интуитивно понятно, что и потребность в планировании бизнеса. На практике важно учесть — эффективной является та система, которая корректно и своевременно учитывает и анализирует не только наличие и состояние ресурсов, но и их движение: «а всему бы тому была мера и счет сколко чево ис села или ис торгу привезут, и записати а что весовое то взьвесити и колко коли отдаст чево на росход, или взаимы и на всякои обиход, или кому государь велит что дати то все записати же и сколко чево зделают то бы было ведомо».

Для большинства российских представителей малого бизнеса свойственен скорее кустарный подход к контролю и анализу — развитие системы по мере роста, путем проб и ошибок. Часто это приводит к парадоксальной ситуации, когда владелец и руководитель де факто не обладает навыком чтения финансовых отчетов и анализа своего дела. В тоже время именно владелец и первое лицо компании является конечным клиентом системы учета, контроля и анализа: «а по вся дни государыня у слуг дазирае».

3.2. Реинвестируй прибыль в активы. Правило направлено на поддержание расширенного воспроизводства вложенного в бизнес капитала, то есть на развитие бизнеса, увеличение его масштабов. Использование амортизационных отчислений (которые чаще всего не собираются предпринимателями в фонды) позволит лишь поддерживать ранее созданный объем активов в рабочем состоянии и лишь иногда — в адекватном уровню развития технологий состоянию: «а коли чево изообилно запасено в дешевую пору, ино в дороговлю и продаст, ино сам ел и пил даром, а денги опять дома».

В тех же сферах, где технология бизнеса и производства постоянно развивается (меняются способы доставки, вводятся новые материалы, приходят прорывные инновации), вложение прибыли в развитие активов является фактором создания текущей и будущей конкурентоспособности.

3.3. Подчини оперативное управление финансами стратегии. Выполнение данного правила требует того, что многие малые и средние бизнесы не имеют — стратегии. Однако это еще один повод задуматься над ее разработкой. Например, во времена Домостроя четким критерием стратегической эффективности был рост фамильных хозяйств, на который ориентировалось управление их экономикой: «жити по силе и по промыслу, и по смете, и по добытку своею правою силою ино то житие благоприятно и богоугодно, и от людеи похвално, и себе и детем своим прочно». Выполнение этого правила предполагает планирование текущих финансовых потоков в соответствии с выбранными приоритетами. Таким образом, значимые финансовые решения требуют обоснования их вклада в достижение поставленных целей с учетом принятых принципов, правил, ограничений.

Следующий аспект подчинения оперативного управления финансами стратегии напрямую связан с предыдущим правилом (п.3.2) — целенаправленное развитие активов. Признаком эффективности его применения будет соответствие результатов вложений стратегии развития. Например, развитию персонала как актива, в Домострое посвящен отдельный раздел: «всякои бы человек у доброго государя научен… не солъгал, ни розбил, никово бы не обидел сыт бы был государевым жалованьем да оден… а и сам что замыслит своими труды, ино лучшее».

На этом перечень закрою. Представленные правила — это именно те, нарушение которых приводит клиентов к финансовым консультантам за помощью в оздоровлении бизнеса. Осмысление их простоты и вековой эмпирической базы, надеюсь, поможет многим принимать корректные финансовые решения при ведении дел. При этом, как и все правила принятия решений в экономике, они требуют конкретных критериев и измерителей, вариант структурирования которых представлен в таблице. Современные источники, посвященные финансовому анализу, изобилуют многими десятками показателей и сложных формул их расчета. Однако я исхожу из того, что руководитель и собственник организации не должны быть завалены многотомными финансовыми отчетами. Потому здесь выбраны те измерители, которые, по сути, являются комплексными, индикативными. Соответственно, прибегать к более глубокому (факторному) анализу следует лишь в случаях негативной динамики и серьезных отклонений по этим измерителям

Система критериев эффективности применения правил и измерителей

|

Группа правил |

Правило |

Критерии эффективности |

Измерители |

|

Правила структуры капитала |

Используй операционный рычаг с учетом долгосрочной конъюнктуры | Приращение объема прибыли при изменении пропорции издержек | 1. Коэффициент операционного рычага 2. Эффект операционного рычага |

| Используй финансовый рычаг с поправкой на риск | Приращение объема прибыли при изменении пропорции капитала | 3. Эффект финансового рычага 4. Отношение рентабельности активов к средней стоимости капитала |

|

| Обеспечь соответствие активов и пассивов | Покрытие всех краткосрочных обязательств оборотными активами | 5. Коэффициент автономии 6. Коэффициент текущей ликвидности |

|

|

Правила управления оборотом капитала |

Оптимизируй затраты | Снижение затрат на операцию / функцию при заданном уровне качества | 7. Коэффициент оборачиваемости запасов 8. Затраты на операцию / функцию |

| Проводи все платежи точно вовремя | Отсутствие просроченной задолженности | 9. Коэффициент абсолютной ликвидности | |

| Обеспечь планируемые расходы источниками дохода | Положительная величина текущего и прогнозного денежного потока | 10. Период самофинансирования 11. Отношение дебиторской и кредиторской задолженности |

|

|

Правила обеспечения роста капитала |

Обеспечь регулярный учет, контроль и анализ | Достаточность сводных документов для принятия финансовых решений на стратегическом уровне | 12. Наличие оперативной, краткой, ясной, объективной, визуально подкрепленной финансовой информации для Топ-менеджеров |

| Реинвестируй прибыль в активы | Рост текущей рыночной стоимости активов | 13. Рентабельность инвестиций в бизнес 14. Коэффициент реинвестирования |

|

| Подчини оперативное управление финансами стратегии | Положительная динамика рентабельности активов, опережение среднеотраслевой | 15. Рентабельность активов 16. Рентабельность собственного капитала |

Итак, правила управления финансами для малого и среднего бизнеса просты, во многом интуитивны и далеко не новы. Их усвоение — вопрос осознанной практики. Их внедрение не требует сложных информационных продуктов, организационных преобразований и введения новых функций. Однако «недостатком» такого пути повышения эффективности бизнеса является невозможность «откупиться от проблемы новыми затратами», что так полюбилось многими. Решение за вами.

Оставить комментарий