Оказывается, более 80% предпринимателей не умеют и не хотят считать деньги компании. Если в вашей кассе тоже бывает пусто, время прочитать статью.

Владимир Зюзько, руководитель проекта, Санкт-Петербург, e-xecutive.ru

Опыт общения с собственниками малого бизнеса дает плачевную картину – 80% (если не больше) предпринимателей не умеют считать деньги. Типичная ситуация: «На счет пришел миллион рублей. Ну, возьму-ка я для себя двести тысяч. От бизнеса не убудет». Потом приходит время платить по счетам, а денег нет. Соответственно, нужно мотивировать менеджеров по продажам, ведь это они плохо продают, лентяи… Приглашаем обсудить семь типичных проблем, которые приводят к отсутствию денег в компании и, порой, к потере бизнеса.

Проблема №1. Непонимание разницы между прибылью/убытками и денежным потоком

Прибыль/убытки – считаются по суммам и датам в накладных и актах выполненных работ.

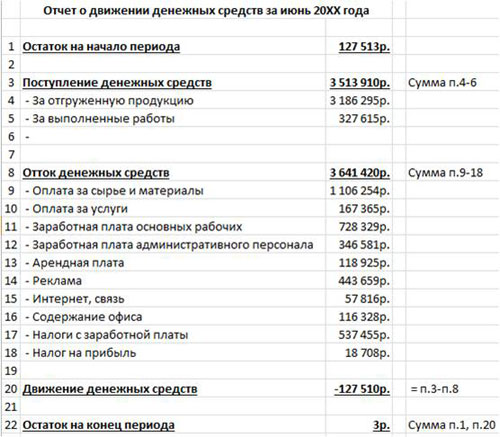

Рис.1. Отчет о прибыли/убытках.

Денежный поток – считается по суммам и датам поступлений денежных средств и оплат.

Рис.2. Отчет о движении ДС.

Довольно распространенная ситуация – на бумаге прибыль есть, а денег в наличии нет. Как в приведенном примере. Хотя при хорошем бухгалтере обычно бывает наоборот – и прибыль стремится к нулю, и деньги есть в наличии. Если, конечно же, собственник не изымает их из оборота по поводу и без повода.

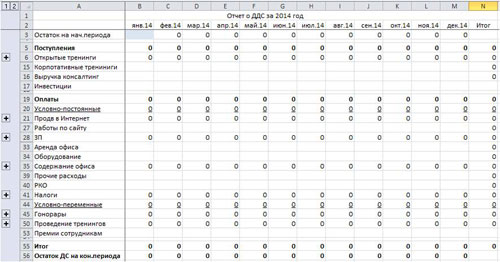

Рекомендация №1. Ведя управленческий учет, считайте не только прибыль, но и деньги. Лучше это делать в отдельной таблице, пусть даже в Excel, если нет специальной программы. И иметь перед собой картинку за весь год.

Рис.3. Годовой отчет о движении денежных средств. Кликните, чтобы увеличить картинку.

Проблема № 2. Неумение расставлять приоритеты

Пример. В книжном бизнесе около 50% расходов приходится на бумагу и картон. Главная задача первого лица компании – контролировать именно эту статью расходов. Мониторить рынок, участвовать в переговорах с поставщиками.

Первому лицу нет никакого смысла разбираться со стоимостью автотранспорта, который доставляет бумагу или книги. Экономия в одну-две тысячи рублей на транспорте, когда в кузове лежит миллион (0,1-0,2% от стоимости груза), никак не изменят общую картину. Пусть этим вопросом занимается логист.

Рекомендация № 2. Контролируйте лично 20% статей доходов и расходов, которые составляют 80% поступлений и оплат. Остальное доверьте подчиненным.

Проблема №3. Отсутствует наглядная картинка в динамике по запасам, дебиторке, кредиторке

Опыт работы в разных организациях показывает, что к вопросам запасов, дебиторки, кредиторки руководители возвращаются лишь эпизодически, когда возникает дефицит денежных средств. А между тем, неработающие деньги – это не просто вынутые из оборота деньги, это ваши затраты и недополученная прибыль.

Если вы берете в банке кредиты, скажем, под 15% годовых, то каждый 1 млн руб. складских остатков, задолженности покупателей, предоплаты поставщикам съедает 150 тыс. руб. в год.

Можно считать и по-другому. Если норма прибыли вашего бизнеса 25%, а деньги оборачиваются за год два раза, то на каждом «замороженном» миллионе вы теряете минимум 500 тыс. руб. ежегодно.

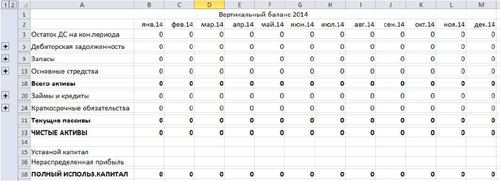

Для постоянного учета запасов, дебиторки, кредиторки в динамике удобнее всего использовать форму Баланса в вертикальном формате.

Рис.4. Управленческий баланс в вертикальном формате. Кликните, чтобы увеличить картинку.

Рекомендация № 3. Постоянно контролируйте запасы, дебиторку, кредиторку, используя вертикальный формат бухгалтерского баланса.

Проблема № 4. Когда придет время платить, тогда и подумаем, где деньги взять

Особенно актуальна эта проблема в периоды сезонного спроса. Чтобы выбраться из серьезного кассового разрыва предприниматели вынуждены, порой, закладывать все свое имущество, брать кредиты под неимоверные проценты, продавать нормальный товар по бросовым ценам. Лишь бы выбраться.

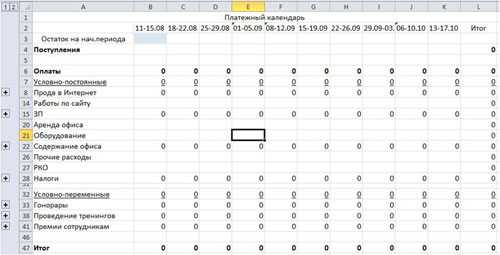

Чтобы избежать подобных «капканов», ведите хотя бы платежный календарь (рис.5). Еще лучше, сделайте Бюджет поступлений и оплат на год вперед. В идеале – и то, и другое.

Рис.5. Платежный календарь. Кликните, чтобы увеличить картинку.

Бюджет поступлений и оплат выглядит точно так же, как и Отчет о движении денежных средств (рис.3), только выбирается другой период – на год вперед. В любом случае, лучше иметь хоть какой-то прогноз по деньгам, чем действовать вслепую. С каждым разом точность бюджета, который вы будете составлять, будет повышаться.

Рекомендация №4. Предвидьте кассовые разрывы и заблаговременно готовьтесь к ним. Кто предупрежден, тот вооружен.

Проблема № 5. Возьмем кредит и успешно преодолеем кассовый разрыв

Лучше действовать следующим образом.

Во-первых, подготовьте компанию к получению овердрафта или другого кредита заранее (обычно на это требуется около двух месяцев), соберите необходимые документы, подайте заявку на кредит в банк. В конце концов, если кредит не понадобится, его можно и не брать.

Во-вторых, постарайтесь снизить запасы готовой продукции и сырья, переведите их в деньги. Это любимый способ Генри Форда. В кризис он сначала делал складскую ревизию и распродавал неликвиды за те деньги, за которые купят – все равно лежит мертвым грузом.

В-третьих, поговорите с поставщиками и покупателями, возможно, первые согласятся на отсрочки, а вторые на предоплату.

В-четвертых, подумайте, как сократить постоянные расходы, в первую очередь аренду. И лишь в конце, расходы на маркетинг и заработную плату: «Урезание заработной платы – это самый легкий и самый пошлый способ решить проблему, не говоря уже о нарушении общечеловеческих законов» (Генри Форд).

И только если эти меры не помогут, берите кредит.

Рекомендация №5. Берите кредит для преодоления кассового разрыва только в самом крайнем случае.

Вообще, если говорить о кассовом разрыве более глобально, существует три базовых подхода к выравниванию денежного потока:

- Пока гром не грянет, мужик не перекрестится. Смотрите ошибку №4.

- Создание финансовой подушки.

- Билл Гейтс, несмотря на всю свою прогрессивность, крайне консервативен в одном вопросе: «В банке всегда должна оставаться сумма для выплаты годовой зарплаты сотрудникам». (Дирлав Дез. «Билл Гейтс. 10 секретов ведения бизнеса самого богатого предпринимателя в мире»).

- В России существует «Стабилизационный фонд Российской Федерации».

- Выравнивание спроса. Весной-летом делаем газонокосилки, осенью-зимой снегоуборочную технику.

Проблема № 6. Непонимание того, что деньги со временем обесцениваются

Мы уже касались этого вопроса, когда обсуждали проблему №3. Помните хотя бы об инфляции.

Если вы планируете рост бизнеса на уровне 10% в год при уровне официальной инфляции в России в 7-8%, то вы закладываете реальный рост всего лишь в 2-3%. В российских условиях – это не рост, а топтание на месте.

Никогда не покупайте сырье и материалы впрок (помните о дисконтированной стоимости, обесценивании денег), вернитесь еще раз к описанию проблемы №3.

Держите минимальный запас сырья и материалов. Минимальный запас рассчитывается в днях – это минимальное количество времени, которое необходимо на срочную доставку. А потом уже дни переводятся в тонны, метры и др.

Найдите в интернете информацию о том, как считается дисконтированный денежный поток, учитывайте его при ведении и планировании бизнеса.

Рекомендация №6. Считайте деньги с учетом того, что со временем они теряют свою стоимость.

Проблема № 7. Чрезмерный оптимизм: «Прорвемся, выкрутимся из любой ситуации, как-нибудь проскочим»

Именно такой подход приводит к типичной ситуации, описанной во вступлении к статье. Именно поэтому бизнес постоянно лихорадит, а менеджеры по продажам, вместо того, чтобы работать планомерно и на перспективу, постоянно закрывают грудью бреши в бюджете организации. Этакие «Александры Матросовы» в бизнесе. При подобном подходе дело никогда не будет стабильным и надежным.

Хороший противовес подобному оптимизму – один из базовых международных принципов учета, а именно принцип консерватизма, осторожности: «Не планируй прибыль и учитывай все возможные убытки».

В Америке проводили исследования, выясняли общие черты, присущие всем миллионерам. Одна из ведущих черт, которая мало где приводится в литературе:

- 97% миллионеров имеют ведущую мотивацию – избегание проблем,

- и лишь 3% – мотивацию на достижение чего-то нового.

Это может показаться странным, но при более детальном рассмотрении понимаешь, что в подавляющем большинстве случаев преуспевают те, кто стремится сохранить нажитое, «стелет соломку», чем те, кто стремится «поймать журавля в небе».

Рекомендация №7. Не планируйте прибыль и учитывайте все возможные убытки.

Все проблемы и рекомендации сведены в таблицу 1.

| Проблема | Рекомендация | |

| 1 | Непонимание разницы между прибылью/убытками и денежным потоком. | Ведя управленческий учет, считайте не только прибыль, но и деньги. |

| 2 | Неумение расставлять приоритеты. | Контролируйте лично 20% статей доходов и расходов, которые составляют 80% поступлений и оплат. Остальное доверьте подчиненным. |

| 3 | Отсутствует наглядная картинка в динамике по запасам, дебиторке, кредиторке. | Постоянно контролируйте запасы, дебиторку, кредиторку, используя вертикальный формат бухгалтерского баланса. |

| 4 | Когда придет время платить, тогда и подумаем, где деньги взять. | Предвидьте кассовые разрывы и заблаговременно готовьтесь к ним. |

| 5 | Возьмем кредит и успешно преодолеем кассовый разрыв. | Берите кредит для преодоления кассового разрыва только в самом крайнем случае. |

| 6 | Непонимание того, что деньги со временем обесцениваются. | Считайте деньги с учетом того, что со временем они теряют в стоимости. |

| 7 | Все будет хорошо, выкрутимся из любой ситуации. | Не планируйте прибыль и учитывайте все возможные убытки. |

Табл.1. Ошибки и советы по управлению денежным потоком в организации.

Считайте деньги! Если вы хотите построить доходный и устойчивый бизнес, считайте деньги, учтите эти семь ошибок.

Перестаньте ругать менеджеров по продажам и других своих сотрудников. Начните что-то менять в своей компании, в своем бизнесе. Один из ключей – введение системы управленческого учета. Это окупится сторицей.

Оставить комментарий