При покупке бизнеса одна из главных проблем – определение стоимости приобретаемой компании. Разумеется, у покупателя и продавца мнения по поводу стоимости бизнеса не всегда совпадают. Во всех случаях необходимо проведение оценки компании. До недавних пор в России не существовало собственных методических материалов, поэтому сейчас при любой оценке бизнеса применяют западные методики. Однако использовать их в условиях российского бизнеса зачастую невозможно без соответствующей адаптации и учета специфики хозяйственной деятельности отечественных компаний.

Антон Соколов, журнал «Директор-инфо» № 10(27) 18 марта 2002 года

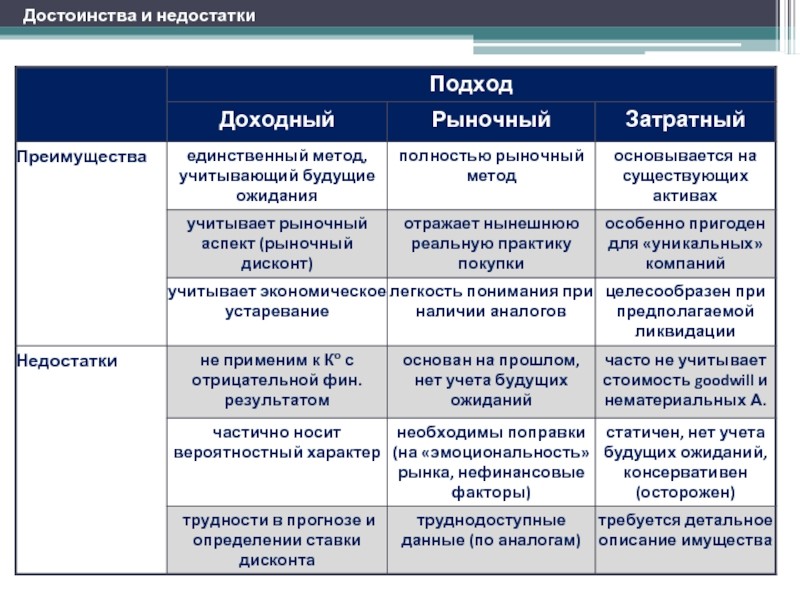

НА ЗАПАДЕ в условиях развитого фондового рынка хороший индикатор для определения приблизительной стоимости компании – биржевая котировка акций, которая умножается на количество эмитированных акций. Разумеется, окончательная стоимость зависит от размеров контрольного пакета и определяется в процессе переговоров сторон. Для России такой подход практически неприемлем – на открытом фондовом рынке котируются акции лишь нескольких крупнейших компаний. Поэтому оценка российского бизнеса строится на других принципах и подходах, которые также заимствованы из западной практики. Это:

- доходный;

- рыночный;

- затратный ( на основе активов).

ДОХОДНЫЙ ПОДХОД

Стоимость бизнеса определяется величиной ожидаемых доходов. Оценка базируется на том предположении, что потенциальный владелец не заплатит за бизнес сумму большую, чем текущая стоимость доходов за интересующий его период.

В рамках доходного подхода традиционно выделяют два основных метода оценки (в зависимости от степени детализации):

- метод капитализации применяется, если в прогнозном периоде доходы бизнеса останутся примерно на одном уровне, близком к нынешнему. Для расчета стоимости будущий доход (в роли этого дохода может выступать чистая прибыль, прибыль до уплаты налогов, валовая прибыль) за один временной период (обычно год) преобразуется в текущую стоимость путем деления на ставку капитализации: V=DR, где V — стоимость бизнеса, D – будущий доход компании за год, R – ставка капитализации — отношение рыночной стоимости бизнеса к приносимому им чистому годовому доходу. Для заемных средств она определяется на основе среднерыночных условий финансирования сделок по схожим объектам. Для собственных средств рассчитывается на основе информации по сравнимым объектам как отношение прибыли на вложенные средства инвесторов к стоимости вложенных средств. Сведения об этих ставках в интересующей отрасли потенциальный покупатель может узнать при изучении информации о сделках, опубликованной в печати и Интернете;

- метод дисконтирования денежных потоков применяется в случае прогнозирования изменяющихся доходов. Стоимость компании определяется следующим образом:

-

- устанавливается период, на который компания интересна инвестору;

- вычисляются будущие денежные потоки компании за каждый год в течение этого периода;

- будущие денежные потоки приводятся к их сегодняшней стоимости с учетом предполагаемых темпов роста компании, времени и периодичности получения доходов, инфляции. Ставка приведения будущих денежных потоков (ставка дисконтирования) отражает минимально допустимую отдачу на вложенный капитал, при которой инвестор предпочтет участие в проекте альтернативному вложению тех же средств в другой проект с сопоставимой степенью риска. Например, в качестве ставки дисконтирования могут использоваться ставки по банковским депозитам (сейчас по России около 17-19% в рублях и 7-9% в валюте). В принципе, этот метод наиболее часто используется при оценке любого действующего предприятия. Приблизительно рассчитать стоимость бизнеса по данной методике можно при помощи показателя NPV (чистой текущей стоимости), формула расчета которого содержится в Microsoft Excel.

Применение данного подхода позволяет потенциальному покупателю просчитать несколько вариантов развития бизнеса («что будет, если в бизнес инвестировать определенную сумму средств или изменить структуру расходов и доходов»). Впрочем, при оценке уровня риска бизнеса и выборе ставки капитализации или дисконтирования велика роль субъективного фактора.

Исходную информацию о текущих доходах оценщик берет из финансовой отчетности компании; перспективы получения будущих доходов определяются им на основе прогнозов, составленных самой компанией, и общих перспектив данного бизнеса. В процессе работы оценщик привлекает данные первичной бухгалтерской отчетности для укрупнения и анализа отдельных статей баланса. Вполне понятно, что отчетность не всегда достоверно отражает финансовое положение компании. Поэтому точность оценки зависит от того, насколько глубоко оценщик познакомился с реальным положением дел. С другой стороны, поскольку бухгалтерская отчетность компании, как правило, составляется таким образом, чтобы доходы от деятельности на бумаге были минимальны, оценка бизнеса только с ее использованием получается заниженной, что выгоднее для покупателя. Поэтому продавец изначально заинтересован показать покупателю хотя бы часть преимуществ бизнеса, выходящих за официальные рамки.

Кроме всего прочего, если оцениваемая компания минимизирует свои налоговые обязательства с помощью различных хитроумных схем, оценщик увеличивает риски, которые принимает во внимание при расчете стоимости бизнеса.

В общем случае данный подход имеет больший вес, чем другие подходы, если:

- оценивается малый или средний бизнес;

- имеющейся информации достаточно для построения прогноза ожидаемых доходов;

- доходы компании устойчивы и положительны;

- труд и нематериальные активы имеют существенную долю в образовании прибыли компании.

РЫНОЧНЫЙ ПОДХОД

Стоимость оцениваемого бизнеса определяется путем сравнения недавних продаж сопоставимых компаний. Таким образом, главное условие применения подхода — наличие сформировавшегося рынка, на котором оценщик подыскивает свершившуюся сделку купли/продажи компании-аналога оцениваемой.

Стоимость оцениваемой компании (VI) определяется как произведение отношения рыночной цены компании-аналога (V2) и ее базового показателя (R2) на базовый показатель (R1) оцениваемой компании: Vl=V2/R2xRl.

В качестве базовых показателей могут использоваться:

- прибыль до выплаты процентов и налогов, чистая прибыль, балансовая стоимость компании и т.д.— метод рынка капитала;

- мультипликаторы (коэффициенты), рассчитанные на основе рыночной стоимости акций компании-аналога при продаже контрольного (или крупного) пакета акций — метод сделок.

Для проведения оценки бизнеса необходимо собрать по компаниям-аналогам общую финансовую и технико-экономическую информацию, сведения о ставках дохода по альтернативным капиталовложениям, об операциях со свободно обращающимися акциями, о слияниях и поглощениях компаний в данной отрасли. Для этого проводят маркетинговые исследования, изучают специализированные СМИ и материалы консалтинговых фирм и рейтинговых агентств.

При выборе компаний-аналогов необходимо руководствоваться следующими требованиями:

- компания должна относиться к той же самой отрасли, что и оцениваемая, или к отрасли, которая реагирует на те же экономические явления;

- качественные и количественные характеристики компании должны быть близки;

- объем информации по компаниям-аналогам для сравнения их с оцениваемой компанией должен быть достаточен.

Особенность применения этого подхода в России: при купле-продаже фирм покупателю поступает минимум информации о сделке. Соответственно, даже если известна стоимость проданной компании-аналога, нельзя сказать, какие конкретно факторы ее сформировали, не было ли при этом каких-либо «подводных течений» и взаимных обязательств продавца и покупателя, скрытых от посторонних глаз. Пока в России не сформируется полноценный рынок покупки-продажи компаний, данный подход будет оставаться наиболее недостоверным. По поводу сопоставимости информации для оценки российской и иностранной компании оценщики говорят, что количество работников, занятых на иностранной компании-аналоге российской фирмы, по объемам продаж может различаться на порядок (на Западе — полтора-три десятка рабочих, у нас — до полутысячи). Использование данных по аналогичным компаниям на зарубежных рынках нуждается в тщательной корректировке применительно к российским условиям, которая учитывает не только поправку на страновой риск, но и соотношение емкости рынков, покупательную способность населения, потенциал страны, региона.

Рыночный подход может быть успешно применен при оценке отдельных активов (оборудование, недвижимость, транспортные средства и т.п.). Для некоторых отраслей, в которых объемы информации по сделкам становятся все больше, например телекоммуникации, нефтяная отрасль, значение этого метода постепенно повышается. В остальных случаях рыночный подход используют как инструмент проверки результатов, полученных доходным подходом.

ЗАТРАТНЫЙ ПОДХОД (НА ОСНОВЕ АКТИВОВ)

Стоимость бизнеса определяется суммой затрат ресурсов на его воспроизводство или замещение с учетом физического и морального износа. Этот подход наиболее эффективен, когда покупатель собирается сравнить затраты на приобретение бизнеса с затратами по созданию аналогичного предприятия. Недостаток метода заключается в том, что проведение индивидуальной оценки стоимости нематериальных активов, таких как ноу-хау, товарная марка, клиентская база,— достаточно сложный и субъективный процесс. Кроме того, методы затратного подхода дают тем большие погрешности, чем больше возраст оцениваемого объекта.

Существуют два основных метода оценки, базирующиеся на определении стоимости активов:

- метод чистых активов. Статьи бухгалтерского баланса приводятся к рыночной стоимости. Оценка проводится в несколько этапов:

- анализ бухгалтерских балансовых отчетов;

- внесение учетных поправок (корректировок);

- перевод финансовых активов в рыночную стоимость;

- оценка рыночной стоимости материальных и нематериальных активов;

- перевод обязательств в текущую стоимость.

- В результате проведенных работ стоимость собственного капитала компании рассчитывается как рыночная стоимость совокупных активов минус текущая стоимость всех обязательств.

- анализ бухгалтерских балансовых отчетов;

- метод ликвидационной стоимости.

Чистая выручка, получаемая после ликвидации активов предприятия и выплат его задолженности, приводится к текущей стоимости. Данный метод применяется, в частности, при банкротстве предприятий.

Стоимость недвижимости рассчитывается следующими способами:

- метод количественного анализа — составление смет затрат на все виды работ, необходимых для строительства отдельных конструктивных элементов объекта и объекта в целом. К затратам добавляются накладные затраты и прибыль застройщика, а также затраты по проектированию, строительству, приобретению и монтажу оборудования, необходимые для воспроизводства оцениваемых улучшений. Количественный анализ наиболее точный, но и наиболее трудоемкий. Для его применения требуются высокая квалификация оценщика и большой опыт в составлении строительных смет;

- поэлементный способ — менее трудоемкая модификация количественного метода, основанная на использовании не единичных, а укрупненных сметных норм и расценок. В качестве единиц измерения стоимости принимают наиболее характерные показатели конструктивных элементов (1 куб. м кирпичной кладки, 1 кв. м кровельных покрытий и т.п.);

- метод сравнительной единицы—для оцениваемого актива подбирают объект-аналог, сходный с оцениваемым по конструкционным характеристикам, используемым материалам и технологии изготовления. Затем стоимость единицы измерения объекта-аналога (1 куб. м, 1 кв. м и пр.) умножается на число единиц оцениваемого актива. Наиболее простой способ оценки объекта недвижимости;

- индексный способ — определение восстановительной стоимости оцениваемого объекта путем умножения балансовой стоимости на соответствующий индекс переоценки. Индексы для переоценки основных фондов утверждаются Госкомстатом РФ и периодически публикуются в печати.

Во всех указанных методах определяется накопленный износ. Нематериальные активы оцениваются обычно по затратам, которые необходимо совершить для того, чтобы получить их аналог. Допустим, лицензия на право заниматься определенной деятельностью оценивается как время, необходимое на ее получение, и средства, которые необходимо на это затратить. Если лицензии на занятие данным видом бизнеса уже выданы (например, исчерпаны квоты на лов рыбы или лицензия на данные радиочастоты уже кому-то принадлежит), то стоимость лицензии многократно увеличивается.

Продажа торговой марки: оценщики проводят маркетинговое исследование с целью определения узнаваемости данной марки среди потребителей. На основании результатов исследования делают выводы о предполагаемых будущих доходах от продажи продукции с данной маркой.

При оценке компании немаловажно оценить стоимость работающей в ней команды сотрудников. В этом случае оценщик суммирует зарплату сотрудников за 0,5-2 месяца. Как показывает практика, именно столько обычно составляет вознаграждение рекрутинговой компании за подбор кандидатов на вакантные должности. Если оцениваемый бизнес достаточно зависим от конкретных менеджеров, по этим кандидатурам дополнительно прибавляется зарплата еще за два месяца (время, необходимое для вхождения подобранных кандидатов в суть дела). В любой компании есть небольшой состав топ-менеджеров. При оценке по этим вакансиям может прибавляться стоимость тренинга команды. Известны случаи, когда торговая, посредническая или консалтинговая компания приобреталась именно как слаженная команда работников с наработанными связями и опытом совместной деятельности. Покупатель данного бизнеса платил только за эту команду, а стоимость активов такой компании его интересовала в меньшей степени.

Затратный подход приобретает больший вес при оценке бизнеса в следующих условиях:

- оцениваемая компания владеет значительными материальными активами;

- большая часть активов оцениваемой компании состоит из ликвидных активов (например обращающихся на рынке ценных бумаг, вложений в недвижимость и т.д.);

- оцениваемая компания либо только что образована, либо находится в стадии банкротства.

Главная особенность применения этого подхода в России: бухгалтерская стоимость активов компании и их фактическая стоимость сильно различаются. Например, на балансе некоторых компаний до сих пор встречаются 386-е компьютеры, которые по данным бухучета еще что-то стоят, хотя реально вряд ли кто-то сейчас приобретет их за указанную в документах цену. В то же время многих активов, используемых компанией, по данным бухучета просто нет: они списаны либо вообще никогда не ставились на баланс. Некоторые используемые компанией активы принадлежат другим предприятиям (в этом случае оценщик делает поправку на риск расторжения договорных отношений, на основе которых компания использует эти активы). Иногда активы вообще могут иметь отрицательную стоимость, т.е. для их утилизации необходимо затратить определенные денежные средства (например, лампы дневного света, которые запрещено выбрасывать на обычную помойку).

В практике оценки российского бизнеса встречались случаи, когда инвесторы покупали у акционеров действующий бизнес по достаточно высокой цене, хотя при этом стоимость компании (которая обычно заметно отличается от стоимости собственного капитала), оцененная методом чистых активов, была отрицательной (т.е. стоимость обязательств компании превышала стоимость ее активов).

Единого рецепта применения описанных подходов не существует. В каждом конкретном случае подходы комбинируются в зависимости от специфики бизнеса. Если оценивается производственная компания со значительными активами, необходима тщательная оценка с применением затратного и рыночного подходов (в отношении активов) одновременно с оценкой будущих доходов. Если речь идет о торговой компании, преобладает сочетание доходного и рыночного подходов. Если планируется приобрести, к примеру, заброшенный пионерский лагерь и устроить в нем полигон для пейнтбола (весьма выигрышный в последнее время вариант), то с владельцем объекта выгоднее обсуждать остаточную стоимость существующих зданий и сооружений, а доходный подход приберечь для составления бизнес-плана будущего проекта.

Наиболее точная картина оценки получится при применении всех трех подходов с последующим итоговым согласованием стоимости, при котором каждому результату присваивается свой весовой коэффициент. Задача оценщика — определить, какой вес имеют результаты каждого из подходов при формировании итоговой стоимости бизнеса. Помимо всего прочего при оценке бизнеса должен быть проведен анализ отрасли (текущее состояние и перспективы развития данного бизнеса), кратко охарактеризовано экономическое состояние региона, в котором находится компания.

ВЗАИМООТНОШЕНИЯ С ОЦЕНЩИКОМ

Законодательная основа оценки бизнеса — Федеральный закон от 29.07.98 г. №135-ФЗ «Об оценочной деятельности в Российской Федерации» и Стандарты оценки, утвержденные Постановлением Правительства РФ от 06.07.01 г. №519.

Чтобы оценить приобретаемый бизнес (или собственную компанию для последующей продажи), прежде всего необходимо подобрать оценщика. Можно организовать тендер. В этом случае оценщикам предоставляется общая информация о бизнесе, они дают свои предложения относительно возможных сроков и стоимости оценки. На предварительных этапах переговоров с оценщиком можно подписать соглашение о конфиденциальности. Однако практика показывает, что чаще всего этого требуют иностранные компании, российские же клиенты ограничиваются соответствующим пунктом в договоре об оценке.

Законодательство накладывает некоторые ограничения при выборе оценщика. Он не может:

- быть учредителем, собственником, акционером или должностным лицом оцениваемой компании;

- заказчиком или физическим лицом, имеющим имущественный интерес в объекте оценки, или состоять с указанными лицами в близком родстве или свойстве;

- иметь в отношении объекта вещные или обязательственные права вне договора.

Кроме того, оцениваемая компания не может быть учредителем, акционером, кредитором, страховщиком оценщика.

При согласовании условий оценщик должен представить предполагаемый бюджет оценки, на основании которого определяется стоимость его работы. Бюджет должен быть подробно расписан по категориям исполнителей, рабочему времени каждого из них и выполняемым работам. Как правило, практикуется почасовая оплата оценщика (20-50 долл. за час). Поскольку оценщик не вправе заниматься оценочной деятельностью, не застраховав предварительно свою гражданскую ответственность, наличие страхового полиса — обязательное условие для заключения договора об оценке объекта оценки.

Основание для проведения непосредственно оценки компании — договор между оценщиком и заказчиком. Договор заключается в письменной форме и не требует нотариального заверения. В него в обязательном порядке включаются сведения о наличии у оценщика лицензии на осуществление оценочной деятельности с указанием порядкового номера и даты выдачи этой лицензии, органа, ее выдавшего, а также срока, на который данная лицензия выдана.

Обратите внимание, чтобы договор содержал:

- точное указание на объект оценки, его вид и описание;

- вид определяемой стоимости объекта;

- денежное вознаграждение за проведение оценки;

- сведения о страховании гражданской ответственности оценщика;

- размер оплаты работы оценщика. Эта сумма не может зависеть от итоговой величины стоимости объекта оценки. Если оценщик все же настаивает на фиксировании оплаты своего труда как определенного процента от суммы сделки, с ним не стоит иметь дело.

В общем случае срок оценки — от месяца и более. В практике часто встречается такая ситуация, когда процесс подготовки, определения специфики данной компании и веса подходов к оценке может занять больше времени, чем непосредственно само проведение оценки.

По результатам оценки бизнеса оформляется отчет. В нем недопустимы неоднозначные толкования. Если определяется не рыночная стоимость, а иные виды, в отчете следует указать причины отступления и критерии установления оценки.

Кроме того, необходимо проверить, чтобы отчет был собственноручно подписан оценщиком и заверен его печатью. Если по каким-либо причинам клиент не удовлетворен результатами проведенной оценки, он может обратиться в Российскую коллегию оценщиков для проведения альтернативной экспертизы. В случае вскрытия фактов недобросовестной оценки к оценщику будут применены санкции, вплоть до отзыва лицензии.

Итоговая величина стоимости объекта оценки, указанная в отчете об оценке, признается рекомендуемой для целей совершения сделки, если с момента составления отчета до даты совершения сделки с объектом оценки или даты представления публичной оферты прошло не более 6 месяцев.

В заключение следует упомянуть о возможности использования результатов оценки бизнеса в качестве инструмента экономического шпионажа за конкурентами. Оценщик, как и аудитор, должен получить всю информацию о реальных доходах данного бизнеса. Каким образом эта информация будет впоследствии использована — вопрос профессиональной этики. Однако уважающая себя фирма-оценщик всячески сохраняет конфиденциальность и тщательно следит за имиджем, иначе к ней просто не будут обращаться клиенты.

Источник таблицы — презентация об оценке бизнеса.

Оставить комментарий