Развитые страны неожиданно быстро оказались перед лицом острейших долговых и бюджетных проблем. Положение развивающихся стран сегодня, как ни парадоксально, заметно лучше. Но будущее туманно и для тех, и для других.

Александр Кокшаров, собственный корреспондент журнала «Эксперт» в Лондоне, 30 мая 2010

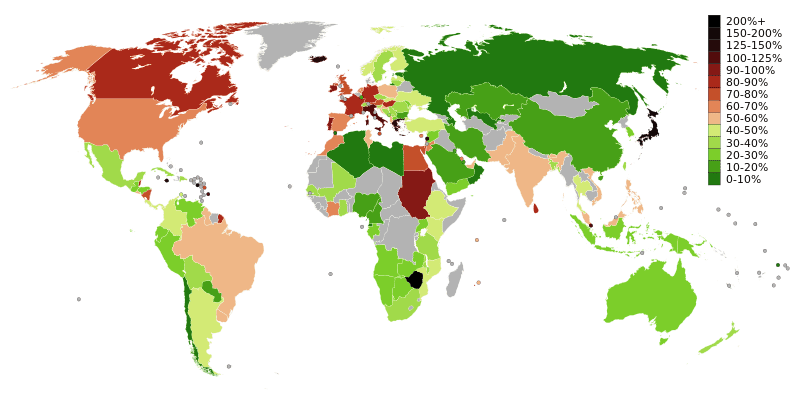

Заставка: карта госдолга стран мира в 2013 году.

Экономический кризис 2007–2009 годов привел к резкому росту государственного долга в большинстве развитых стран. Правительства были вынуждены провести рекапитализацию банков, взять на себя значительную часть долгов, а также выделить существенные средства на программы стимулирования экономики. По данным ОЭСР, общий госдолг развитых стран может превысить 100% ВВП уже в 2011 году — беспрецедентный уровень для мирного времени. Но даже это — лишь вершина айсберга. Быстро стареющее население развитых стран неизбежно создаст проблему огромных затрат в будущем, которые пока не отражены в бюджетных раскладках.

Стоит ли опасаться стремительного роста госдолга? Ведь история показывает, что некоторые из развитых стран имели и более высокий уровень долга, чем сегодня. Например, после Второй мировой войны госдолг выше 100% отмечался во многих государствах, но ни одно из них не пошло на дефолт. Более свежий пример: Япония уже несколько десятилетий живет с госдолгом выше 150% ВВП. Поэтому вполне возможно, что масштаб проблем несколько преувеличен. Скажем, за исключением Греции, Ирландии, Португалии и Испании, номинальная стоимость обслуживания госдолга для развитых стран в течение последних кризисных лет в действительности снижалась. Инвесторы по-прежнему считают гособлигации ведущих развитых государств (США, Германии и Японии) наиболее надежным вложением. Конечно, трейдеры часто бывают близоруки, поскольку полагаются на свою способность закрыть позиции в течение нескольких дней или недель, но не лет или десятилетий. Экономисты же, которые оценивают долгосрочные перспективы госдолга развитых стран, полагают, что положение крайне неустойчивое: большинство развитых государств, учитывая их демографические тенденции, не сможет поддерживать нынешний уровень расходов и долгов.

После бала

Соотношение госдолга к ВВП будет продолжать расти как минимум еще несколько лет. Но подобный рост в сочетании с огромными долгосрочными обязательствами пенсионных и медицинских систем означает, что довольно скоро многие страны просто обанкротятся. Именно такие выводы содержатся в недавнем исследовании Банка международных расчетов (BIS), именуемого иногда «центральным банком центральных банков».

Резкое ухудшение состояния госфинансов сопровождалось значительным улучшением состояния корпоративного сектора. Так, в США финансовый баланс частного сектора экономики (разница между доходами и расходами) сменился с дефицита в 2,1% ВВП в конце 2007 года на профицит в 6,7% в конце 2009−го (изменение на 8,8% ВВП). Аналогичные корректировки отмечены и в других странах, произошла так называемая национализация долгов.

Дефициты бюджета развитых стран зачастую превышают 10% ВВП. Сохранять такой дефицит сколько-нибудь долго невозможно. Правительствам приходится думать, как сбалансировать свои бюджеты. Так, одним из первых решений нового британского кабинета было решение о сокращении госрасходов на 9 млрд долларов. А в результате продолжающегося кризиса в еврозоне на достаточно жесткие меры экономии пошла и Испания.

«Чтобы сбалансировать свои бюджеты, у правительств есть два способа — сокращать госрасходы и повышать налоги. Наиболее вероятным результатом подобных шагов станет новая рецессия, возможно более глубокая, чем та, которую мы наблюдали недавно. Ожидание же того, что такие меры будут сопровождаться быстрым ростом частного сектора, который компенсирует сокращение госрасходов, — это больше похоже на выдачу желаемого за действительное», — говорит экономист Capital Economics Джонатан Лойнс.

Единственным реальным способом избежать наихудшего сценария были бы меры правительств по ограничению роста частного долга. Но сделано этого не было. Как бы то ни было, столь высокие дефициты не могут сохраняться в долгосрочной перспективе. Как отмечают американские экономисты Кармен Райнхарт и Кеннет Рогофф, после того, как уровень госдолга превышает 90% ВВП, средние темпы роста снижаются на 1% в год. Это вызвано тем, что увеличивается доля ресурсов страны, тратящихся на обслуживание долга. Те правительства, которые продолжают предоставлять основные общественные блага и осуществлять социальные трансферты, вынуждены будут повышать налоги.

Но значительное увеличение доли социальных трансфертов в ВВП снизит эффективность использования ресурсов и замедлит рост. До кризиса темпы роста во многих развитых странах не превышали 2% в год. Так что подобное замедление экономического роста — очень высокая плата за кризис. К тому же налоги, например, в ЕС, и так весьма велики. Дальнейший рост ставок может не привести к дальнейшему увеличению доходов казны. Это показывает пример той же Греции, где уклонение от налогов давно превратилось в черту национального характера. В какой-то момент финансовые рынки могут потерять доверие к правительствам, пока защищенным рейтингами ААА. Процентные ставки значительно вырастут, что еще больше усугубит ситуацию с госдолгом.

«Последние годы отмечались исторически низкими процентными ставками. Но, как показывает пример Греции, когда инвесторы перестают верить в перспективы развитой страны, рыночные процентные ставки резко взлетают, инвесторы начинают требовать компенсации за возросший риск», — говорит Роберт Уорд, директор по прогнозированию лондонского Economist Intelligence Unit.

Ставка по пятилетним гособлигациям Греции уже составляет 15%, что в четыре раза превышает уровень годом ранее. Стоимость обслуживания долга быстро растет и для других стран европейской периферии. Увеличение процентных ставок в сочетании с ростом объема долга будет приводить к тому, что развитым государствам придется тратить все большую долю ВВП на то, чтобы обслуживать долги.

Достичь невозможного

В недавнем отчете McKinsey Global Institute говорится: «В истории эпизоды сокращения госдолга были очень болезненными, в среднем длились шесть-семь лет и приводили к сокращению долга к ВВП на 25 процентов». Единственными способами ускорить этот процесс могли бы стать массовые дефолты по примеру латиноамериканских стран (в развитых государствах ничего подобного в последние 70 лет не случалось) или рост инфляции в сочетании с девальвацией национальных валют (особенно актуально для стран, значительной частью долга которых владеют иностранцы).

Сценарий высокой инфляции более вероятен, чем дефолты. Показательно, что ЕЦБ пошел против собственных правил и решил выкупать греческие гособлигации — по сути, это эмиссия евро. Банк Англии отказывается принимать какие-либо антиинфляционные меры, несмотря на то что рост цен в Британии составил 3,7% (при разрешенном потолке инфляции в 2%). Но этот путь имеет свои риски, поскольку инфляция может выйти из-под контроля, и тогда экономики рискуют оказаться в условиях стагфляции 1970−х.

Девальвация зоне евро не сильно поможет: основными держателями гособлигаций Греции, Италии, Испании, Португалии и Ирландии выступают немецкие, французские и голландские банки. Все эти страны находятся в рамках одной валюты, поэтому их долги уменьшаться значительно не будут.

«Если исключить дефолты и инфляцию, то остается вариант фискальной консолидации. Если же исключить и фискальную консолидацию, то остается только наращивание экспорта. Но его окажется недостаточно, чтобы компенсировать снижение внутреннего спроса в США, Британии и других пострадавших экономиках. Даже если представить, что Британия при несколько подешевевшем фунте способна наращивать экспорт благодаря своей промышленности, то что делать Греции или Португалии, промышленность которых неконкурентоспособна? Совершенно непонятно», — констатирует Джонатан Лойнс из Capital Economics.

Взяв за точку отсчета уровни госдолга в 2010 году — уже весьма высокие, — экономисты BIS прогнозируют, что при сохранении нынешних тенденций уровень госдолга к 2050 году может достигнуть астрономических цифр. А именно: 250% ВВП в Италии, 300% в Германии, 400% во Франции, 450% в США, 500% в Британии и 600% в Японии. Для того чтобы гособлигации не потеряли свой рейтинг и не оказались бы на уровне «мусорных», как это произошло в Греции, им придется принять серьезные меры.

«Самым реалистичным вариантом было бы резкое сокращение долгосрочных обязательств правительств на пенсии — через повышение пенсионного возраста. Далее, по мере восстановления роста в развитых странах может понадобиться краткосрочная фискальная консолидация. Это потребует и сокращения расходов, и повышения налогов, чтобы вернуть уровень доходов правительства, который был до начала кризиса», — говорит Ванесса Росси, экономист лондонского Chatham House.

Реформа пенсионных систем уже идет, во многих странах повышают пенсионный возраст. В ближайшее время этот процесс может значительно ускориться. Так, новый министр труда и пенсий Британии Иэн Данкин Смит заявил, что намерен добиваться пересмотра нынешних планов. Лейбористское правительство планировало повысить пенсионный возраст в Британии до 66 лет (в 2016 году для мужчин и в 2020 году — для женщин). Учитывая, что 60% расходов на соцобеспечение британского бюджета приходится на пенсии, повышение пенсионного возраста может произойти быстрее и агрессивнее.

Многие экономисты отмечают, что в ближайшие десятилетия пенсионный возраст в развитых странах имеет шанс достигнуть 70 лет. Позволит ли это смягчить проблему долга, пока непонятно. Ведь резкое повышение пенсионного возраста и прочие меры экономии (включая медицину) могут привести к социальным конфликтам.

Долг и развитие

В то время как развитые страны сталкиваются с неподъемным уровнем долга, большинство развивающихся вышли из кризиса с относительно невысоким долговым бременем. Наученные долговыми кризисами 1980−х и 1990−х, страны Азии и Латинской Америки, а также переходные экономики бывшего СССР и Восточной Европы использовали годы бума для ускоренного сокращения госдолга. Cегодня они только начинают возвращаться на рынки заимствований. Так, возможности выпуска новых облигаций рассматривают не только Россия, но и Малайзия, Аргентина, Венесуэла, Украина и другие. Так что рынок заимствований развивающихся стран может стать не менее емким и привлекательным, чем рынки стран развитых. Вслед за изменением на экономической карте мира начнет меняться и расстановка сил на рынках госзаймов — сравнительная привлекательность долгов развивающихся стран повысилась и, по-видимому, будет повышаться впредь.

Пока большинству из них долговая перегрузка не грозит, но некоторые риски есть. «Во-первых, госдолг развивающихся стран считается более рискованным, поэтому обслуживается по более высоким ставкам, что приводит к иной траектории роста госдолга, чем в развитых странах. При более высокой доходности госдолг развивающихся стран может вырасти очень быстро. Во-вторых, многие из развивающихся стран сталкиваются с похожими демографическими проблемами, что и развитые страны. Их население стареет за счет падения рождаемости и увеличения продолжительности жизни, что усугубляет нагрузку на пенсионные системы. Понятно, что это неактуально для Индии, но во многих странах Латинской Америки ситуация похожа на развитые страны. А в Восточной Европе она даже хуже: эти страны станут “старыми” раньше, чем разбогатеют. Смогут ли они вообще позволить себе пенсионные системы и социальные трансферты в будущем, если их долг окажется чрезмерным для их экономик?» — задается вопросом Роберт Уорд из EIU.

Но наличие подобных рисков не означает, что от использования госзаймов нужно вообще отказаться. Госдолг — это один из мощнейших инструментов экономического развития. Рынок гособлигаций — основа национальной финансовой системы вообще и важный фактор удлинения инвестиционной активности. Богатые страны отчасти потому и богатые, что активно занимали, но использовали эти деньги с умом. У России к тому же есть дополнительное преимущество — большие резервы. Инвестирование накопленных запасов за рубежом при одновременном заимствовании на внешних рынках — это более надежная и дешевая схема. Доходы от вложений в целом делают внешние займы дешевле на несколько процентных пунктов. Плюс резервы фактически являются гарантией от того, что внешний долг станет проблемой.

Оставить комментарий