Этот цикл является закономерным продолжением цикла о финансовом анализе, потому что «старый, добрый финансовый анализ» при всех своих достоинствах недостаточен для диагностики состояния предприятия и существующих проблем. Это первая статья, которая раскрывает отличия экономического анализа от финансового и описывает типичные задачи, стоящие перед руководителем и решаемые средствами экономического анализа.

Е. Бреслав. Статья опубликована в журнале «Латвияс Экономистс», № 9 2006 г.

Ныне экономический анализ почти забыт. Скорость, с которой он канул в Лету, просто поражает воображение: плановые отделы, обязательные на каждом предприятии в 1985 году, каких-то двадцать лет назад, превратились в экзотику уже к 92 году. За последние 5 лет мне не встретилось НИ ОДНОГО специалиста на предприятии, который бы умел делать экономический анализ. Утешаю себя тем, что клиенты консультантов – выборка нерепрезентативная: были бы у них свои экономисты, не обращались бы к внешним услугам. Но что-то мне подсказывает, что за пределами моей клиентской базы дело обстоит немногим лучше. Есть у этого забвения серьезные причины: экономический анализ забыли, потому что не хотели помнить. И применять не хотели. Слишком хорошо все видно. И хозяину [1] легко меры принимать – как правило, не в пользу исполнителей.

В плановой советской экономике масса внимания уделялась экономическим показателям самого разного рода и практически никакого — финансам. Это, собственно, понятно – когда государство занято согласованием деятельности десятков и сотен тысяч предприятий на площади в шестую часть земной суши, а цены везде одинаковы, становится очень важно, ЧТО и КАК эти предприятия производят. И почти совершенно при этом неважно, каковы их финансовые ресурсы и результаты. Не хватит денег крупному, так называемому «системообразующему», комбинату зарплату выплатить – сверху подбросят, причем необязательно этому самому предприятию. Например, при нехватке денег в банке в город поступал вагон водки…

Естественно, когда готовили управленцев для такой экономической системы, то учили их в первую очередь экономическому анализу: понимать, что происходит на производстве, откуда берутся все эти тонны, погонные метры, литры и штуки, как они перемещаются и преобразуются внутри гигантских цехов и куда отправляются потом. Даже там, где, казалось бы, не было этих самых тонн и погонных метров, т.е. в учреждениях и институтах, все учитывалось и анализировалось «как оно есть» — количество работающих с учетом их квалификации, отработанным временем, соответствующей зарплатой и прочим, прочим, прочим. Именно про советскую статистику, обратите внимание, утверждали, что она «знает все». И не зря. Но речь сейчас не о ней.

Работа эта – по экономическому и статистическому учету и анализу происходящего на предприятии – достаточно трудоемкая. Поэтому экономические отделы на предприятиях были не только обязательными, но и многочисленными. Финансовые отделы были куда меньше и занимались, по сути, перечислением средств – так, подразделение бухгалтерии.

Экономика – финансы – экономика?

С приходом капитализма ситуация развернулась совершенно кардинальным образом. Бизнес резко уменьшился – гиганты пятилеток в массе своей приказали долго жить, им на смену пришли мелкие предприятия. Так оно и должно быть, горевать не о чем. Но этим предприятиям подсчитывать штуки и часы было либо просто, либо незачем, а вот деньги приобрели для них колоссальное, решающее значение. Какой там экономический отдел! Бухгалтер, единственный и неповторимый, стал ключевой фигурой учета и анализа – и на многих предприятиях таковым остается. Соответственно учет и анализ стал зависеть от знаний и способностей одного человека, зачастую сверх всякой меры загруженного. Результат? Понятен.

Свою лепту вносила в трудности анализа и черная бухгалтерия. До сих пор вспоминаю засаленные тетрадочки, где теневой приход и расход велись – хорошо, если в два столбика, а то вперемешку! А тексты! «Купили материалы… доски… Вите за погрузку… ням». Что значит «ням»? Оказалось, владелец угощал партнеров обедом. Недюжинной концентрацией внимания надо было обладать, чтобы просто подсчитать итог, до анализа ли тут было! Обходились.

Однако жизнь идет, и предприятия потихоньку стали укрупняться. Руководители перестали справляться с управлением «посредством наблюдения»[2] и почувствовали потребность в понимании ситуации, складывающейся на предприятии. А для этого нужно анализировать полученные результаты, формулировать проблемы и искать резервы. Как положено, обратились к литературе. И конечно, к западной. К этому моменту[3] советская школа анализа была не то забыта, не то отвергнута по идеологическим соображениям, и на поверхности оказался финансовый, а не экономический анализ. Экономисты «старой школы» уже не практиковали, и объяснить руководителям, в чем разница, было некому. Финансовый анализ был молчаливо, быстро и без колебаний признан единственным и исчерпывающим. Хотя мы с вами по предшествующим статьям[4] уже поняли, что при всей своей силе таковым он не является.

Изначальная недостаточность финансового анализа усиливается нехваткой информации для принятия управленческих решений. Этого, казалось бы, быть не должно, т.к. автоматизация учета продвинулась чрезвычайно, и получение бухгалтерской информации ускорилось многократно. Но существенно изменилась общая рыночная ситуация: привычная норма прибыли опустилась до рискованных значений, угроза «скатиться в убыток» постоянно подстерегает даже успешные предприятия. Рынок поделен, резервы прироста объемов реализации большей частью исчерпаны – разве что за счет конкурентов. Основным резервом становится более эффективное использование ресурсов предприятия, а они изыскиваются только при помощи экономического анализа. И руководители интуитивно ищут его – частенько даже не зная, как «это» называется.

Давайте теперь еще раз повторим содержание и различия финансового и экономического анализа, хотя они уже упоминались и вообще интуитивно понятны.

Финансовый анализ потому и называется финансовым, что оперирует деньгами и только деньгами. О чем бы ни шла речь – объемах продаж маленького магазинчика, строительстве деревообрабатывающего комбината, организации обучения, — финансовый анализ будет опираться только на денежные показатели. С одной стороны, это плюс:

-

Можно легко и просто привязаться к данным отлаженного бухгалтерского учета, которые тоже всегда «в деньгах»;

-

В результате расчетов автоматически получаются два самых важных для руководителя или инвестора показателя – прибыль и чистый денежный поток. По первому из них производится оценка эффективности и, значит, выбор проекта, по второму определяется размер финансирования и порядок возврата кредитов.

С другой стороны, когда анализ ограничивается «только деньгами», то за бортом остается вещественная, материальная сторона происходящего на предприятии:

-

Сколько единиц (тонн, метров погонных, квадратных и кубических, литров и т.д.) произведено, за какое время и насколько экономично-эффективно, можно ли было сделать эффективнее?

-

Сколько человек работало и с какой производительностью, нельзя ли ее поднять?

-

Какую долю времени от возможного работало оборудование и как это сказалось на финансовом результате?

-

Есть ли у нас избыток производственных мощностей, численности? Хорошо ли управляется наше предприятие?

И еще многие, многие вопросы. Для получения ответа на них нужно выйти за рамки «денег», а значит, за рамки бухгалтерии и финансов.

А что же западная наука? Ведь производство остается производством, и эти вопросы «для них», т.е. для капиталистического предприятия, так же актуальны, как и для социалистического комбината.

Так, да не так. Характер экономик был совершенно различен, потому и требования к оценке хозяйственной ситуации предъявлялись очень разные. В Советском Союзе экономика была ресурсоограниченной[5] (термин великого венгерского экономиста Я. Корнаи), и руководители всех рангов и мастей были жутко заинтересованы в том, чтобы ограниченное благо использовать наилучшим образом. Западная экономика — спросоограниченная[6], и самым дефицитным ресурсом там являются деньги. Поэтому и развился маркетинг как способ увеличить поступления, а менеджмент свелся к управлению персоналом – равно как экономический анализ редуцировался до уровня финансового.

Еще одним серьезным фактором стал фондовый рынок и пристальное внимание владельцев, а значит, и управляющих, к рыночной стоимости компании. А это тоже предмет разбирательства финансового анализа[7].

Но по мере усиления конкуренции и падения рентабельности бизнеса в целом вопросы повышения эффективности использования ресурсов становятся все острее. И то, что раньше привычно называли экономическим анализом, лежит в основе контроллинга и различных систем показателей типа KPI (Key Performance Indicators, ключевые показатели деятельности) или BSC (Balanced Scorecard)[8]. В основе всех этих систем лежат одни и те же подходы и принципы, а также способы и приемы анализа. Да и заботы у руководителей, по сути, сходные. Не верите?

Вопросы руководства экономистам

Посмотрим на проблемы, которые могут существовать в разных сферах экономики предприятия. Или – иными словами – что интересует руководителя в разных сферах с позиций управления ими? Пройдемся по группам закономерностей:

1) Связанные с внеоборотными активами.

Интересует: правильно ли были выбраны учетная программа и оборудование, а также местоположение компании? В какой степени используются преимущества места (загрузка площадей) и производственные мощности? Доставочную ли отдачу дают нам долгосрочные вложения?

2) Связанные с товарными запасами и снабжением.

Интересует: насколько хорошо организовано снабжение на предприятии? Насколько ассортимент соответствует запросам покупателей и не уходят ли они от нас, разочарованные наличным предложением? Велики ли запасы неликвидов, есть ли они вообще? Во что обходится компании поддержание широкого ассортимента или, наоборот, отказ от предварительной доставки и продажа только «под заказ»?

3) Связанные с персоналом.

Интересует: соответствует ли квалификация имеющегося персонала той, которая требуется для достижения целей компании? Каков общий уровень оплаты – достаточный, чрезмерный или мы на нашем персонале экономим, причем уже, может быть, и чересчур? Как мы используем персонал – с толком или есть резервы? Если есть резервы, то это резервы времени отдельных сотрудников или есть целые сотрудники, которых можно уволить без ущерба для настоящего и будущего?

4) Связанные с формированием доходов и брутто-прибыли.

Интересует: соответствует ли темп роста доходов расширению отрасли, росту основных конкурентов? Сохраняется ли пропорция между доходами и брутто-прибылью, если изменяется, то почему? Причины кроются внутри компании, возникают под влиянием клиентов, рынка (ценообразование) или всему причина – структурные сдвиги? Структура чего (клиентов, реализационной корзины, расходов) меняется?

5) Связанные с организацией финансовых потоков

Интересует: насколько поступления соответствуют доходам компании, а платежи – ее расходам? Корректно ли формируется чистый денежный поток по основной деятельности? Куда он расходуется? Если есть дефицит ЧДП по основной деятельности, чем он покрывается и на каких условиях? Если привлечено внешнее финансирование, как кредит повлиял на состояние баланса компании, что происходит с ее финансовой устойчивостью и платежеспособностью?

6) Связанные с продвижением бизнеса

Интересует: достаточно ли активно продвигается бизнес в целом или отдельные направления (продукты и т.д.) для достижения поставленных целей? Соответствуют ли каналы и способы продвижения специфике бизнеса и стоящим перед компанией задачам? Эффективны ли затраты на рекламу, какова отдача от них?

7) Связанные с управлением

Интересует: насколько эффективна структура управления компанией с позиций управляемости бизнеса? а с позиций расходов на управление? Может ли быть сокращена численность административного персонала без ущерба для дела? Или требуется расширение аппарата управления?

Если подойти к перечисленным вопросам с желанием их как-то классифицировать, то их вместе с ответами легко разделить на следующие группы:

- Оценка уровня и динамики показателей, характеризующих различные экономические закономерности, т.е. сравнение с прошлым и сравнение с типовым или должным для отрасли, экономики, бизнеса вообще.

- Оценка решений и процессов, образующих физическую или экономическую основу различных экономических закономерностей: организации снабжения и продаж, качества обслуживания, уровня управления, компетентности и т.д.

- Оценка экономической эффективности затрат, сопряженных с различными экономическими закономерностями – либо затрат на их формирование, либо на поддержание, либо на изменение.

Для первой группы – оценки уровня и динамики – требуется в первую очередь база для сравнения. Именно от нее будет зависеть, какого рода окажется сравнение:

- Сравнение с прошлым – самый традиционный вид сравнения. Используется тогда, когда нужно оценить, насколько изменилась ситуация на фоне определенного момента в прошлом;

- Сравнение с должным – бюджетом, прогнозом или планом. Цель такого сравнения прозрачна – разобраться, как отличается то, что реально получилось, от того, что предполагалось или задумывалось;

- Сравнение с лучшим – лидирующими предприятиями отрасли, новыми или модными продуктами, технически продвинутыми образцами и т.д. Тут замысел тоже вроде бы понятен – уяснить, как твои продукты или предприятие выглядят на фоне самых достойных. Но это сравнение не всегда корректно;

- Сравнение со средним – по отрасли (типовая доходность, допустим), по экономике (рентабельность вложенного капитала должна быть ну никак не меньше депозитной ставки), по другой сфере (зарплата персонала определенной специальности должна соответствовать рыночному уровню) и т.д.

В советских учебниках в качестве пятого вида сравнения предлагалось еще сопоставление с западными аналогами – но нынешние руководители вправе судить сами, насколько этот вид сравнения может быть им полезен.

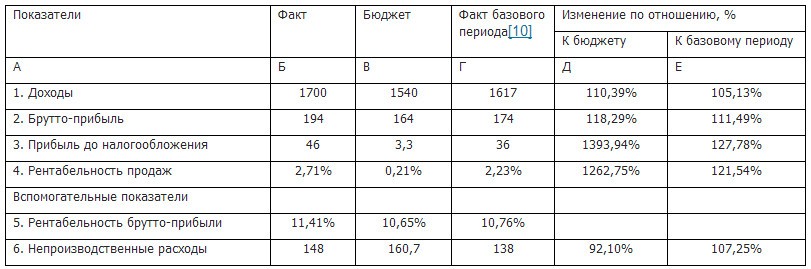

Технически, в смысле – арифметически, сравнение не представляет из себя никакой проблемы. Типовая сравнительная таблица выглядит следующим тривиальным образом[9]:

Но с интерпретацией результатов сравнения все получается не так просто. А чаще – совсем непросто. Потому что в самой идее сравнения заложено допущение, что сопоставление сравниваемых объектов корректно: одно предприятие можно сравнить с другим, результаты одного периода сравнить с другим, отрасль с отраслью – и все это на фоне макроэкономических показателей. Но, доведись кому-либо из наших читателей поприсутствовать на отчетном собрании акционеров, оценивающих итоги года (а некоторым наверняка доводилось), и он сразу бы проникся тем, сколько привходящих факторов хотелось бы в ходе сравнения учесть.

План не выдержал столкновения с реальностью

Самый частый и самый спорный для учета фактор – это изменение внешних условий хозяйствования. Обратите внимание на данные Табл. 1, в которой приведены реальные показатели: факт – это 2005 год, а базовый период, соответственно, — 2004. Результаты 2004 года весьма симпатичны: рентабельность продаж составляет 2,2%, что для фондоемкого[11] бизнеса очень прилично. И на этом светлом фоне руководство компании принимает бюджет, по сути, «нулевой»: предвидится сокращение объемов и почти полное исчезновение прибыли. Трудно поверить, чтобы составители бюджета были такими пессимистами по натуре и вряд ли «уходили в ноль» на всякий случай. Причина была во внезапном неприятном изменении внешних условий… которое оказалось кратковременным. И результаты года оказались куда лучше предполагаемых.

С одной стороны, надо бы радоваться: прогнозная прибыль перекрыта почти в 14 раз. С другой стороны – налицо неадекватность базы для сравнения, т.к. она отражает условия, не соответствующие действительности. И когда дело дошло до расчета премии топ-менеджерам, страсти разгорелись не на шутку.

По-хорошему надо было бы в тот момент, когда стало ясно, что ситуация восстановилась, пересчитать бюджет и принять его новую версию. Но это своевременно сделано не было, а прошлое не вернешь[12]. И вот тут на помощь приходит такой замечательный прием экономического анализа, как расчет аналитического значения показателя. Иными словами, давайте прикинем, какой была бы прибыль по бюджету, если бы доходы были спрогнозированы точно?

Доля брутто-прибыли в доходах (встречается название «рентабельность брутто-прибыли» или «рентабельность валовой прибыли») по бюджету составляет 10,65%, хотя по факту предыдущего года она выше – 10,76%. Значит, брутто-прибыль при реальных доходах 2005 года и рентабельности брутто-прибыли 2004 года составила бы 182,9 ед. (ячейка Б1 × ячейка Г5). Бюджетная сумма непроизводственных расходов – 160,7 ед. (ячейка Б2 – ячейка Б3). Таким образом, аналитическая прибыль составляет 182,9 – 160,7 = 22,2 ед.

Как ни крути, получается, что топ-менеджмент компании сработал хорошо: во-первых, они более эффективно использовали основные фонды и другие ресурсы компании, во-вторых, когда дела пошли на лад, удержались от искушения увеличить расходы – и сэкономили их по отношению к бюджету. По отношению к предыдущему году непроизводственные расходы возросли, но в пределах, куда меньших возросшей брутто-прибыли. И их премия должна исчисляться исходя из 22,2 ед. прибыли. Разность между фактической прибылью и аналитической, составляющая 23,8 ед, как раз и отражает улучшение внешних условий по сравнению с бюджетным сценарием.

…Возможностей для расчета аналитического значения тех или иных показателей, не только таких спорных, как база для премирования топов, – огромное количество. Собственно, подсчитать «что было бы, если бы условия оказались другими», можно практически всегда. Правильнее сказать – можно всегда, но в отдельных нечастых случаях полученная цифра может вызывать споры, из-за которых ее затруднительно будет применять. К этому мы еще вернемся в следующих наших публикациях.

Оставить комментарий