Рассмотрение некоторых образцов бухгалтерского «творчества» позволит вам избежать столкновения со злостными и искусными нарушителями правил. Об уловках компаний при подготовке отчетности читайте в главе из книги Энтони Райса «Разоблачение тайн бухгалтерского учета» на E-xecutive.ru.

Энтони Райс «Разоблачение тайн бухгалтерского учета. Как разобраться в бухгалтерской отчетности и в финансовом анализе». – М.: ЗАО «Олимп-Бизнес, 2006

K сожалению, многие зарегистрированные на биржах компании прибегают к различным уловкам, лишь бы хорошо выглядеть в глазах аналитиков и инвесторов. Есть несколько способов, позволяющих этого добиться, прежде всего:

K сожалению, многие зарегистрированные на биржах компании прибегают к различным уловкам, лишь бы хорошо выглядеть в глазах аналитиков и инвесторов. Есть несколько способов, позволяющих этого добиться, прежде всего:

- представление данных в выгодном свете,

- «творческая» бухгалтерия.

Под «творческой» бухгалтерией я подразумеваю даже нарушение правил ведения бухгалтерского учета ради представления цифр, угодных компании. За последние 10 лет введено много новых правил, чтобы пресечь «творчество» бухгалтеров. Увы, как мы видели на примере компаний Enron и Worldcom, обанкротившихся в начале третьего тысячелетия, правил не всегда достаточно, для того чтобы остановить компании или конкретных людей.

Одной из проблем, созданных всеми этими правилами, стало то, что годовые отчеты компаний теперь гораздо длиннее и выглядят более устрашающе. Впрочем, это не должно вас пугать. Вы все равно можете выбрать из отчетов данные, необходимые вам для анализа.

Я знаю, вы хотите, чтобы я дал вам безошибочный метод выбора хороших акций, но, к сожалению, мне он не известен. Все, что я могу сделать, — рассказать об уловках, на которые идут компании при подготовке отчетов; надеюсь, это позволит вам избежать столкновения с самыми злостными и искусными нарушителями правил. Думаю также, что рассмотрение некоторых образцов бухгалтерского «творчества» закрепит у вас понимание бухгалтерии.

Представление данных в выгодном свете

Отчет председателя; обзор финансовой деятельности; обзор основной деятельности

Как уже говорилось, не существует никаких правил, регламентирующих данные, которые компании могут или обязаны представлять в таких отчетах. По-настоящему важно помнить, что эти отчеты готовят в отделах по связям с общественностью, а задачей подобных отделов является создание имиджа компаний. Читать эти отчеты следует прежде всего для того, чтобы выяснить, о чем они умалчивают. Попытайтесь раздобыть такие же отчеты за два-три предыдущих года и сравните их. Ищите то, о чем в них прежде говорилось много, а теперь не упоминается, — вероятно потому, что даже отдел по связям с общественностью не может придумать, что бы сказать хорошего об этом.

Отчет директоров

Зачастую это очень нудный документ, и потому его тем более следует читать внимательно. В отчете директоров будут описаны любые крупные события или изменения в положении компании, произошедшие в течение года или с конца прошлого года. Дурные новости обычно излагают как можно короче, и они могут быть погребены где-нибудь в середине абзаца, который на первый взгляд повествует о чем-то совершенно невинном. Выясните также, не продавали ли директора крупные пакеты принадлежащих им акций компании (и не реализовали ли свои опционы на покупку акций с немедленной их продажей).

Но разве годовой отчет не содержит уже устаревшую информацию такого рода?

Да, это так. Как правило, подобную информацию невозможно получить раньше, чем через несколько месяцев после конца года. Тем не менее она заслуживает внимания, поскольку вы хотите знать, распродавали ли директора свои акции в течение последнего отчетного финансового года, но вам следует также проверить данные, касающиеся текущего момента. Это можно сравнительно легко и дешево сделать, используя Интернет и другие независимые источники информации. Разумеется, вы всегда можете просто позвонить в компанию и спросить.

Отчет аудиторов

Быстро ознакомьтесь с отчетом аудиторов и убедитесь, что в нем нет никаких оговорок. Проявляйте предельную осторожность в отношении компаний, отчеты аудиторов по которым содержат оговорки.

Примечания к отчетам

В смысле представления данных примечания имеют ограниченную емкость, правда, важным исключением являются сегменты деловой отчетности.

От большинства компаний требуют, чтобы они давали разбивку продаж и прибылей по сегментам деятельности и/или по географическим районам. Компании могут избежать разбивки своей отчетности в том случае, если львиная доля их бизнеса осуществляется в одной стране и заключается в одном виде деятельности. Сопоставьте старые годовые отчеты с нынешним и посмотрите, не изменились ли сегменты по странам и видам деятельности. Если изменились, это дает повод предполагать, что компания пытается скрыть свою плохую работу в каком-то отдельном сегменте.

Как и при чтении отчета директоров, помните, что дурные новости излагают как можно короче. Конкретная статья, заслуживающая упоминания в данном контексте, — это «Условные обязательства».

Если у компании в перспективе может возникнуть некое обязательство, причем возможность его возникновения зависит от исхода какого-то будущего события, то компания должна раскрыть суть этого события и соответствующего условного обязательства в примечаниях. За последнее десятилетие были одна-две компании, у которых декларированные в отчетах условные обязательства реализовались — и привели к исчезновению этих компаний (с полной потерей денег акционеров).

О представлении данных сказано достаточно. Теперь посмотрим, как компании искажают суть того, в чем они отчитываются, сообщая выгодные для них сведения.

«Творческая» бухгалтерия

Как я уже говорил, правила ведения бухгалтерского учета существенно ужесточены. Тем не менее они по-прежнему оставляют свободу для маневра, особенно если директора компании далеко не полностью привержены истине и не хотят рассказывать, как обстоят дела в действительности. Ключевым показателем, которым люди пользуются при оценке компаний, остается прибыль на акцию. Поэтому «творческая» бухгалтерия ориентирована в основном на манипулирование этим показателем. Поскольку манипулировать числом эмитированных акций трудно, все силы направляют на раздувание прибыли. Таким образом, надо посмотреть на ОПУ и понять, как можно оперировать с этой величиной.

Прежде всего я хочу вернуться к балансу и показать вам, насколько в принципе проста «творческая» бухгалтерия. Главное, что следует учесть, — это то, что прибыль за определенный период не является абсолютной, чистой, твердой величиной, неважно, правильной или ошибочной. Ее размер зависит от множества интерпретаций правил и суждений. Если помните, мы видели, что две одинаковых компании могут выбрать разные методы оценки товарных запасов (например, усреднение и метод «первый в приход, первый в расход») и получить различные величины прибыли за один и тот же отчетный период. В долгосрочной перспективе их общие аккумулированные прибыли будут, разумеется, одинаковыми. То же самое следует сказать и обо всех бухгалтерских уловках. Создать прибыль невозможно; ее можно лишь перегнать из одного отчетного периода в другой.

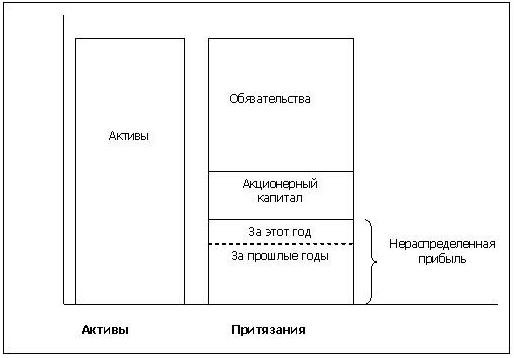

Предположим, вы завершили отчетность за текущий год и, следовательно, составили окончательный баланс. Поглядев на него, вы приходите к выводу, что прибыль за год недостаточно высока, а вам хотелось бы, чтобы она была выше. Какие у вас есть варианты «нарисовать» прибыль? Посмотрим на диаграмму баланса (см. рис. 12.1).

Помните: нераспределенная прибыль — это вся нераспределенная прибыль, накопившаяся с момента создания компании. Вы хотите повысить нераспределенную прибыль за этот год.

Рисунок 12.1. Упрощенная диаграмма баланса

Для этого есть несколько стандартных способов. Поскольку известно, что нераспределенная прибыль слагается из выручки от продаж и других видов дохода (вроде выплаченных вам процентов) за вычетом расходов, вам, очевидно, надо изыскать способы роста продаж или уменьшения расходов. Поэтому совершенно ясно, что если вы найдете (или выдумаете) больше сделок по продажам, то получите более высокую прибыль за год. Аналогично, если вы найдете способ не включать в баланс этого года операцию, сопряженную с расходами, ваша прибыль тоже окажется выше.

Но нельзя же просто изъять операцию из баланса, не так ли?

Можно, но запись об этой операции навсегда останется в отчетности как аудиторский след. Гораздо проще не вносить запись вообще. Помните: я говорю о теоретической ситуации, при которой вы уже завершили баланс и подготовили его строго по правилам. В действительности компании задолго до окончания, года знают, хотят они заниматься махинациями или нет.

Наряду с внесением сделок в отчетность или исключением их из отчетности существует и другой крайне выгодный источник возможностей для «творческого» ведения бухгалтерии. Речь идет просто об изменении способа отражения в отчетах реальных сделок. Посмотрите на диаграмму баланса и представьте, что размер прямоугольника, называющегося «Нераспределенная прибыль за этот год», увеличился. Что надо сделать для соблюдения балансового равенства? Есть три варианта:

- увеличить один из активов;

- сократить одно из обязательств;

- уменьшить нераспределенную прибыль за прошлый год.

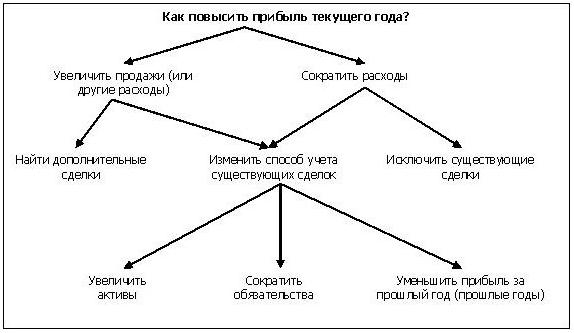

Варианты бухгалтерского «творчества» можно обобщить так, как это показано на рисунке 12.2.

Как можно изменить прибыль прошлого года? Дело сделано и быльем поросло.

Ну, вообще-то при особых обстоятельствах это можно сделать. И действительно, иногда власти требуют от компаний, чтобы они переформулировали отчеты за прошлые годы. Скорее всего, компания уже в конце прошлого года знала о том, что следующий (т. е. текущий) год будет трудным, и потому нашла способы сократить прибыль за уходящий год. В этом случае прибыль прошлого года может появиться в отчетности текущего года.

Итак, взглянув на дело с другой стороны, предположим, что я покупаю какие-то товары за деньги. Я должен уменьшить прямоугольник «Денежные средства» в столбце «Активы». Вместо того чтобы уменьшать нераспределенную прибыль текущего года, я пытаюсь найти способы либо увеличить какой-то актив, либо сократить обязательства или нераспределенную прибыль за прошлый год.

Рис. 12.2. Варианты бухгалтерского «творчества»

Совершенно верно. А если вы хотите выразить это в категориях дебета и кредита, то следует сказать, что вы кредитуете статью «Денежные средства», а потому должны дебетовать нераспределенную прибыль текущего года. Вместо этого вы изыскиваете возможность дебетовать какую-то статью активов или одну из статей пассивов.

Вам придется услышать, как люди используют выражения вроде «капитализация расходов» или «внесение в баланс». На самом деле смысл этих выражений заключается в том, что расход, который должен сократить нераспределенную прибыль (и, таким образом, отразиться в ОПУ), в действительности повышает стоимость основных фондов. В последующие годы по мере амортизации это проявится в уменьшении нераспределенной прибыли. Эта уловка — одна из самых распространенных и простых. Вскоре я еще раз упомяну о ней. А теперь поговорим о других трюках подробнее.

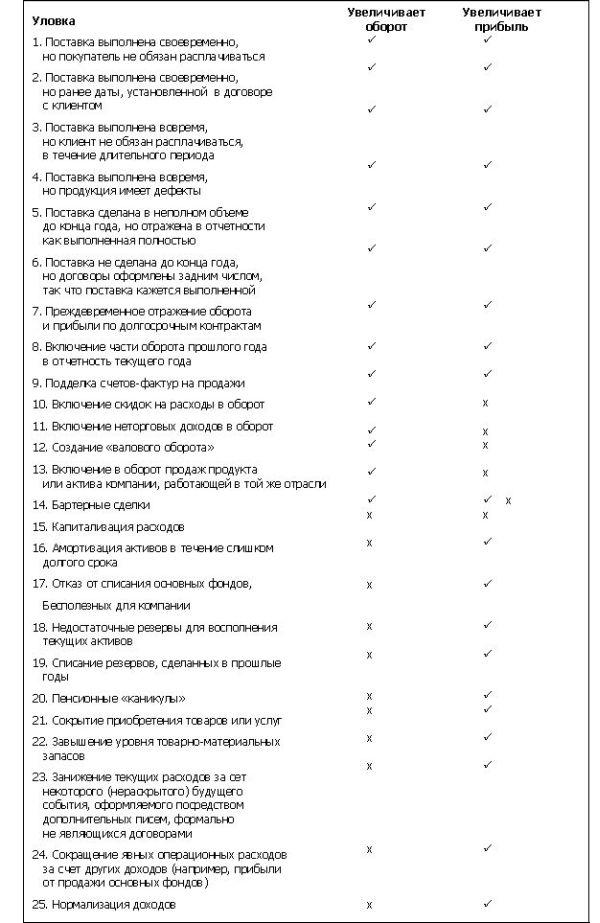

Я составил для вас перечень уловок, в применении которых за последние пять лет были изобличены британские и американские компании, зарегистрированные на фондовых биржах.

Таблица 12.1. Уловки «творческой» бухгалтерии

Вы увидите, что некоторые из этих уловок по природе своей — всего лишь вопросы субъективного выбора, позволяющие компаниям использовать не самые корректные методы ведения бухгалтерского учета. Однако другие уловки — примеры совершенно отъявленного и предумышленного мошенничества.

Выявление «творческой» бухгалтерии

Все это слегка пугает, Крис. Как обнаружить, когда компании пускаются на уловки?

Ответ таков: все зависит от ситуации. Уловки можно разделить на три группы.

- Уловки, которые не дают о себе знать, до тех пор пока не становится слишком поздно.

В эту группу следует включить действия вроде сокрытия счетов-фактур на продажи и составления дополнительных документов, которые не являются договорами.

- Уловки, проявляющиеся в отчетности.

Например, если компания продает свою продукцию на основании принципа «продажа или возврат», то этот факт должен быть раскрыт в примечаниях. Это не означает, что компания обязательно обманывает вас, но у нее есть возможность обмануть вас.

Компании могут прибегать ко множеству трюков с самого начала своей деятельности. Однако гораздо чаще они начинают пользоваться уловками, когда им надо извернуться. Как правило, такие моменты возникают у компаний накануне размещения их акций на бирже. Компании хотят, чтобы их акции выглядели хорошо и сохраняли привлекательность после размещения, и делают вид, что упустили прогнозы аналитиков.

Поэтому зачастую компания, объявляющая об изменении своей учетной политики, дает сигнал о возможном применении уловок. Всякий раз, когда вы видите какое-либо изменение учетной политики, вам на ум должны приходить слова «крыса» и «вонь». Если вы видите, что учетная политика компании меняется несколько раз за год или что такие изменения происходят чаще, чем раз в несколько лет, вам, вероятно, стоит поискать другие возможности для инвестирования.

Следите также за сменой аудиторов, датой окончания финансового года компании, ее финансовым директором и т. д. Любая смена должна побудить вас задаться вопросами.

- Уловки, которые можно выявить в результате самостоятельно выполненного анализа.

Если вы выполните все анализы, о которых мы говорили последние два дня, то заметите странности, происходящие, когда компании прибегают к каким-то из рассмотренных нами трюков. Особое внимание обращайте на торговый дебет и товарные запасы. Если дебет растет быстрее продаж или срок задолженности покупателей очень велик, начинайте задавать вопросы. Возможно, все дело в том, что у компании сложности с взысканием долгов, хотя и это само по себе достаточно серьезно с точки зрения денежных средств, но может быть, компания отражает в своей отчетности «воображаемые» продажи, за которые нельзя получить деньги. Аналогично, если товарные запасы чрезмерно велики или вдруг неожиданно выросли, вам следует забеспокоиться.

Стоит ли беспокоиться?

Но всех этих уловок и трюков так много. Будем реалистами: мы не научимся выявлять все уловки. Так стоит ли беспокоиться по поводу отчетности?

Несомненно, стоит. Компаний, в которые вы можете инвестировать деньги, множество. Многие из них будут позволять себе чуть-чуть раздувать результаты своей деятельности, но очень немногие идут на крайности, о которых мы говорили. Помните: большая часть трюков теперь запрещена стандартами ведения бухгалтерского учета, и я полагаю, что в свете недавних скандалов наказания для директоров, нарушающих правила, станут более строгими.

Все, что вы пытаетесь сделать с отчетностью, — это снизить вероятность того, что деньги, заработанные вашим трудом, будут инвестированы в одну из сравнительно немногочисленных компаний, которые прибегают к крайним мерам фальсификации отчетности. Теперь вы знаете достаточно, чтобы сделать это. Помните следующее:

- Никогда не полагайтесь на основные финансовые отчеты без ссылок на примечания.

- Никогда не делайте выводы на основании только одного параметра.

- Никогда не полагайтесь на коэффициенты и отношения, рассчитанные самой компанией. Определения, которыми руководствуются компании, могут отличаться от принятых вами.

- Постоянно спрашивайте себя: «Почему?». Это заставит вас смотреть чуть глубже.

- Всегда отслеживайте тренды и внезапные изменения.

- Пытайтесь добыть у компаний, работающих в той же отрасли, информацию для сравнения.

- Ищите причины не делать инвестиции: компаний множество.

Замечательно, но разве в отчетности нет ничего, что действительно оправдывало бы инвестиции в компанию?

Если вы выкрутите мне руки, я, пожалуй, скажу вам, что стоит сосредоточить внимание на трех моментах, но помните: нельзя полагаться только на них.

Ищите простоты

Читая годовые отчеты компании, спрашивайте себя, действительно ли вы понимаете то, что читаете. Времена, когда компании просто производили товары и продавали их, прошли. Теперь мы сталкиваемся с разнообразными «моделями бизнеса», как их называют банкиры. Величайший инвестор нашего времени Уоррен Баффетт стал мультимиллиардером, инвестируя средства в простые, понятные ему предприятия и избегая инвестиций в новые технологии и новые «модели».

Рентабельность используемого капитала (ROCE)

Как мы уже видели, ROCE — это конечный показатель финансовой эффективности основной деятельности. Компания, которая стабильно достигает высокой рентабельности, определенно заслуживает внимания. Одни из самых успешных компаний — те, внутренняя финансовая стратегия которых сосредоточена на ROCE.

У «народных» предприятий ROCE становится менее полезным показателем, ибо у таких предприятий низкие потребности в капитале. Но есть множество традиционных видов бизнеса, где этот показатель имеет смысл и хорошо указывает на качество компании и ее управляющих.

Помните, что ROCE учитывает и прибыль, и используемый капитал, так что если компания искусственно раздувает прибыль с помощью уловок, которые ведут к высокому торговому дебету, очень большим запасам товаров или очень большим основным фондам, то все эти уловки скажутся на ROCE.

Потому что величина используемого капитала будет больше, a ROCE, соответственно, снизится?

Точно. Если вы позволите мне на минутку снова стать циничным, я напомню, что оборотный капитал компаний в течение года то возрастает, то сокращается, особенно у компаний, ведущих сезонный бизнес. Поэтому компании выбирают такую дату конца своего финансового года, которая наиболее лестна для их результатов. Более того, в последние недели финансового года крупные компании перестают платить своим кредиторам, с тем чтобы величина их денежных средств лучше смотрелась на дату составления баланса.

Денежные потоки

Независимо от вида бизнеса, моя заключительная рекомендация такова: старайтесь понять отчет о движении денежных средств. Я люблю этот отчет по двум причинам.

- Во-первых (и это самое важное), раздуть денежные средства в такой мере, как это делают с прибылями, нельзя. Деньги либо есть, либо их нет (хотя надо проявить разумную осторожность, если очень крупные деньги делают в сомнительных иностранных валютах).

- Во-вторых, я люблю этот отчет потому, что благодаря категориям, в которых должен быть составлен современный отчет о движении денежных средств, гораздо легче отделить характеристики движения денежных средств от структуры финансирования.

Ищите компании, основная деятельность которых стабильно генерирует денежные потоки (и желательно компании, у которых движение денежных средств постоянно возрастает). Никаких гарантий нет, но указанные особенности предполагают хорошее оперативное и финансовое управление. Избыточные денежные потоки проходят через стоимость акций, или через выплаты высоких дивидендов, или через реинвестиции в основную деятельность, что должно привести к появлению дополнительной прибыли и дополнительному движению денежных средств.

Резюме

- Отчетность компаний построена таким образом, чтобы представить компании в самом выгодном свете, поэтому их надо изучать с изрядной долей цинизма.

- Постоянно задавайте себе вопрос «Почему?».

- Правила ведения бухгалтерского учета ужесточены и продолжают ужесточаться, тем не менее злоупотребления продолжаются.

- В случае особенно крупных злоупотреблений акционеры могут полностью лишиться своих денег, поэтому не вкладывайте все деньги в одну компанию.

- Золотое правило гласит: Если сомневаешься, не инвестируй!

Оставить комментарий