Если свести воедино все исследования причин кризисов, то получится простой и безрадостный вывод: вначале по тем или иным причинам в банковской системе становится очень много денег, и появляется соблазн давать их не только тем, кто заслуживает (способен эффективно использовать), а тем, кто хочет/просит/полезен кредитору или властям. Плюс в банках не хватает специалистов, способных трезво и грамотно оценить кредитоспособность заемщика. А потом безнадежные кредиты тем или иным путем возвращают налогоплательщики.

Доминик Бартон – директор McKinsey, Сеул, Роберто Ньюуэлл – директор McKinsey, Майами, Джордж Нэст — консультант McKinsey, Майами, Грег Уилсон – партнер McKinsey, Вашингтон. Статья была опубликована в The McKinsey Quarterly, 2000, № 4. Приводится с незначительными сокращениями.

В конце 1990–х на Индонезию, Россию, Эквадор, Южную Корею и многие другие страны обрушилось финансовое цунами. Очевидно, что национальные финансовые кризисы становятся более частыми и более суровыми. Подобные экономические катаклизмы угрожают и многим другим государствам.

Отчасти их провоцируют проводимые в стране экономические реформы. Наш опыт работы в 20 странах, пораженных кризисом, показывает, что правительства, начиная либерализацию, часто не учитывают фундаментальных законов рынка (в сфере валютного обмена, корпоративного управления, управления рисками), что неизбежно приводит к тяжелым последствиям [1].

Во время финансового кризиса в экономике нарастает хаос. Курсы валют падают, банки объявляют себя банкротами, происходит отток капитала из страны, политики выискивают виновников (подлинных или мнимых), соперничающие группировки в правительстве пытаются воспользоваться ситуацией и захватить рычаги власти. Чтобы свести к минимуму негативные последствия, правительства должны быстро взять ситуацию под свой контроль.

Хотя в каждой конкретной стране кризис проявляется по–своему — что зависит от ее экономических, политических и культурных особенностей, — есть несколько универсальных правил. В первые сто дней правительство должно, сформировав антикризисную команду и определив, кто ее возглавит, утвердить долгосрочную программу реструктуризации финансовой системы, разработать четкие схемы

управления пошатнувшимися финансовыми институтами и быстро распорядиться судьбой их активов. Решительное начало дает шанс облегчить тяготы оздоровления для налогоплательщиков и вернуть доверие инвесторов и потребителей. Стабилизировав ситуацию, можно начинать более долгосрочные проекты, суть которых — искоренить причины разразившегося кризиса.

Причины кризисов

В конце 1980–х и начале 1990–х годов многие страны (впоследствии затронутые финансовым кризисом) взялись за реформы, целью которых было уменьшить роль государства в экономике[2]. Реформы везде проводились по–своему, но в главном у них было много общего: сокращение государственного регулирования ради стимулирования конкуренции, приватизация бывших государственных предприятий,

либерализация финансового сектора, допуск на рынок иностранных игроков, прямых иностранных инвестиций и капитала. Многие страны также вводили искусственно поддерживаемый или регулируемый обменный курс валют [3].

Подобные рыночные программы были необходимы и заслуживают одобрения, однако они породили и другие проблемы, которым не было уделено достаточно внимания и которые в итоге привели к катастрофе. Из–за скорости проведения реформ и их масштабов у правительств просто не оставалось времени на то, чтобы подготовить условия для появления жизнеспособной рыночной финансовой системы. Вместо того чтобы действовать по рыночным правилам и максимизировать свою прибыль, банки и другие финансовые институты по–прежнему предпочитали поддерживать тесные связи со своими корпоративными заемщиками, как и до либерализации. Например, в Мексике два из трех крупнейших банков — Bancomer и Serfin после реформы, как и до нее, принадлежали промышленным конгломератам, которым они предоставляли кредиты, или контролировались ими. Власти поощряли и поддерживали такое положение дел — отчасти это вписывалось в промышленную политику, но в большей степени оно объяснялось кумовством и личными интересами чиновников. В Южной Корее правительство нередко напрямую участвовало в принятии решений о выдаче корпоративных займов.

Из–за слишком тесных отношений с заемщиками банки часто необоснованно выдавали кредиты под более чем щадящие условия и плохо контролировали их возврат. Когда заемщики не возвращали долги, банки во многих странах пролонгировали кредиты, хотя в таких случаях заемщиков следовало бы объявлять неплатежеспособными. Кредитные портфели были несбалансированы, в основном банки предоставляли кредиты — по определению убыточные — давно существующим компаниям, дела которых шли так плохо, что они не могли покрывать затраты на привлечение капитала. В конце 1998 г. в Колумбии разорилось несколько крупных банков, потому что более 80% компаний–заемщиков работали в отраслях, в которых на протяжении последних трех лет были отмечены отрицательные годовые темпы роста, — и это при том, что в остальных отраслях происходил рост. Один эквадорский банк 70% коммерческих займов предоставлял компаниям, связанным с ним через акционеров и менеджмент.

Решения о предоставлении кредита в большинстве случаев основывались не на ожидаемых денежных потоках и способности компании расплатиться по долгам, а на ее кредитной истории или залоговой стоимости. Отчасти банки руководствовались такими критериями потому, что у них не было достоверной финансовой информации о заемщиках, но немаловажно и то, что их методы управления давно устарели. Поэтому банки благосклонно относились к своим старым заемщикам, даже если те находились в зоне повышенного риска.

Проблема усугублялась тем, что многим финансовым институтам не хватало опыта кредитного анализа и управления рисками. В этих организациях не сложилась жизнеспособная система кредитования. Анализ невозвращенных кредитов одного из банков показал, что негативное развитие событий было абсолютно предсказуемо, так как практически все эти займы нельзя было выдавать в принципе; неграмотная оценка кредитных рисков, неадекватное структурирование займов, недостаточный уровень контроля — вот характерные черты работы банка. Тот же анализ показал, что никто тщательно не оценивал и не дифференцировал кредитные риски, что залоговая документация велась плохо — в ней было множество пробелов. Банк предпочитал скрывать информацию о невозвращенных займах, а потому из подобных случаев здесь не извлекали уроков. Точно так же работали и многие другие банки.

Неквалифицированные сотрудники скудно финансируемых регулирующих органов, работе которых мешало и несовершенство надзорного законодательства, и прямое вмешательство чиновников, не могли выявить плохие кредиты и займы с высоким риском, накапливающиеся на банковских балансах. В Мексике компании обходили ограничения на иностранные займы с помощью финансовых деривативов. В Индонезии и Южной Корее правительство предоставляло промышленным конгломератам огромные кредиты, невзирая на их экономическую необоснованность. Регулирующие органы прежде всего были нацелены на выявление мошенничества — они практически никогда не занимались проверкой кредитных или рыночных рисков и редко заставляли банки сегментировать свои кредитные риски. Тем самым они не справились со своей главной обязанностью — контролировать обоснованность и благоразумность действий банков. И таких ошибок можно было бы избежать: по нашим оценкам, если бы Южная Корея создала первоклассную систему регулирования, то затраты на ее формирование составили бы менее 1% потерь, понесенных по вине кризиса.

Все было бы не так страшно, если бы банки не были главным институтом финансового посредничества в своих странах (см. схему 1). В других обстоятельствах долевое финансирование и выпуск облигаций как источники денежных средств либо просто иссякли бы, либо становились все дороже для компании по мере того, как ухудшались бы ее показатели и финансовое положение. Однако теплые отношения между банками и заемщиками, низкое качество оценки кредитов и слабый банковский надзор позволили проблемным компаниям брать все новые и новые кредиты. Неэффективность корпоративного управления стала причиной того, что не проверялись даже основные показатели работы банков. Результат — банковская система, доведенная практически до банкротства экономически необоснованными кредитами, — был вполне предсказуемым.

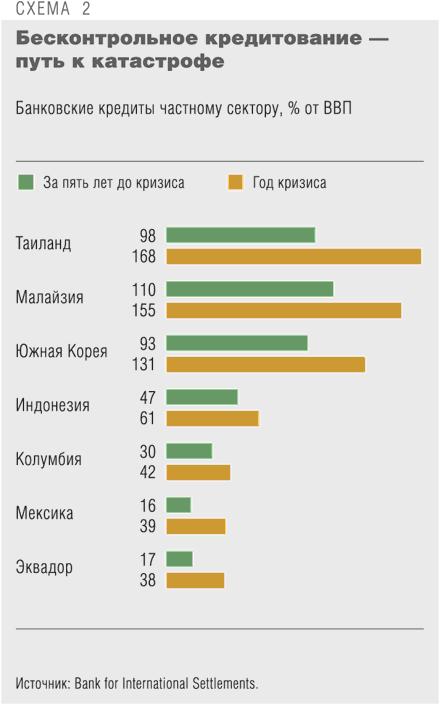

События развивались во всех странах по одному и тому же сценарию (см. раздел «Анатомия кризиса: Мексика»). Получив доступ к иностранным займам, банки и финансовые организации набрали у между на родных банков дешевые кредиты в иностранной валюте [4]. Они тут же начали предоставлять кредиты в невиданных прежде масштабах (см. схему 2) как традиционным, хорошо им известным заемщикам, так и новым, из группы особого риска, — потребителям, заемщикам по ипотеке, риэлтерам. Традиционные крупные заемщики стали проигрывать в конкурентной борьбе, а новые, как стало ясно позднее, бы ли менее надежными, чем ожидалось, поэтому многие кредиты оказались «плохими». Накануне кризиса проблемные кредиты составляли от 15 до 35% всех банковских активов (в стабильных экономиках — не больше 1—2%). Банковские системы оказались практически неплатежеспособными.

События развивались во всех странах по одному и тому же сценарию (см. раздел «Анатомия кризиса: Мексика»). Получив доступ к иностранным займам, банки и финансовые организации набрали у между на родных банков дешевые кредиты в иностранной валюте [4]. Они тут же начали предоставлять кредиты в невиданных прежде масштабах (см. схему 2) как традиционным, хорошо им известным заемщикам, так и новым, из группы особого риска, — потребителям, заемщикам по ипотеке, риэлтерам. Традиционные крупные заемщики стали проигрывать в конкурентной борьбе, а новые, как стало ясно позднее, бы ли менее надежными, чем ожидалось, поэтому многие кредиты оказались «плохими». Накануне кризиса проблемные кредиты составляли от 15 до 35% всех банковских активов (в стабильных экономиках — не больше 1—2%). Банковские системы оказались практически неплатежеспособными.

Анатомия кризиса: Мексика

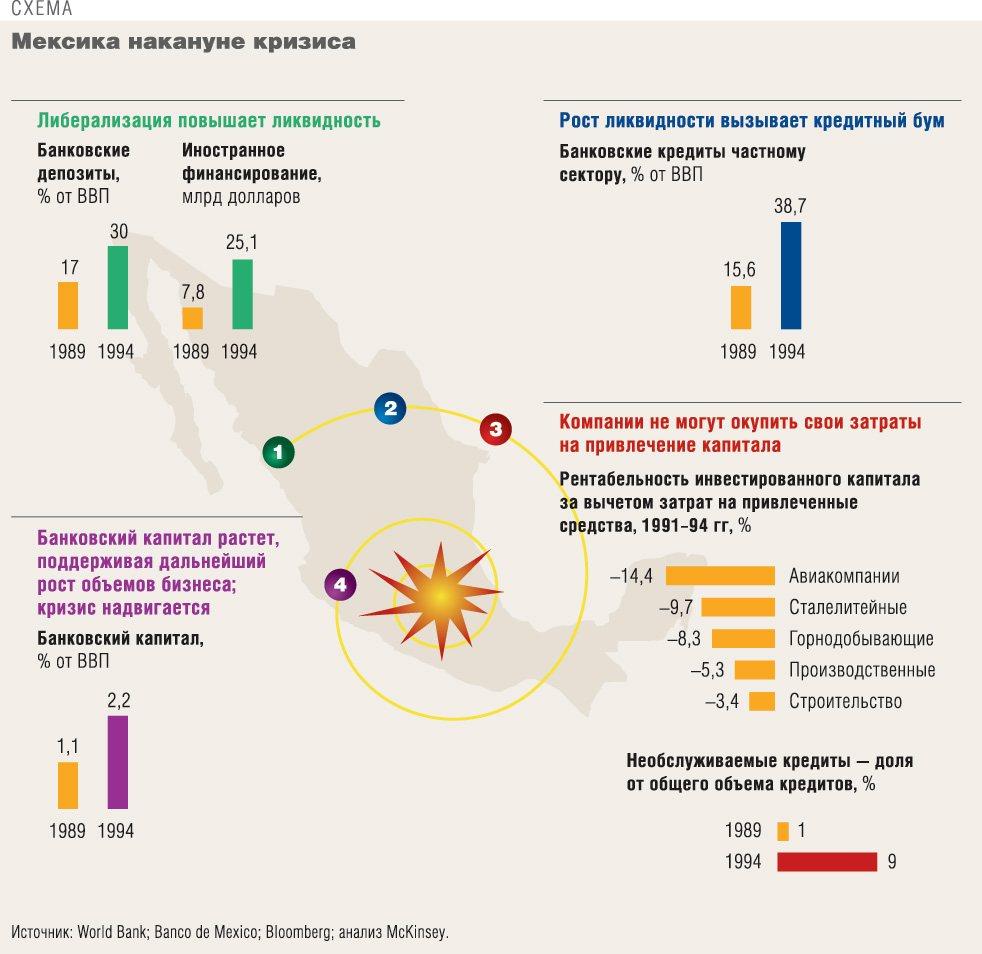

В 1989 г. Мексика начала экономическую реформу, кульминацией которой стало подписание соглашения о Североамериканской зоне свободной торговли (NAFTA). В рамках реформы была проведена либерализация финансового сектора, в том числе в него были допущены иностранные конкуренты. Всего было приватизировано 18 государственных банков. Новые собственники, многие из которых не имели опыта работы в банковской сфере, заплатили за них несуразно высокую цену — в среднем 202% балансовой стоимости (в США на тот момент банки продавались за 120% балансовой стоимости), надеясь вернуть свои вложения за счет быстрого расширения бизнеса.

Банки получили доступ к деньгам благодаря отмене требований о резервировании, росту депозитов (во многом из–за доверия к реформам), более свободной денежной политике и иностранным кредитам. По мере снятия законодательных ограничений иностранные займы мексиканских банков фактически утроились, что отчасти подстегивалось фиксированным обменным курсом (см. схему). Как правило, мексиканские банки брали краткосрочные займы, деноминированные в долларах. Тем самым они очень зависели от изменения обменного курса или настроения иностранных инвесторов[1]. Неудивительно, что за этим последовал кредитный бум: внутреннее кредитование в процентах к ВВП выросло с 16% в 1989 г. до 39% в 1994–м.

По мере расширения кредитования доля от традиционных надежных заемщиков — государственных организаций и крупных корпораций — уменьшалась, а менее надежных — увеличивалась. Из–за профицита бюджета правительственные займы сократились с 30 до 3%, а корпорации стали обеспечивать свою потребность в средствах за счет новых облигаций, акций и иностранных займов. Банки устремились в незанятые ниши и начали кредитовать менее надежные компании, малый бизнес и потребителей, но им не хватало квалификации, чтобы отбирать надежных заемщиков. Ведомства, регулировавшие деятельность банков, оказались не в состоянии отслеживать самые серьезные риски, появлявшиеся вместе с новыми видами кредитов. Общее изменение в мексиканской экономике оборачивалось увеличением объема плохих кредитов. Экономический рост как–то заслонил собой тот факт, что многие мексиканские компании, не выдержав борьбы с новыми конкурентами, шли ко дну и не могли покрывать затраты на привлечение капитала. Однако банки по–прежнему предоставляли им кредиты. Если бы накануне кризиса 1994 г. мексиканские банки оценили свои портфели по рыночной цене, они обнаружили бы, что их потери тянут как минимум на 25 млрд долл. (что равнялось 5% ВВП) — сумма, вполне достаточная для того, чтобы обрушить всю банковскую систему Мексики.

Кризис разразился в 1994 г., когда из–за политической нестабильности[2] и роста процентных ставок в США доверие инвесторов к Мексике было подорвано; в итоге система фиксированного обменного курса рухнула. Процентные ставки, в том числе по иностранным кредитам, взмыли вверх, хотя поток кредитов иссяк, и многие компании обанкротились.

[1] В свою очередь, банки выдавали кредиты мексиканским компаниям в долларах, частично компенсируя зависимость от обменного курса, но многие заемщики получали доход не в долларах, что повышало кредитный риск для этих банков.

[2] В 1994 г. в Мексике прошли выборы, совпавшие с развитием кризиса. В начале 1994 г. был убит кандидат правящей партии, а в провинции Чиапас вспыхнуло восстание.

Валютный кризис окончательно обрушил всю систему. Все пострадавшие от него страны привязывали курсы своих валют к иностранной валюте, обычно американскому доллару, или корзине из нескольких валют. Долгие годы курсы валют оставались стабильными — и многие местные банки попались на крючок: воспользовавшись более низкими процентными ставками иностранных банков, они набрали у них кредитов. В конце концов вера в способность правительства поддерживать фиксированный курс начала таять[5]. Надеясь, что снижение курса национальной валюты окажется явлением временным, центральные банки стали повышать процентные ставки, чтобы поддержать фиксированные курсы. Это стало причиной несостоятельности многих банков: депозитные ставки выросли, а заемщики не смогли расплачиваться по своим долгам. Резервы центральных банков иссякли, и национальные валюты резко обесценились. Проценты по иностранным займам столь же резко подскочили, в результате от банковских капиталов не осталось и следа, и это нанесло сильнейший удар национальным экономикам (см. врезку «Цена кризиса»).

Цена кризиса

Финансовые и социальные тяготы послекризисной перестройки национальной финансовой системы — обесценивание валюты, более высокие налоги, потеря рабочих мест и сбережений — ложатся на все общество, особенно на не подозревающих об этом потребителей и компании. Когда поток кредитов иссякает, компании начинают разоряться. Растет безработица. По мере того как правительство выплачивает средства вкладчикам, спасает банки и реструктурирует финансовый сектор, увеличивается государственный долг. В результате рост ВВП резко замедляется, а уровень жизни в стране падает (см. схему А). Усиливается социальное недовольство; это может привести к дестабилизации обстановки и смене правительств, что и произошло в Индонезии, России, Эквадоре и других странах.

Переустройство национального финансового сектора обходится фантастически дорого. Десять лет назад послекризисное восстановление стоило Швеции и США 4—5% их ВВП.В конце 1990–х многие развивающиеся страны заплатили за это 15—20% ВВП, а, скажем, Индонезия — даже 40%. Восстановление может оказаться долгим и мучительным: на формирование здорового, устойчивого финансового сектора порой уходит шесть лет. Все эти годы разваливающаяся финансовая система тяжелым бременем висит на шее экономики, тормозя ее рост. В некоторых странах кризисы длятся годами, и ситуация не только не улучшается, но, наоборот, становится все хуже.

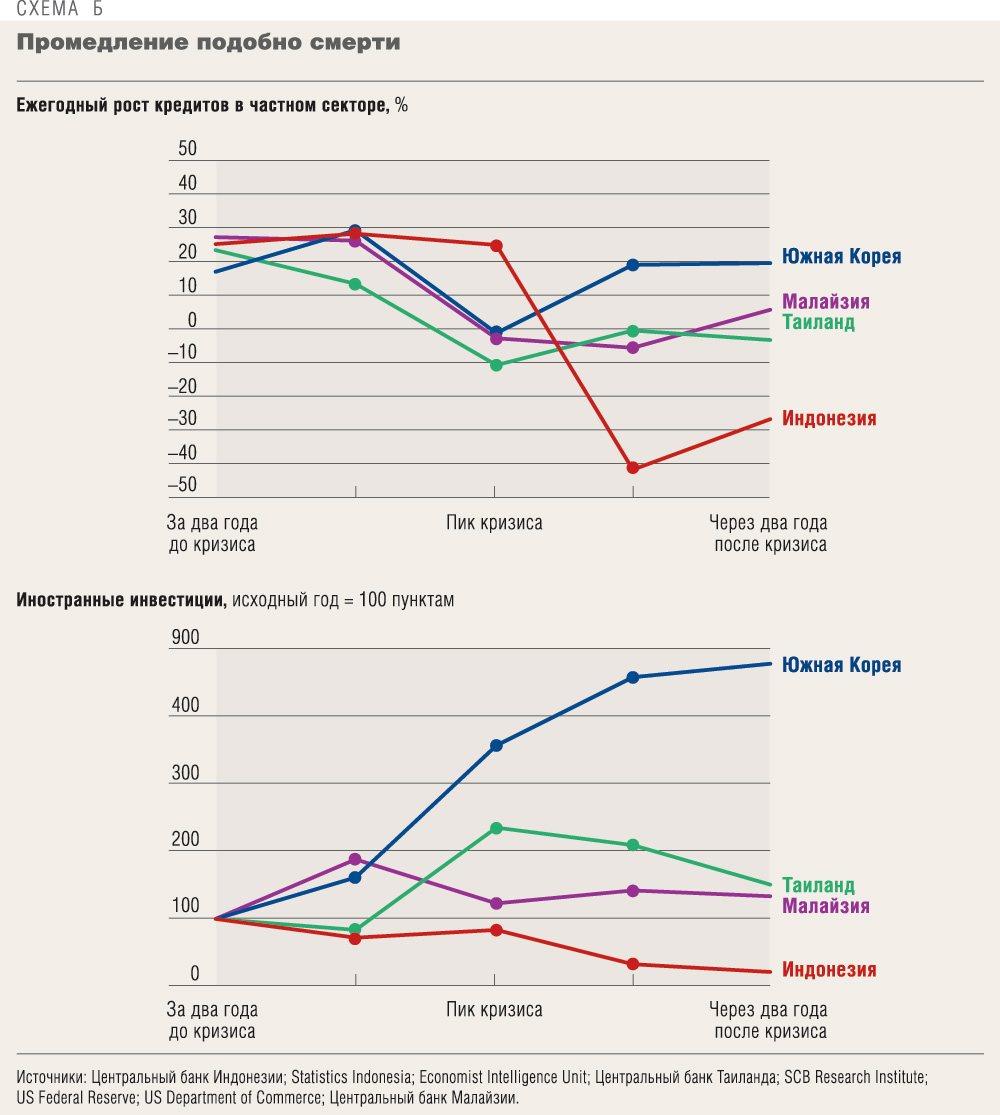

Желание отложить реструктуризацию до лучших времен или осуществить ее быстрее, с помощью полумер и частичных решений, понятно, но так петля кризиса будет затягиваться только туже. Банки продолжают выдавать экономически необоснованные кредиты, а иностранные и местные инвесторы вывозят деньги из страны. Если бы многие государства, по которым ударил кризис конца 1990–х, заблаговременно реструктурировали свои финансовые системы, они не оказались бы в столь плачевном положении. Например, не сумев своевременно решить проблемы, порожденные банковским кризисом, Мексика столкнулась с ростом плохих кредитов с 12% в 1995 г. до почти 30% в 1997–м.

Кроме того, скорость реструктуризации много значит для возрождения частных кредитов и иностранных инвестиций (см. схему В). Южная Корея быстро провела самую масштабную в Азии программу реструктуризации и восстановила прежнюю долю надежных кредитов всего спустя год после кризиса. При этом в страну хлынули иностранные инвестиции. В отличие от Кореи, Индонезия слишком долго тянула с реструктуризацией, из–за этого не увеличивался объем кредитов и иностранные инвестиции были весьма скромными.

Пережить бурю

Действия правительств в условиях кризиса были изучены самым тщательным образом, и на основе этого опыта можно сделать важные выводы. Вот некоторые шаги, которые стоит предпринять в кризисной ситуации.

1. Выдвинуть лидера

В первые же дни кризиса крайне важно определить, кто будет собирать и возглавлять команду из специалистов в разных областях — своего рода бригаду спасателей, которая выстроит план действий и сформулирует целевые показатели. При всей очевидности этого первого шага, часто правительства очень долго не принимают окончательное решение или оно затягивается из–за бюрократической волокиты и неспособности политических партий и группировок прийти к единому мнению.

Сколь это опасно, наглядно показывает пример Эквадора. Полномасштабная финансовая катастрофа уже практически парализовала всю страну, когда правительство создало команду антикризисного управления, включив в нее официальных представителей министерства финансов, центрального банка и других ведомств. Однако глубокий раскол в стране, политические и организационные разногласия затруднили ее работу. Финансовая ситуация с каждым днем ухудшалась, а когда банки не смогли выдать средства вкладчикам, начались массовые беспорядки. В конце концов правительство пало в результате государственного переворота.

Миссия команд, проводящих реструктуризацию национальных экономик, увенчается успехом, если будет выполнено несколько условий. Во–первых, их лидерам следует решительно отказаться от прежней политики, которая довела страну до кризиса (заметим, что очень часто эти лидеры — люди со стороны, они не связаны ни с прежним политическим режимом, ни с какой–либо конкретной организацией). Во–вторых, они должны получить широкие полномочия, чтобы быстро и самостоятельно принимать решения, часто на основе краткого и весьма приблизительного анализа.

В–третьих, учредить новое независимое ведомство по реструктуризации, а чтобы контролировать ее результаты — принять четкий план действий, в котором были бы расписаны конкретные этапы и целевые показатели.

Сформировать межведомственную команду необходимо в первые же дни кризиса — в идеале из высших руководителей правительственных органов, работа которых непосредственно касается финансовой системы. Это должны быть люди, способные не только говорить от имени своих ведомств, но и обеспечить их оперативную работу. Очень важно, чтобы эти руководители могли и были готовы отказаться от прежних методов и разделяли концепцию реформы. Объединенная команда отвечает за выработку и реализацию стратегии выхода из кризиса и реформы финансового сектора; оперативные вопросы необходимо решать на уровне ведомств и прочих соответствующих организаций.

2. Разработать долгосрочную стратегию для финансовой системы

Чтобы проводить реструктуризацию, нужно иметь четкую цель. Определить ее необходимо, пока формируется антикризисная команда. У Южной Кореи эта цель определилась на раннем этапе кризиса. В начале 1998 г. Ким Дэ Чжун, только что избранный президент страны, открыто заявил о поддержке реформ: «Мы извлечем из этого кризиса уроки и построим в стране подлинно рыночную экономику. Вмешательство государства будет резко ограничено, и мы полностью откроем свои рынки для прямых иностранных инвестиций и конкурентов. Важно обеспечить стабильную и эффективную работу финансовых рынков, сделать так, чтобы корпорации думали в первую очередь о росте акционерной стоимости, а не величине своего бизнеса».

После этого правительство разработало на основе идей президента принципы реформы, задавшие направление реструктуризации. Для выполнения намеченного было создано новое ведомство в составе кабинета министров — Финансовая надзорная комиссия. Хотя программа была рассчитана на многие годы, правительство сразу же подготовило четкий план действий.

В отличие от Южной Кореи, реформа в Таиланде не удалась по той причине, что у нее не было долгосрочной цели. Во время беспорядков 1998 г. правительство быстро ликвидировало 56 обанкротившихся финансовых компаний, но после этого возник вопрос: что делать с финансовой системой в целом? Проблемные кредиты (а они к тому моменту составляли 35% от общего объема) по–прежнему находились на балансе местных банков, а в судах зависло множество дел о банкротстве. Вырабатывая долгосрочную стратегию развития финансового сектора, необходимо определиться с такими параметрами, как желательный характер конкуренции, роль государственного регулирования и надзора, степень защиты потребителей. Нужно ответить на ряд вопросов: будет ли правительство способствовать становлению сильных компаний или же оставит все на волю рыночных сил и конкуренции? Сколько банков и прочих финансовых институтов «вынесет» страна и потребуется ли консолидация? Какую роль должны играть иностранные банки? Какие связи нужно выстроить с глобальными рынками капитала, чтобы максимально снизить затраты

на привлечение капитала? Каково правильное соотношение рыночных и законодательных стимулов и санкций? Как внедрить первоклассные стандарты корпоративного управления? Достаточно ли в стране специалистов по управлению рисками вообще и кредитными в частности? Программу реструктуризации следует выстраивать с учетом ответов на эти вопросы.

3. Оценить масштаб проблемы

Масштаб и острота собственных проблем часто оказываются откровением для стран, пораженных кризисом. У этой слепоты разные причины — от стремления сохранить прежний расклад сил и защитить политические и экономические интересы элиты до осознанного игнорирования нарастающих трудностей. Отчасти виной тому и нехватка точных и своевременных данных.

Как бы неожиданно ни разразился кризис, правительство должно незамедлительно оценить ликвидность и финансовую устойчивость банков страны. Наш опыт показывает, что за две недели вполне можно собрать достаточно информации, чтобы на ее основе методом экстраполяции проанализировать положение дел во всем финансовом секторе. Ликвидность можно оценить, сравнив объем денежных средств отдельных организаций с тем, сколько этим организациям причитается по сделкам репо при различных сценариях. Финансовую устойчивость можно определить, подсчитав, сколько плохих кредитов висит на балансе банка, и поняв, не ударит ли их списание по акционерному капиталу банка. Когда масштаб проблемы ясен, необходимо привлечь внешних аудиторов, работающих по международным стандартам, чтобы они тщательно проанализировали положение дел в каждой компании и выявили самых слабых или несостоятельных. Прежде всего проверить нужно банки, предоставляющие разрозненные или недостоверные данные.

Результаты проверки могут произвести эффект разорвавшейся бомбы. Одна латиноамериканская страна обнаружила, что 90% ее банковской системы находится на грани банкротства (средняя или высокая степень риска), что никоим образом не соответствовало официальным цифрам 1—2%. Не состоятельные банки обычно как минимум вдвое занижали данные о плохих кредитах, а не которые — в 100 и более раз (см. схему 3). Чаще всего в кризисных экономиках такие кредиты составляют 25—40% всех займов, в стабильных — около 1—2%.

4. Быстро вмешаться в работу неэффективных организаций

Сразу же после выявления слабых и несостоятельных финансовых организаций антикризисные команды должны взять их под свой контроль. Опыт работы US Federal Deposit Insurance Corporation показывает, как важно сделать это быстро — заодно сместив прежнее руководство. Обычно новые управляющие приходят в банк в пятницу, чтобы не нарушалось бесперебойное обслуживание клиентов, и в понедельник он открывается, но уже под государственным контролем. Антикризисная команда (обладающая навыками в области аудита, коммуникации и информационных технологий, безопасности) управляет банком до его ликвидации или восстановления.

Дальнейшая судьба взятого под контроль банка (ликвидация, слияние или реструктуризация) зависит от множества факторов. Восстановление возможно, если это крупный банк с популярным брендом, широкой сетью филиалов, конкурентоспособным ассортиментом продуктов, опытным, квалифицированным персоналом. В такой ситуации правительство обычно поддерживает его финансовыми вливаниями, назначает ему новое руководство и утверждает подробный план оздоровления. Но если банк не соответствует какому–нибудь одному из перечисленных критериев, то, возможно, его объединят с другим. Если дела плохи по всем параметрам, то банк подлежит ликвидации, его депозиты и обслуживаемые кредиты передаются другому банку, а прочие активы распродаются.

На этом этапе нужно понять, распродавать ли взятые под контроль активы сразу же, чтобы быстро возместить потери, или лучше подождать восстановления рынка. Согласно нашим выводам, чем дольше тянуть с этим, тем меньше шансов быстро исправить ситуацию. Активы заемщиков обесцениваются, их деловые связи рвутся и репутация падает, сотрудники расхищают имущество банка, а его владельцы вывозят денежные средства — до того, как ведомство, отвечающее за реструктуризацию, сможет распорядиться активами. Ценность сети отделений стремится к нулю, если клиенты начинают уходить к более сильному, зачастую иностранному, конкуренту. Здания и прочее имущество банка приходит в упадок без должного обслуживания. Если бы Индонезия начала списывать плохие кредиты в первые моменты кризиса, правительство могло бы за взятые им под контроль активы выручить 45—50% их стоимости. Однако из–за политической нестабильности пришлось отложить этот процесс на два года, после чего удалось вернуть лишь 10—15%.

Кроме того, отсрочка процедуры ликвидации банка готовит почву для мошенничества. Прежние владельцы часто основывают офшорные компании и через них выкупают активы банка за бесценок, а их сподручные гарантируют им отсутствие серьезной конкуренции на торгах. Ничем иным, как обворовыванием налогоплательщиков, такие методы нельзя назвать.

Отсрочки дорого обходятся и в политическом смысле. Представления о стоимости ликвидируемых активов обычно слишком оптимистичны. Правительство одной страны ожидало выручить 80% их стоимости, но по большинству банков получило не более 40%. Чтобы выйти из трудной ситуации с минимальными потерями, нужно иметь политическую поддержку, а для этого очень важны реалистичные прогнозы. И задача сильно усложняется, если из–за несвоевременной реализации активов удается выручить еще меньший процент их стоимости.

Продажей плохих кредитов и прочих проблемных активов обычно занимается специально созданное ведомство. Можно ли реструктурировать займы, чтобы повысить их стоимость? Это зависит от ресурсов ведомства, профессионализма его сотрудников, от того, может ли оно отдать эту работу на аутсорсинг. Компания, назначенная вЮжной Кореи для реализации невозвратных кредитов — Korea Asset

Management Company, — практически не реструктурировала их сама. Она только продавала пакеты кредитов специализированным организациям вроде Deutsche Bank, Goldman Sachs и Lone Star: покупали их потому, что южнокорейское законодательство гарантирует защиту кредиторов. А из–за слабости правовой системы в Индонезии агентство Indonesian Bank Restructuring Agency само занимается реструктуризацией самых крупных долгов.

5. Выработать стратегию в отношении иностранных банков

Многие страны ограничивают деятельность иностранных игроков, опасаясь, что, если глобальные банки приберут к рукам их финансовый сектор, они лишатся этого символа национального суверенитета. Однако правильная доза иностранной конкуренции может помочь возрождению ослабленной финансовой системы. Присутствие иностранных конкурентов заставляет местные банки повышать до мирового уровня качество обслуживания и эффективность работы, осваивать передовые навыки в таких областях, как оценка кредитов и управление рисками. Активность иностранных банков стала одним из факторов восстановления финансовых систем многих латиноамериканских государств (включая Аргентину, Чили, Мексику и Венесуэлу), а также Ямайки (см. схему 4).

Политикам следует решить, как именно извлекать пользу из иностранной конкуренции и в какой мере поддерживать свои компании. Поощряя активную конкуренцию, Канада, Нидерланды, Испания и Швейцария в то же время делают все, чтобы сохранить свои национальные банки. В отличие от них, Новая Зеландия, США и Великобритания позволяют рынку самостоятельно определять победителей и проигравших. Например, в начале 1980–х правительство Великобритании, осуществляя программу либерализации финансового сектора, разрешило иностранцам приобрести большинство старых коммерческих банков.

Кризис нельзя рассматривать как повод для прекращения рыночных реформ или резкого изменения их курса. Наоборот, реформы следует расширять — провести ревизию системы регулирования и надзора, обновить методы управления банками, разорвать слишком близкие отношения между банками и их заемщиками и т.д. К другим приоритетам относятся повышение прозрачности финансовой отчетности и укрепление рынков капитала — меры, позволяющие дисциплинировать банки и компании.

Создание полноценной инфраструктуры финансового рынка — титаническая задача, которую не завершили даже самые развитые страны. Однако альтернативы нет (разве что возвращение к прежней политике, которая неизбежно приведет к новым кризисам и низким темпам роста). Развитие по этому сценарию дает шанс обновить финансовую систему, выстроить ее по лучшим мировым стандартам и достичь стабильного экономического роста.

Ссылки

[1] Статья основана на материалах исследовательской программы McKinsey «Будущее глобальной финансовой системы». В проекте участвовали не только сотрудники McKinsey, но и ведущие эксперты по экономике: Мартин Бэйли, председатель Совета экономических советников президента США; Ричард Купер, профессор Гарвардского университета; Билл Льюис, бывший директор McKinsey Global Institute; Брайан Квинн, бывший заместитель председателя правления Банка Англии, бывший председатель совета директоров Nomura Bank International и независимый консультант; Хосе Шенкман, профессор Принстонского университета. В рамках проекта «Будущее глобальной финансовой системы» были опубликованы и другие статьи, подготовлены выступления и презентации по широкому кругу тем. Статья отражает только личную точку зрения авторов. Авторы благодарят Лизу Финнеран за помощь в подготовке исследования.

[2] Причины реформ были разными. В Латинской Америке — разочарование общества, вызванное тем, что за предыдущие десять лет в их странах так и не начался экономический рост, нежелание людей смириться с высокой инфляцией, увеличение государственного долга и регулярное падение курса национальных валют. В Азии реформы были вызваны уверенностью правительств в том, что их экономики уже созрели для замены государственного регулирования рыночными механизмами.

[3] В Латинской Америке такие меры предназначались для сдерживания инфляции.

[4] Подробнее о кредитах международных банков и финансовом кризисе см.: Martin N. Baily, Diana Farrell, Susan Lund. Hot Money // The McKinsey Quarterly, 2000, No 2, p. 108—119.

[5] Объяснить это можно по–разному. В Мексике причиной стала политическая ситуация после национальных выборов, в Южной Корее — обвальное падение тайского бата, в Колумбии и на Ямайке — слишком рискованная финансовая и денежная политика.

Оставить комментарий