Кредиты — зло, жить надо на свои и по средствам — это утверждение не всегда верно, особенно для бизнеса. Потому что бывает по-разному: кредит может стать для компании финансовым рычагом и принести прибыль, а может загнать ее в долговую яму. Дмитрий Фурье, финансовый директор Нескучных финансов, рассказывает что такое финансовый рычаг и как просчитать заранее, чем обернется кредит: дополнительной прибылью и ростом или комом долгов.

Финансовый рычаг помогает бизнесу зарабатывать больше

Финансовый рычаг — это инструмент, который позволяет увеличить прибыль компании за счет заемных средств: берем чужие деньги, прикладываем к своим и получаем больше прибыли — это в идеале.

Проще всего объяснить принцип работы финансового рычага на примере банковского депозита.

| Депозит без финансового рычага | С рычагом |

| Денис кладет на депозит 100 000 своих рублей под 6% годовых и через год получает 6 000 рублей прибыли. | Денис берет в долг у друга 100 000 рублей под 2%, плюсует эти деньги к своим и кладет на депозит уже 200 000 рублей.

Через год депозит приносит Денису 12 000 рублей, из которых 2000 рублей он возвращает другу. Итого — 10 000 рублей прибыли, то есть на 4000 рублей больше, чем без денег друга. |

Деньги друга в этом примере и есть финансовый рычаг. С ним Денис смог получить больше прибыли, но при этом его собственный капитал остался прежним — 100 000 рублей.

В бизнесе финансовый рычаг в целом работает также, но расчеты чуть сложнее. Чтобы в них не запутаться, разберемся с некоторыми терминами.

Активы. У любой компании есть активы — это то, что помогает ей зарабатывать деньги, например, станки, техника, запасы товаров и сырья. С этими активами компания зарабатывает сколько-то прибыли. И вот это сколько-то может быть разным и зависит от эффективности работы бизнеса.

Рентабельность активов по операционной прибыли — показывает, сколько рублей чистой прибыли приносит 1 рубль, вложенный в активы, до вычета налогов. Чем выше рентабельность активов, тем эффективнее работает бизнес.

Например: активы компании — 10 млн рублей, чистая прибыль — 5 миллионов рублей. Значит, каждый рубль активов приносит компании 50 копеек — это рентабельность активов. В процентах это 50% и называется уже коэффициентом рентабельности активов или ROA.

Финансовый рычаг. Компания может взять кредит и увеличить свои активы. Например, она берет кредит на 5 миллионов рублей и покупает станки, тогда ее показатели меняются так:

- 10 + 5 миллионов рублей — активы;

- 5 + 2,5 миллионов рублей — прибыль;

- 50% — коэффициент рентабельности активов.

Но по кредиту нужно платить проценты, допустим, 10% годовых. И эффект рычага будет таким:

- 7,5 миллиона рублей – 500 000 рублей = 7 миллионов рублей. Или +2 миллиона рублей чистой прибыли.

С кредитом компания заработала на 2 миллиона рублей чистой прибыли больше. Рычаг сработал.

Финансовый рычаг работает за счет разницы между процентной ставкой по кредиту и рентабельности активов по операционной прибыли — это до вычета налога на прибыль. Например, если рентабельность активов по операционной прибыли — 35%, а ставка по кредиту — 15%, рычаг сработает.

А если наоборот: рентабельность активов по операционной прибыли меньше, чем ставка по кредиту, например, рентабельность — 10%, а за кредит нужно платить 15%, то заем будет уменьшать чистую прибыль компании.

Финансовый рычаг может не сработать из-за ошибки в расчетах или форс-мажоров

В идеальном мире кредит всегда становится финансовым рычагом и помогает получать больше прибыли, потому что владелец бизнеса заранее рассчитывает рентабельность, учитывает ставку по кредиту и знает, какой эффект получит.

В реальности же бывает по-разному. Есть много вещей, из-за которых финансовый рычаг может не сработать, но чаще всего такое случается по трем причинам:

- компания неправильно посчитала эффект финансового рычага и взяла кредит, который не может себе позволить. Например, под 15% при доходности бизнеса в 10%;

- компания не учла денежные потоки: прибыль у нее есть, но денег, чтобы платить проценты по кредиту, нет;

- компания все посчитала правильно, но ее эффективность снизилась и та кредитная ставка, что год назад была выгодной, теперь непосильна.

Давайте разберем каждую причину подробнее.

1. Неверные расчеты. Вернемся к нашему примеру с Денисом, его другом и депозитом. Представим, что друг попросил за свои 100 000 рублей не 2%, а 7%. Тогда расчет будет таким:

| Без финансового рычага | С рычагом под 7% | |

| Положил на депозит под 6% | 100 000 ₽ | 200 000 ₽ |

| Заработал через год | 6000 ₽ | 12 0000 ₽ |

| Должен отдать | 0 | 7000 ₽ |

| Итого прибыль | 6000 ₽ | –1000 ₽ |

Денис попал в минус, потому что не учел, что другу нужно будет заплатить на 1% больше, чем приносит депозит. С депозитом такие расчеты выглядят очевидными, но с бизнесом все намного сложнее: кто-то не знает, сколько процентов годовых приносит бизнес, кто-то не учитывает налоги и комиссию банка за досрочное погашение кредита. И получает в итоге нулевой эффект или минус.

От авторов сайта: НИКТО не знает, сколько процентов годовых принесет бизнес в будущем, потому что будущее неизвестно по определению. Это первое. Второе. Кредит чаще всего берут не из желания получить дополнительную прибыль за счет финансового рычага, а из необходимости закрыть кассовый разрыв и обеспечить нужный объем оборотных средств.

О том, как правильно рассчитывать эффект финансового рычага, мы еще поговорим чуть ниже.

2. Нет денег на счету. Бизнес может верно рассчитать эффект рычага и работать с отличной рентабельностью, но в момент платежа процентов по кредиту оказаться без денег на счете.

Такое бывает, когда компания дает клиентам отсрочки: прибыль по бумагам уже получили, но деньги на счет клиент переводит только через полгода, а вот платежи по кредиту нужно вносить уже сейчас.

Если возвращаться к нашему примеру с Денисом, история может быть такой: банк платит ему проценты по депозиту на 13 месяц, а он другу — ровно через 12 месяцев. Но деньги все еще должны лежать на депозите, и поэтому Денису приходится платить другу из своих или брать кредит.

Здесь важно следить за тем, чтобы денег на счету компании хватало на платежи по кредиту. Можно откладывать нужную суммы в начале месяца на отдельный счет или контролировать состояние счета с помощью отчетов.

3. Эффективность компании снизилась. Рычаг может не сработать из-за снижения эффективности. Например, компания зарабатывала по 20 копеек с каждого рубля, вложенного в активы, а потом взяла кредит под 15%. Все вроде должно пройти отлично.

Но вдруг компания стала работать менее эффективно: например, не учла, что нужно будет тратиться на международную доставку или купила станки, но не загрузила их работой и они просто стоят в цеху. Теперь с каждого вложенного в активы рубля (здесь учитываются и свои, и кредитные деньги) компания получает всего 10 копеек. Тогда показатели изменяться так:

| Без рычага | По плану с рычагом | В реальности | |

| Активы | 5 млн ₽ | 10 млн ₽ | 10 млн ₽ |

| Из них кредит | 0 ₽ | 5 млн ₽ | 5 млн ₽ |

| Ставка по кредиту | 0 | 15% | 15% |

| Рентабельность активов по операционной прибыли | 20% | 20% | 10% |

| Платеж по кредиту | 0 ₽ | 750 000 ₽ | 750 000 ₽ |

| Прибыль до налога на прибыль (20%) | 1 млн ₽ | 1,25 млн ₽ | 250 000 ₽ |

Эффективность может снизиться по разным причинам, например:

- компания не учла рост расходов;

- не успела настроить процессы, например, ввела станки в работу не за месяц, как планировала, а за полгода. И все полгода платила проценты по кредиту, но не получала дополнительного дохода от станков;

- потеряла клиентов из-за локдауна и так далее.

В итоге компания попадает в долговую яму — не может обслуживать свои кредиты и вынуждена брать новые, продавать имущество или закрываться.

Как учесть все возможные причины — тема отдельной статьи. Сейчас же мы расскажем, как рассчитать эффект финансового рычага и на что смотреть, чтобы не попасть в долговую яму.

Как рассчитать эффект финансового рычага и не попасть в долговую яму

Чтобы понять, сколько денег и под какой процент компания может взять в кредит и как этот кредит скажется на ее рентабельности, нужно рассчитать эффект финансового рычага.

В идеале эффектом финансового рычага будет рост рентабельности собственного капитала. Собственный капитал — это все активы бизнеса за минусом обязательств. Например, если у компании есть станки и машины на 100 миллионов рублей и долги на 25 миллионов рублей, то ее собственный капитал равен 75 миллионов рублей.

И вот рентабельность показывает, насколько эффективно этот капитал используется — то есть сколько денег приносит каждый рубль активов. Чем выше рентабельность собственного капитала, тем богаче компания.

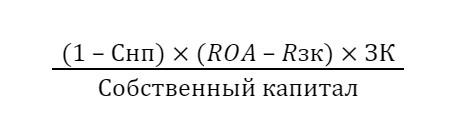

Проверить, увеличит ли кредит рентабельность собственного капитала и на сколько, можно по формуле финансового рычага:

Выглядит ужасающе, но сейчас разберем каждый элемент формулы и станет понятнее.

| Элемент формулы | Что значит | Где искать |

| Снп | ставка налога на прибыль | обычно — 20% |

| ROA — рентабельность активов | сколько прибыли приносит каждый рубль активов | посчитать по формуле:

чистая прибыль / сумма активов × 100% |

| Rзк | процентная ставка по кредиту | запросить у банка |

| ЗК | сумма кредита | |

| Собственный капитал | все активы компании за минусов обязательств | в отчете баланс |

Итак, получается, что для расчета эффекта финансового рычага компании нужно знать несколько своих показателей:

- размер собственного капитала;

- чистую прибыль;

- суммы активов;

- рентабельность активов;

- процентную ставку по кредиту;

- сумму кредита;

- ставку налога на прибыль.

Со ставкой налога на прибыль есть нюанс: она не всегда совпадает с той, что прописана в законе. Например, компания может работать на упрощенке «доходы минус расходы» со ставкой в 15%, но при этом подтверждать не все расходы — тогда ее ставка будет выше. Поэтому при расчете используют налоговый корректор — это то, сколько компания платит налогов в реальности, а не по бумагам.

Давайте попробуем посчитать финансовый рычаг на примере выдуманной компании. Допустим, у ООО «Проекты и дома» такие показатели:

- налог на прибыль — 20%;

- рентабельность активов — 35%;

- собственный капитал — 10 миллионов рублей.

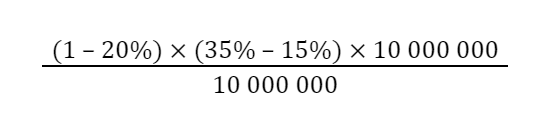

И эта компания хочет взять кредит в 10 миллионов рублей под 15% годовых. Считаем:

Получается: (0,8 × 0,2) × 100% = 16% — на столько увеличится рентабельность собственного капитала компании, если она возьмет кредит в 10 миллионов рублей под 15% годовых. Это хороший показатель, но может быть и наоборот.

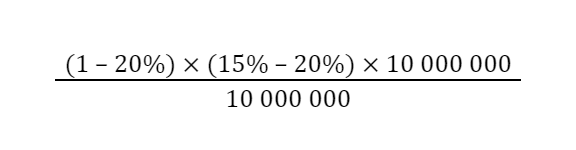

Например, если у ООО «Проекты» такие показатели:

- налог на прибыль — 20%;

- рентабельность активов — 15%;

- собственный капитал — 10 миллионов рублей.

И она хочет взять кредит в 10 миллионов рублей под 20% годовых. Тогда расчет будет таким:

Получается: (0,8 × –0,05) × 100% = –4% — в этом случае рентабельность собственного капитала не вырастет, а снизится. Это плохо, такой кредит компании не нужен, потому что она не сможет его вернуть и рискует попасть в долговую яму.

От авторов сайта: еще раз повторяем, что кредиты в большинстве случаев берутся не ради выгоды, а вынужденно. Да, компания рискует попасть в долговую яму в будущем (не обязательно, конечно), но без кредита она будет разодрана на части кредиторами уже сейчас.

В целом, правило такое: если эффект финансового рычага положительный и компания уверена, что и дальше сможет работать на том же уровне рентабельности, кредит можно брать. Если же эффект рычага отрицательный, кредит брать не стоит либо нужно поискать предложения с более низкой процентной ставкой — иначе можно попасть в долговую яму.

Оставить комментарий