Если коротко, то в сферу компетенции финансового директора входит «только то, что связано с деньгами». Если длинно – то практически все в организации. Так что же конкретно?

Абсолютное большинство опрошенных в коммерческой среде называют финансового директора одним из наиболее влиятельных лиц в руководстве любого предприятия. Часто даже – вторым по влиятельности лицом. Однако как только разговор заходит о функциях финансового директора, тут начинается разброд и шатание.

Будучи финансовым директором, на вопрос другого руководителя «что входит в сферу вашей компетенции?» я легко ответил: только то, что связано с деньгами. То есть вообще все. Но это ответ для ситуации, когда кто-то пытается сузить сферу твоего влияния. А если серьезно?

Я не поленился и дал в интернете несколько запросов на тему «функции финансового директора». Получил относительно длинный список источников, среди которых следует особо отметить [1], но ясности это не добавило.

Во-первых, выяснилось, что я очень сузил общепринятую сферу компетенции финансового директора. Достаточно привести одну из цитат:

«Сегодня финансовый директор – это второе лицо компании после генерального директора. Он занимается стратегическим планированием, управляет информационными системами, контролирует затраты и составление отчетности. Также он участвует в налоговом планировании, в том числе оптимизирует налогообложение, и налаживает внутренний контроль в компании. Для того чтобы система финансового учета и контроля работала, финансовые директора занимаются вопросами персонала. Они определяют не только ключевых сотрудников, но и составляют план по их замещению. Чтобы, если кто-либо из них решит уволиться, это не было катастрофой для предприятия. Кроме того, финансовый директор выполняет публичную функцию, то есть выступает от имени компании, дает интервью и комментарии для СМИ…» [1].

Как видно из этой цитаты, в сферу компетенции финансового директора, кроме того, что связано с деньгами (закупки, производство, бюджеты, зарплаты и т.п.), уже добавляют вопросы подбора персонала, PR и многое другое.

Во-вторых, оказалось, что и это еще не все.

«Таковы сегодняшние проблемы и задачи финансовых директоров. Но изменятся ли они в будущем? По мнению участников саммита, – несомненно»[1].

Если уж сами финансовые директора не могут толком объяснить, чем они должны заниматься, то как же быть бедному рекрутеру кадрового агентства или директору по персоналу? Как он может сформировать требования к вакансии финансового директора и объяснить кандидату, чем он должен заниматься и каковы будут его задачи? А как отличить хорошего финансового директора от плохого? По виду или по запаху?

Всеобщее непонимание настоящей роли финансового директора приводит к тому, что в процессе подбора персонала стороны не могут понять друг друга. Генеральный директор не может понять, какие задачи он может и должен ставить перед финансовым директором и какими полномочиями и ответственностью его нужно наделить для выполнения этих задач. Финансовый директор – не может понять, чего от него хотят в данном конкретном случае, не говоря уже о том, способен ли он выполнить поставленную задачу. Директор по персоналу не может понять, кого ему нужно искать и как его узнать, когда найдет. Но решать проблему подбора персонала как-то нужно. Поэтому и отдел персонала, и первый руководитель начинают уделять огромное внимание формальным признакам: какое у кандидата образование, какой у него опыт работы, знает ли он, что означает такой-то коэффициент, и т.п. Но такой подход очень сильно напоминает игру в карты «в темную» и гарантированно успешным быть не может.

Возьму на себя смелость предложить более объективный и намного более эффективный подход к решению данной задачи. Прежде всего, давайте договоримся, что мы ищем профессионала, который понимает, что он делает, зачем он это делает, к каким результатам это должно привести, и способен добиваться этих результатов на практике. Мы ищем человека, обладающего не только знаниями, но и умениями с помощью знаний добиться конкретных результатов.

Во-вторых, давайте отделим функции от инструментов:

- Функции – это то, что человек должен делать. У каждой функции должна быть более-менее постоянная цель (или совокупность целей), для достижения которой формируется совокупность задач. Каждая из задач, в свою очередь, имеет какой-то конечный результат, достижимость которого может быть легко проверена на практике.

- Инструмент – это средство для достижения цели или для решения какой-то задачи. То есть это менее масштабное, чем задача, понятие. Одну и ту же задачу можно решить с использованием различных инструментов.

С этой точки зрения, общеизвестные и расхожие понятия: бюджетирование, управление финансовыми потоками, кредитование, финансовый учет, ключевые показатели деятельности (KPI), ERP, Сбалансированная система показателей и т.п. – это не более чем финансовые инструменты. Инструменты для достижения какой-то цели.

Является ли для нас приоритетным владение финансовым директором каким-то конкретным инструментом? На самом деле, нет. То есть, он вообще должен какими-то из них владеть, иначе ничего не сможет сделать. Но для нас не важно, какими именно. Главное, чтобы он мог добиваться результатов. Инструменты вторичны. Первично понимание цели. Нельзя принимать человека на работу только на основании того, что он владеет конкретным инструментом (например, умеет разрабатывать бюджеты). Нужно еще убедиться в том, что он понимает, зачем он это делает и что он хочет получить в конечном результате.

Это принципиально важное утверждение. Поэтому для более полного понимания давайте приведем пример с использованием аналогии. Предположим, что мы принимаем на работу профессионального боксера (или делаем ставку в спортивном тотализаторе :) ).

Боксер умеет совершать множество различных ударов (владеет различными инструментами). Но в данном случае для нас это не имеет никакого значения. Значение для нас имеет – сможет ли он выиграть бой. Каким ударом – совершенно не важно! У каждого боксера должно быть несколько отработанных коронных ударов. Но нам с вами наплевать, каким способом наш боксер выиграет бой: отправит своего соперника в нокаут каким-нибудь хуком или апперкотом или выиграет по очкам. Он просто обязан показать свою способность выигрывать. Именно поэтому при представлении боксеров о них говорят очень коротко: рост, вес, возраст, количество побед, количество поражений. Это уже потом комментаторы начинают дополнять, что у этого боксера – такой коронный удар, а у другого – другой.

Если брать за основу такую точку зрения, то предложенная Михаилом Сорокиным [2] модель SOFIA® (разделения финансовых решений на стратегические (S), операционные (O), по финансированию (F), инвестиционные (I) и аналитические (A)) нам не очень помогает в определении функций. Поскольку само понятие «финансовое решение» больше относится к действиям, предпринимаемым в процессе движения к цели, чем является самой целью.

Итак, главное, чтобы кандидат понимал свои цели. Какие же у него должны быть цели? Для их выявления нужно сделать еще один шаг. Нужно понять, что в процессе развития компании точные формулировки целей тоже меняются. Просто потому, что не может быть одинаковых названий целей у небольшой компании и у транснациональной корпорации.

Поэтому для выявления главных функций финансового директора нам нужно подняться на один уровень выше и попробовать найти функции, которые практически не меняются на всем протяжении жизни компании. Хотя декларируемые цели и используемые инструменты будут меняться и не один раз.

Наиболее близок к вразумительному ответу на вопрос о функциях финансового директора Олег Черемных [3], который определил следующие главные функции финансового директора:

- Корпоративная стратегия и планирование, направленные на максимизацию стоимости компании

- Бюджетный и управленческий контроль

- Управление финансами (денежные потоки, дебиторская и кредиторская задолженностью, обеспечение выполнения всех обязательств, сохранность активов и т.п.)

- Информационное обеспечение руководителей и специалистов компании.

Но и в этом случае функции (планирование) стоят в одном ряду с инструментами (бюджетный контроль).

Поэтому хочу предложить свой собственный перечень функций финансового директора. Только давайте договоримся сразу, что мы не будем называть их мудреными финансовыми терминами. Термины всякий будет понимать по-своему. Мы будем формулировать функции простым человеческим языком, стараясь дать каждой совершенно однозначное, понятное всем толкование. Вот они (без привязки к приоритетности):

- Обеспечение потребности бизнеса в деньгах

- Планирование и координация деятельности предприятия

- Обеспечение эффективности организации

- Обеспечение всех заинтересованных лиц информацией, необходимой для принятия решений

- Обеспечение экономической безопасности предприятия.

Рассмотрим каждую из них более подробно.

Обеспечение потребности бизнеса в деньгах

Деньги – это кровь бизнеса. Если у бизнеса не хватает денег на совершение текущих платежей, то весь процесс попросту остановится: поставщики перестанут отпускать сырье, материалы и услуги, рабочие перестанут выходить на работу и т.д.

При этом совершенно не имеет значения, какова прибыль данного предприятия. Главное – есть ли у него деньги для оплаты счетов в данный конкретный момент времени или нет. Отсюда – главная цель, она же видимый конкретный результат: у компании всегда должно быть достаточно денег для оплаты своих счетов.

Для достижения этого существует множество конкретных финансовых инструментов: прогнозирование денежных потоков, привлечение различных заемных средств, привлечение различных инвестиционных средств и т.д. Но мы же ранее договорились, что конкретный инструмент не имеет значения. Значение имеет понимание финансовым директором того, что у компании постоянно должны быть деньги. И как результат – деньги должны быть.

Планирование и координация деятельности предприятия

Эта функция во многом является обеспечивающей для других функций. Потому что без нее эффективно их осуществить практически невозможно. Давайте рассмотрим принцип ее работы на примере взаимодействия первой и второй функции.

Для того чтобы обеспечить наличие денег в бизнесе, финансовый директор должен составить прогнозный план – когда и сколько мы собираемся денег получить, когда и сколько – потратить. Сам он его выдумать не может. Поэтому ему нужно получить от директора по производству – производственный план, в котором написано, чего и сколько компания собирается произвести. А директор по производству не может решить, чего и сколько производить, пока директор по продажам не даст ему прогноз – чего и сколько он собирается продать. Ну, и так далее.

Получается, что финансовый директор не может обеспечить наличие денег, пока на предприятии не появится согласованная совокупность множества планов, на основании которых в конце концов будет составлен финансовый план. Раз множество людей должны планировать свою деятельность, значит, кто-то эту деятельность должен координировать. И этот кто-то – финансовый директор.

Почему именно он? По множеству причин.

Во-первых, все эти планы являются для него исходными данными, на основании которых он строит свои прогнозы денежных потоков и финансовые планы. То есть в планировании он вроде начальника сборочного цеха на производстве: выполняет заключительную стадию производственного процесса. Он определяет конечный продукт, поэтому он и должен координировать действия всех других подразделений в процессе планирования.

Во-вторых, все эти планы должны быть согласованы между собой. А они все составлены в разных физических величинах – штуках, метрах, часах. Единственный показатель, по которому их все можно связать друг с другом, – это деньги. А кто у нас отвечает за деньги? Правильно – он же.

Обеспечение эффективности организации

Кто там переживал, что прибыль для нас не имеет значения? Пусть успокоится. Она имеет для нас значение, и именно здесь. Но мы не случайно заменили «прибыль» в названии функции «эффективностью». Дело в том, что та прибыль, которую мы видим в финансовых отчетах, – это не причина, это следствие.

Максимизация получения прибыли – это ложная цель. Она уводит в сторону. Правильная цель – максимальная эффективность. А в результате ее достижения появляется прибыль. Причем, чем выше эффективность, тем более высокой будет прибыль.

Здесь есть несколько очень важных нюансов. В свое время было очень много споров на тему: что важнее «делать правильные вещи» или «делать вещи правильно». И в конце концов все согласились с тем, что «делать правильные вещи» – важнее. Теперь переводим это на русский язык.

«Делать правильные вещи» означает двигаться к достижению главной цели (миссии) организации. Если главной целью организации является зарабатывание денег, то делать правильные вещи – это производить такие товары и услуги, которые востребованы обществом. Определение этой цели – задача для учредителей и высшего руководства организации. У одних этой целью является обогащение учредителя, а у других – осчастливить все человечество. Не нам судить. Главное, чтобы миссия вообще была.

«Делать вещи правильно» означает двигаться к этой цели максимально эффективным способом. Здесь под эффективностью понимается не только производительность труда на производстве, а совокупная эффективность организации в целом. Насколько эффективно маркетологи исследуют рынки и определяют, что нужно производить. Насколько эффективно инженеры это разрабатывают. А производство – производит. А продавцы – продают. А бухгалтеры – считают. И т.д. и т.п. И главное – не забывать проверять, куда мы при этом движемся – к достижению главной цели или в какую-то другую сторону.

Кроме того, обращаю ваше внимание, что в процессе развития организации изменяется и расширяется объект управления. На начальном этапе речь идет об управлении ресурсами. В первую очередь – материальными: сырье, станки… Но как только мы разовьемся и войдем во вкус, начинается управление самой организацией – меняется ее структура, правила работы, набирается и увольняется персонал и т.д. То есть сама организация тоже становится объектом управления.

Ну, и последнее. Почему всем этим должен руководить финансовый директор? Да потому, что главным видимым признаком эффективности и общественного признания полезности организации является эффективность экономическая. То есть та самая прибыль и те самые денежные потоки, которые находятся в ведении финансового директора. Он задает правила определения того, что внутри организации будет считаться эффективным поведением. Причем как с точки зрения самого правила, так и с точки зрения материального вознаграждения/наказания за хорошее или плохое выполнение этого правила[1]. Ему и координировать весь процесс превращения организации в эффективную.

И снова подчеркиваю, что в данном случае не имеет никакого значения, в каком виде и где именно эта самая прибыль будет выпирать: в виде постоянных денежных потоков или в виде увеличения рыночной стоимости компании, или в виде чего-нибудь еще. Нужно просто запомнить, что у эффективной организации она должна быть и ее должно быть много. Ее наличие не говорит о хорошем состоянии компании, а вот ее отсутствие однозначно говорит о плохом состоянии. А когда и в каком виде эта прибыль будет передана владельцам предприятия – это уже дело их вкуса и потребностей.

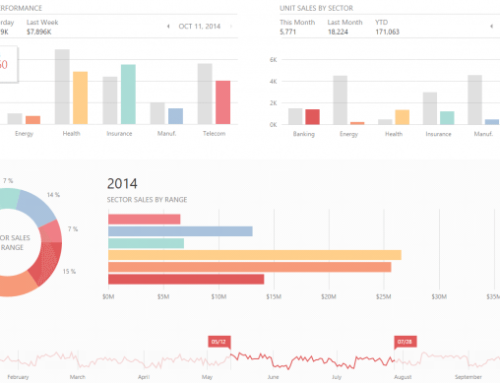

Обеспечение всех заинтересованных лиц информацией, необходимой для принятия решений

Для эффективного управления необходимо правильное и своевременное принятие множества управленческих решений. А для этого нужна информация. Поскольку у нас все планы и факты в конце концов замыкаются на финансы и стыкуются через финансы, то и финансовая информация является конечным результатом обработки всей другой информации – производственной, складской, маркетинговой и т.п. Следовательно, именно финансовый директор должен отвечать за обеспечение всех заинтересованных лиц нужной им информацией, поскольку вся она и так стекается к нему.

Непонимание этого факта приводит к системным проблемам предприятия. Ведь у нас традиционно ответственным за информацию считается директор по информационным технологиям (IT). А он сам информацией не владеет и не всегда знает, кому какая нужна. Он потому и называется «директор по информационным технологиям», что должен отвечать за технологии[2]обработки и транспортировки информации. Скажите ему, откуда информацию брать, как обрабатывать и кому, в каком виде подать, и он с радостью это сделает. А не скажете – пеняйте на себя, сам он ее искать не будет. А если и найдет – вам же хуже будет: замаетесь потом готовить информацию для отчетов, которые никто не читает.

Само собой разумеется, что на различных этапах развития предприятия функция обеспечения информацией проявляется по-разному. Вначале управленческие решения относительно просты, а главный источник информации для внутренних потребителей – это тетрадка для записи доходов и расходов. Для внешних – те запутанные бумажки, которые бухгалтер носит в налоговую и прочие государственные органы.

Но потом потребители входят во вкус. Сложность и важность их решений растет. Поэтому они требуют информации все больше и больше. И появляется налоговый учет, бухгалтерский учет, финансовый учет, управленческий… А потом целые службы отчетности (reporting) – отчетность для правления, для акционеров, для инвесторов, для общественных организаций и т.д.

Но вся эта разросшаяся куча данных, все равно остается информацией, необходимой для принятия решения. Просто растет количество потребителей, которым нужно принимать решения, и для каждого из них нужна своя информация.

Обеспечение экономической безопасности предприятия

С этим проще всего. У предприятия всегда есть риск прекратить свое существование в расцвете сил, так же как и человек всегда может умереть, не дожив до пенсии.

Сначала риск экономической смерти, в основном, определяется способностью компании вовремя оплачивать свои долги (см. первую функцию). Но по мере ее роста и развития постепенно начинают добавляться и другие риски: рыночные, политические, ухода ключевого персонала и т.д. и т.п. Чем крупнее организация, тем больше чужих интересов она затрагивает и тем большему количеству рисков подвергается.

С этой точки зрения, возможность пострадать от возникновения каких-то неблагоприятных событий у крупной корпорации намного больше, чем у мелкого предпринимателя. Правда и ресурсов для выживания у нее тоже намного больше. Но страдать все равно не хочется. Поэтому и пытаются рисками управлять, и от них страховаться. Почему этим снова занимается финансовый директор? Да все потому же, что риски снова, так или иначе, упираются в деньги и измеряются деньгами.

Но нужно специально отметить: он не делает это сам, он ставит задачи другим! Если одним из рисков является потеря имиджа, то финансовый директор должен не сам заниматься укреплением имиджа предприятия, а поставить эту задачу тому, кто в организации занимается PR. Если есть риск потери ключевого сотрудника, то формированием команды резерва должен опять-таки заниматься отдел персонала. А обязанность финансового директора – проконтролировать, чтобы они не забыли эту задачу себе поставить, а потом проверить – как они ее выполнили.

Какие ресурсы нужны финансовому директору?

Есть исторически сложившаяся совокупность ресурсов, обычно находящихся в подчинении или под контролем финансового директора. Давайте посмотрим на них и проверим, какие функции они выполняют или могут выполнять. Какие подразделения обычно находятся в подчинении у финансового директора, если он полноценный финансовый директор (речь идет о среднем предприятии, а не о транснациональной корпорации, где подготовкой отчета для акционеров уже может заниматься специальный отдел)?

| Подразделение | Исполняемые функции |

| Финансовый отдел | 1 и 5 |

| Планово-экономический отдел | 2, 3, 5 |

| Отдел труда и зарплаты | 2 и 3 |

| Главная бухгалтерия[3] | 4, 5 |

| IT-отдел[4] | 4 |

Что мы видим – все функции присутствуют и все прикрыты. Лишних нет.

Наша модель функций как путеводная звезда в повседневной деятельности финансового директора

Попробуем с помощью нашей модели объяснить те разнородные требования к финансовому директору, которые мы приводили в начале нашей статьи[5]:

| Обязанности по цитате | Исполняемые функции |

| … | Обеспечение потребности бизнеса в деньгах |

| занимается стратегическим планированием | Планирование и координация деятельности предприятия |

| участвует в налоговом планировании, | Планирование и координация деятельности предприятия |

| оптимизирует налогообложение | Обеспечение эффективности организации |

| контролирует затраты и составление отчетности | Обеспечение эффективности организации |

| налаживает внутренний контроль в компании | Обеспечение эффективности организации |

| управляет информационными системами | Обеспечение всех заинтересованных лиц информацией, необходимой для принятия решений |

| контролирует составление отчетности | Обеспечение всех заинтересованных лиц информацией, необходимой для принятия решений |

| выполняет публичную функцию, то есть выступает от имени компании, дает интервью и комментарии для СМИ | Обеспечение всех заинтересованных лиц информацией, необходимой для принятия решений |

| занимается вопросами персонала, определяет не только ключевых сотрудников, но и составляет план по их замещению | Обеспечение экономической безопасности предприятия |

Что мы видим: все описанные в цитате обязанности финансового директора, так или иначе укладываются в рамки описанных нами функций. Более того, несмотря на многословность, список обязанностей в цитате отображает функции не полностью, а об одной функции обеспечения деньгами вообще забыли.

С другой стороны, наша модель позволяет финансовому директору совершенно четко видеть границы своих полномочий и не погружаться в другие направления глубже, чем это диктует необходимость.

Возьмем, например, такой деликатный вопрос как «подбор и управление персоналом». Это как раз та тема, где очень легко увлечься и начать заниматься чужим делом. Теперь совершенно очевидно, что финансовый директор вовсе не должен подменять собой директора по персоналу. Из всего многообразия функций директора по персоналу финансового должны интересовать только те, что касаются функций, выполняемых им самим. И даже в этом случае он выступает в роли не исполнителя, а заказчика и контролера.

Например, если анализ финансового директора показал, что в компании возникла потенциальная зависимость от действий ключевых сотрудников, то он может и должен поставить перед директором по персоналу задачу провести комплекс мероприятий по:

- Выявлению ключевых сотрудников и определению степени их влияния на деятельность компании

- Разработке системы стимулирования лояльности ключевых сотрудников к компании

- Созданию плана замещения ключевых сотрудников в случае их ухода

- Созданию кадрового резерва для ключевых сотрудников и т.п.

То есть в обязанности финансового директора в данном случае входит идентифицировать риск предприятия, поставить задачу перед ответственным исполнителем и проконтролировать результативность мероприятий по устранению риска. Но вовсе не входит самостоятельная деятельность в этом направлении вместо этого исполнителя.

Ну что ж, будем считать, что нам теперь понятно, чем должен заниматься финансовый директор. Осталось разобраться, как нам отличить хорошего от плохого.

Мнение эксперта по подбору персонала

Игорь Семяновский, консультант Recruiting Services:

«Проблема определение функций при подборе финансового директора действительно существует. Значительное количество заказчиков, вплоть до владельцев холдингов и концернов не в полной мере себе представляют, чем должен заниматься финансовый директор. Исходя из этого, поиск данного специалиста с соответствующими знаниями и умениями часто превращается в выбор кандидата по званиям, регалиям и предыдущему месту работы. Если у владельцев и у кандидата будет четкое представление о тех функциях, которые финансовый директор должен выполнять, они смогут намного лучше понять друг друга и работать вместе».

Используемая литература

- Роль финансового директора: сегодня и завтра. Обсуждение результатов Cаммита финансовых директоров – 2005, организованного Adam Smith conferences. Наталья Ростова, эксперт «Консультанта»

- Михаил Сорокин. Мастерство финансовых решений. – К.: Журнал ‘Финансовый директор’, № 9, 2005

- Олег Черемных — Начальник штаба. Журнал БОСС, №6 2001

- Петров М. В. Информационные технологии как инструмент управления финансового директора

- Брег С. Настольная книга финансового директора /Стивен М. Брег.— М.: Альпина Бизнес Букс, 2005.— 532 с.

[1] Кому обычно подчиняется отдел труда и зарплаты? Да все тому же финансовому директору.

[2] Непонимание этого факта – главная и наиболее массовая проблема всех IT-специалистов, не только внутри предприятия. Например, еще далеко не все интернет-провайдеры осознали, что они предоставляют только доступ к информации, а не саму информацию. А саму информацию предоставляют владельцы «контента», т.е. те, кто наполняют информацией свои сайты.

[3] Да, конечно, мы помним, что главный бухгалтер подчиняется по закону непосредственно генеральному и финансовый директор с ним может только сотрудничать. Теперь это так называется.

[4] В прямое или косвенное подчинение финансового директора IT-отдел не дают почти никогда, хотя процесс внедрения информационной системы без финансистов не делают. Так что возможность взять на себя инициативу постановки задач и построения идеологии информационной системы у финансового директора почти всегда имеется.

[5] Одна и та же обязанность может затрагивать сразу несколько функций. Например, налоговое планирование является частью прогноза финансовых расходов (1), элементом системы планирования (2) и входит в перечень действий для сокращения затрат (3). В приведенной таблице для таких обязанностей указана только одна из подходящих функций, чтобы не запутаться.

Оставить комментарий