Спрос на продукцию падает, конкуренция растет. Опрос компании НФК, в котором участвовало 150 организаций и результаты которого кратко размещены на портале Executive, выявил, какие факторы мешают российскому бизнесу «прийти в себя» после начала кризиса. Каково вашей компании работать в новых экономических условиях?

Вы проводили анализ, почему ваша компания до сих пор не вышла на прежние, докризисные обороты? Почему вы до сих пор работаете в убыток и находитесь на грани выживания? Пора об этом задуматься. Посмотрите на эти цифры и сравните с вашими показателями.

В июне 2015 года факторинговая компания НФК рассчитала «Индекс деловой активности» для выявления основных тенденций рыночной среды и того, как реагирует бизнес на эти тенденции. Индекс деловой активности – показатель, характеризующий состояние рыночной среды, которое влияет на планирование коммерческой, производственной и финансовой деятельности компаний. Значение индекса составило 42,8 %, участники опроса отметили, что работать в новых экономических условиях становится сложнее: сокращается спрос на продукцию со стороны конечных потребителей и растет конкуренция.

В опросе приняли участие 150 компаний. Респонденты от компаний – генеральные, коммерческие, финансовые директора или иные сотрудники, уполномоченные дать объективные ответы на вопросы (главный бухгалтер, руководитель отдела продаж и т.д.). Расчет индекса базируется на оценке участниками опроса пяти важнейших групп факторов, влияющих на эффективность компании, таких как: отношения с поставщиками, финансы, маркетинг и продажи, рисковая нагрузка на бизнес, а также состояние внешней среды. Рассмотрим подробнее каждый из них.

Финансы

Среди параметров фактора «Финансы» хуже всего дела обстоят с достаточностью оборотных средств – 55,18% респондентов отметили ухудшение ситуации с доступностью внешнего финансирования.

С увеличением прямых и операционных расходов столкнулись треть опрошенных компаний (31,04%). Связано это, вероятнее всего, с резким скачком курсов валют, следствием которого стало повышение цен на сырье и производство. Объем инвестиций снизился у 25% опрошенных компаний – это говорит о том, что в период экономической стагнации бизнес старается не начинать проекты, требующие значительных финансовых вложений и не предполагающие быстрое получение прибыли.

Продажи

При оценке данного фактора самым слабым показателем стал срок отсрочки, который респонденты предоставляют своим покупателям – 38% компаний сократили срок коммерческого кредита для своих клиентов. В основном это связано с ухудшением платежной дисциплины покупателей. К сожалению, самый популярный среди российского бизнеса инструмент сокращения риска неплатежа – это сокращение срока отсрочки и/или перевод покупателей на предоплату. Еще одной причиной является ухудшение условий, предлагаемых поставщиками – 55% респондентов, которые отметили сокращение отсрочки в адрес своих покупателей, также сообщили, что их поставщики сократили для них срок отсрочки. Поэтому, во избежание кассовых разрывов, компании вынуждены принимать зеркальные меры в отношении своих покупателей. О стремлении предприятий избежать ухудшения финансовой устойчивости говорит еще и тот факт, что 33% респондентов сократили долю отгрузок на условиях отсрочки платежа в адрес своих клиентов. Несмотря на сокращение срока отсрочки и уменьшение доли продаж с отсрочкой, 35% компаний, принявший участие в расчете индекса, начали продавать свой товар новым клиентам, в том числе в новые регионы. Возможно, это связано с тем, что компании вынуждены искать новые рыночные ниши, замещая в общем объеме продаж «выбывших» по тем или иным причинам клиентов. Также это может быть связано с тем, что в связи с ухудшением платежной дисциплины и увеличением количества банкротств компании начинают искать более платежеспособных и надежных покупателей.

Закупки

Несмотря на ужесточение условий собственных продаж, участники исследования не отмечают существенного ухудшения условий закупок. Большая часть респондентов считает, что условия, предлагаемые поставщиками, не изменилась или улучшилось. Возможно, такое несоответствие связано с тем, что поставщики компаний, принявших участие в расчете индекса – крупные компании, обладающие солидным запасом ликвидности и работающим механизмом защиты от возможных потерь. Сами же респонденты не обладают такими ресурсами, поэтому вынуждены сокращать срок отсрочки и объемы отгрузок в кредит своим клиентам.

Риск-менеджмент

Фактор, связанный с дебиторской задолженностью, сильно выделяется на фоне остальных – респонденты не считают, что риски неплатежа существенно влияют на ведение бизнеса и, соответственно, не принимают каких-либо мер по ужесточению системы риск-менеджмента. Увеличение доли проблемной дебиторской задолженности на балансе предприятия отметили всего 15,52% опрошенных. Сокращение этой доли отметили всего 8% респондентов, из которых 80% сократили срок отсрочки клиентами или полностью отказали им в коммерческом кредите. Поэтому сокращение доли проблемного актива выглядит вполне логичным следствием этих мер по нивелированию возможных рисков неполучения выручки. 75% респондентов ответили, что доля проблемной задолженности осталась на прежнем уровне, более того, у ряда компаний в проблемная дебиторская задолженность в принципе отсутствует на балансе.

Количество поставок, оплаченных с просрочкой, у компаний, ответы которых были включены расчет индекса, в большей степени осталось на прежнем уровне. 36,21% респондентов признались в том, что количество таких поставок хоть и незначительно, но растет. Почти у 71% участников исследования не изменились затраты (в т.ч. временные) на возврат дебиторской задолженности. В первую очередь это связано с отсутствием роста доли проблемной дебиторской задолженности у этих предприятий (всего 7% респондентов). Во-вторых, у многих компаний не было случаев невозврата денежных средств, поэтому в компаниях часто отсутствуют подразделения, отвечающие за обеспечение своевременного поступления оплат от покупателей, а также отсутствуют регламентированные процедуры по работе с дебиторской задолженностью.

Внешняя среда

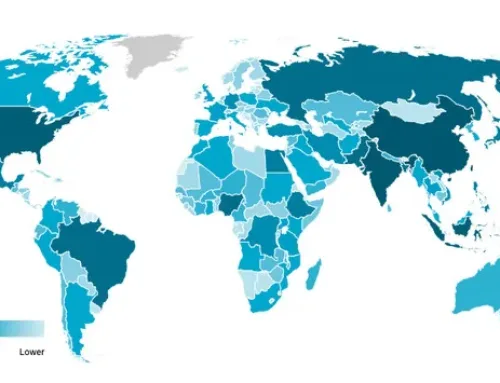

43,11% респондентов отметили, что на их рынках существенно вырос уровень конкуренции. Это является вполне логичным следствием того, что 39,65% участников опроса констатировали сокращение спроса на их продукцию со стороны конечных потребителей. Поэтому борьба за своего клиента становится более жесткой, компаниям приходится искать новые маркетинговые ходы, новые рынки и рыночные ниши. Среди тех компаний, которые отметили на своем рынке рост спроса, половина относится к отрасли строительных и отделочных материалов. Возможно, этот фактор обусловлен сезонностью – период проведения исследования совпал с пиком сезона закупок в отрасли, связанным с подготовкой к лету.

Влияние государства, по словам участников исследования, в основном осталось на прежнем уровне (69%), либо снизилось (24%). При этом данный фактор, по мнению респондентов, меньше всего влияет на эффективность их бизнеса.

Выводы

В качестве самого значимого фактора, влияющего на бизнес, компании, принявшие участие в расчете индекса, отметили условия закупок сырья и товаров у поставщиков, в частности, срок отсрочки и доля отгрузок на условиях отсрочки. Наименее значимым для бизнеса является фактор, связанный с динамикой роста проблемной дебиторской задолженности и ее взысканием. По каждому анализируемому фактору наблюдается ухудшение ситуации (индекс каждого – ниже 50%). Наиболее удручающая ситуация у фактора «Финансы».

Индекс деловой активности существенно отличается в зависимости от отрасли. Наиболее благоприятная ситуация складывается в отрасли «Химия и нефтехимия» (ИДА 53,7%). Значение индекса выше 50% говорит о возможном росте данного сектора экономики в ближайшее время. Во многом это обусловлено тем, что данный сектор в России представлен экспортоориентированными компаниями, и, соответственно, ослабление российской валюты играет им на руку. Самая удручающая картина наблюдается в отрасли «Продукты питания» (ИДА 38,72%). Причиной тому, вероятнее всего, торговое эмбарго – сам факт его наличия, а также неопределенность по срокам действия, что ограничивает компании в части их инвестиций в развитие импортозамещающих технологийКак повысить конкурентоспособность за счет уязвимостей.

Оставить комментарий