Е. Бреслав: Мне как потребителю уже давно мерещится, что нормальных товаров среднего класса стало меньше. Но я тешила себя иллюзией, что это или мои фантазии, или специфика небольшого, в общем-то, латвийского рынка. Оказывается, нет. Тенденция, однако. Мировая. И что потребителю-то делать?!

Тронд Риибер Кнудсен (Trond Riiber Knudsen) – директор McKinsey, Осло, Йорген Ругхольм (Jørgen Rugholm) – партнер McKinsey, Копенгаген, Андреас Рэндел (Andreas Randel) – младший партнер McKinsey, Стокгольм. Статья была опубликована в The McKinsey Quarterly, 2005, № 4.

Изменение потребительских предпочтений влечет за собой цепь стратегических изменений на рынке.

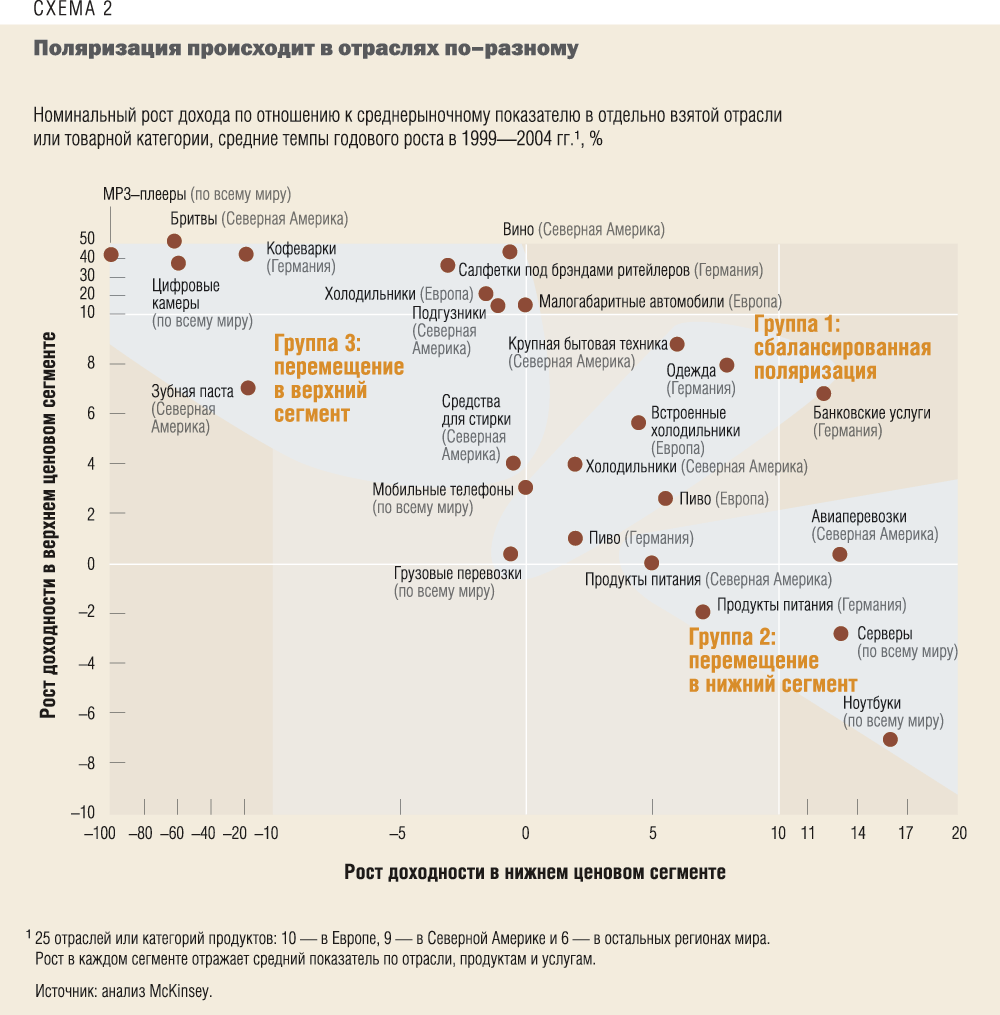

Руководители компаний признают, что во многих отраслях товары «среднего класса» теснятся, с одной стороны, продуктами класса люкс, а с другой— эконом–класса. Проанализировав данные по 25 отраслям и товарным категориям Европы, Северной Америки и всей мировой экономики [1], мы определили масштаб этой так называемой поляризации рынка. Мы установили, что рост доходов от товаров и услуг «среднего класса» в 1999—2004 гг. отставал от средне-рыночных показателей почти на 6% в год (см. схему 1).

У компаний первой группы (см. схему 2, группа 1), работающих в разных отраслях и категориях — от банковских услуг до производства бытовой техники, мобильных телефонов и одежды, доходы растут на обоих полюсах рынка. В условиях поляризации они оказываются перед непростым выбором: либо сосредоточиться на одном из крайних ценовых сегментов и не замахиваться на остальные, либо попытаться удовлетворить запросы потребителей двух типов— предпочитающих товары класса люкс или покупающих товары «по разумной цене». К примеру, Nokia, традиционно занимавшая прочные позиции в среднем секторе рынка, пошла вторым путем. Компания производит телефоны с цифровыми камерами и MP3–плеерами для сегмента премиум и дешевые модели с базовыми функциями для быстро растущих развивающихся рынков.

Доходы компаний второй группы (авиаперевозки, продукты питания, персональные компьютеры и серверы) растут за счет того, что их потребители все чаще останавливают свой выбор на товарах и услугах «по разумной цене» (см. схему 2, группа 2). Для этих компаний принципиально важно снижать издержки, поскольку их конкуренты, работающие в нижнем ценовом сегменте, постоянно ищут новые возможности для расширения бизнеса: например, несколько лет назад компания Dell вышла на рынок серверов, а Wal–Mart — продуктов питания[2]. Тому, кто не сможет сокращать издержки, придется уйти.

Третья группа (см. схему 2, группа 3) делает ставку на верхний ценовой сегмент рынка, к которому относятся самые разные товары — от цифровых камер и MP3–плееров до кофеварок, бритв и подгузников. Компании, преуспевшие в сегменте премиум, оправдывают повышение цены на свою продукцию применением прогрессивных технологий и стремлением поддерживать эмоциональную связь с потребителем и корпоративными клиентами, ориентированными на технологичные решения. Вспомним, как Apple, выпустив iPod, изменила индустрию MP3, а компания Gillette, разрабатывая модели бритв Atra, Sensor и Mach3, продолжает завоевывать все новые и новые позиции на рынке[3].

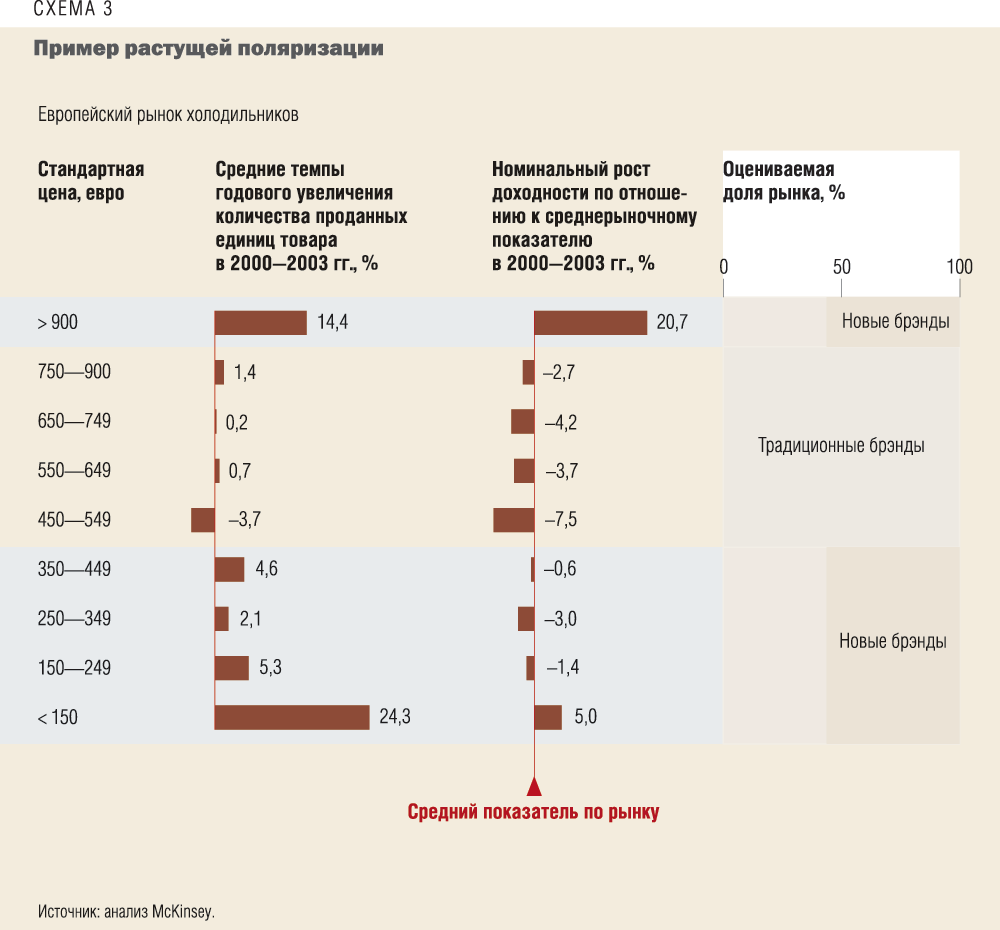

Исследование показало, что поляризация рынка в отдельно взятой отрасли может проходить по–разному. Посмотрим, к примеру, что происходит с категорией холодильников в Европе. Хотя доля традиционных производителей, поставщиков и дистрибьюторов в категории товаров среднего сегмента остается стабильной, сам сегмент переживает относительный спад. Дело в том, что существенно возрос объем импортной продукции (особенно новых брэндов — как дешевых, так и класса люкс), которую обычно реализуют через новые каналы вроде гипермаркетов и магазинов–складов. Рынок в целом, если брать за единицу измерения количество реализованной продукции, начинает поляризоваться по мере роста доходности в верхнем ценовом сегменте (см. схему 3).

Мы обнаружили, что рынки в разных регионах мира поляризуются с разной скоростью. Например, спрос на холодильники класса люкс в Северной Америке достиг пика на десятилетие раньше, чем в Европе. Вероятно, это было обусловлено более быстрым увеличением числа состоятельных покупателей в США и тем, что брэнды эксклюзивной техники, например Sub–Zero и Viking, были лучше представлены именно в этом регионе. Сегодня продажи моделей класса люкс в Европе превзошли продажи на североамериканском рынке. Пока компании и покупатели адаптируются к условиям расширяющегося Евросоюза, поляризация рынка может принимать самые разнообразные формы.

Кроме того, мы изучили поляризацию рынка в европейском автомобилестроении. Ранее в сегменте малогабаритных городских автомобилей, как и везде, преобладали брэнды среднего ценового диапазона. Однако Audi, BMW и Mercedes полностью изменили динамику сегмента, предложив компактные модели класса люкс.

Поляризация — это мощная рыночная тенденция, которая будет оказывать ощутимое влияние на каналы сбыта в целых отраслях и регионах. Однако едва ли стоит воспринимать ее как своего рода «закон природы». Напротив, развитие этой тенденции будет во многом зависеть от поставщиков товаров и услуг и их партнеров по сбыту. Это значит, что компании, которые хотят расширить свой ассортимент, чтобы воспользоваться новыми возможностями, должны прежде всего хорошо понять, как изменяются потребности их покупателей.

Ссылки

[1] Для исследования использовалась находящаяся в публичном доступе финансовая информация компаний за 1999—2004 гг. Были отобраны данные 25 отраслей и категорий продуктов: 10 — в Европе, 9— в Северной Америке и 6 — в остальных регионах мира.

[2] См.: Роберт Фрэнк, Джеффри Джордж, Лаксман Нараcимхан. Качественно и дешево — будущее конкуренции // Вестник McKinsey, 2005, № 1 (10).

[3] Новая бритва Fusion поступила в продажу в начале 2006 г.

Оставить комментарий