Эта заметка вызвала чрезвычайно интересную дискуссию среди читателей портала. Если коротко, то спор шел о том, какую сумму должен будет обменять на латы Банк Латвии — М1 (наличные деньги и остатки на текущих счетах) или М3 (то же плюс депозиты)? Мнение автора — только М1, потому что при массовом обмене депозитов начнут разорятся коммерческие банки.

Е. Бреслав. Статья опубликована на портале rus.delfi.lv 10 июня 2009 г.

На прошлой неделе поднялась очередная волна народного гнева, сиречь ожиданий девальвации лата. Народ, если верить газетам и новостным сайтам, опять ринулся в меняльные конторы — неужели ж еще что-то осталось? Никак с прошлой паники успели накопить? Поразительно! Остается только удивляться.

Правительство и Банк Латвии выступили с очередными же опровержениями, причем даже через печатный текст чувствуются усталость и раздражение соответствующих должностных лиц.

А поскольку я давненько не заглядывала на сайт Банка Латвии и не смотрела отчетность, то мне стало ужасно любопытно. Если вы любите баланс так же, как люблю его я, вы меня поймете.

Для тех же, кто к балансу равнодушен, дадим пояснения: этот замечательный документ показывает, каково имущество подотчетного лица и — главное — чем это имущество финансировано. А из такой информации можно сделать много-много нужных выводов: и кому и сколько подотчетное лицо должно, и что останется (если останется) после выплаты долгов, и каковы шансы имущество при необходимости продать (кредиторы достали), и прочее, прочее, прочее.

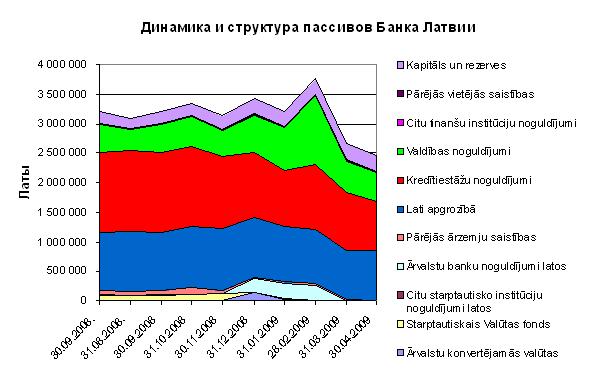

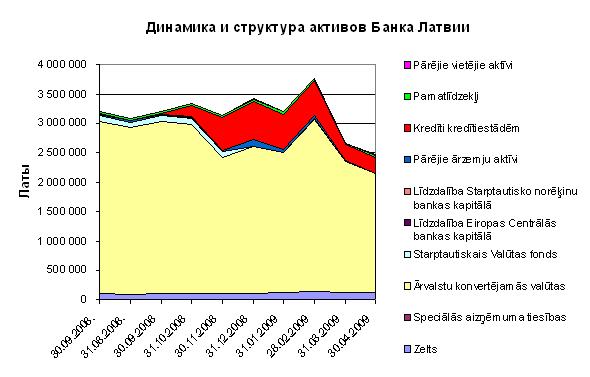

Начнем с того, что активы (имущество, Рис. 1, они же пассивы, финансирование Рис. 2) за последние два месяца резко сократились. Поэтому разберем не только структуру, но сразу и изменения и прикинем, каковы могли быть причины.

Иностранных источников финансирования у него и было совсем мало, а сейчас не стало практически совсем — еле видно возле оси Х (Рис. 1). Не будем даже морочить себе голову, проедем. Можно разве что отметить, что поздней осенью БЛ брал займы у иностранных банков, но в марте вернул.

Вложения — преимущественно это резервы коммерческих банков —сокращаются с октября прошлого года, и за причинами далеко ходить не надо — это проблемы самих банков. Отток вложений клиентов, как депозитных, так и текущих (это уже уровень проблем компаний и частных лиц), потери на безнадежных кредитах — понятно.

Вложения государства весьма существенно возросли к концу февраля, а потом еще стремительнее стали сокращаться. Тут причины не так просты. Можно предположить, что тут сказался сбор налогов: февраль был рекордным месяцем — именно тогда предприятия, сократившие персонал, выплатили максимальную сумму подоходного и социального налога по выходным пособиям. И все — потом этого источника не стало. Но могут быть и другие причины. Тем не менее и эта динамика понятна — государство сейчас не жирует. Опасения, что «деньги кончатся», отнюдь не страшные сказки, они реальны.

Остаются капитал и резервы. Они примерно стабильны, за одним исключением — в апреле этого года Банк Латвии то ли списал резервы, то ли понес убытки. Это факт сам по себе интересный, но сумма мала, и в свете наших рассуждений не принципиальна.

Осталось самое интересно — денежная масса в латах. Именно она — масса национальной валюты — отличает центральный банк от коммерческого: если коммерческие банки все источники ресурсов должны вначале привлечь, то центробанк может их сам себе создать. И тут очень и очень важно, создает он их бесконтрольно или руководствуясь определенными правилами. Банк Латвии следует правилам очень жестко, удерживая латовую массу в пределах, диктуемых объемами ВВП. Они падают — сокращается и сумма латов. Примечательно, что к концу апреля эта сумма чуточку, но увеличилась. И что, теперь мы ее порежем? А смысл?

Теперь посмотрим, в каком виде Банк Латвии хранит свои обязательства.

У него есть:

Из не совсем прочного:

-

- Кредиты, выданные коммерческим банкам. Их динамика чрезвычайно показательна: их совсем не было в сентябре 2008 года, потом они появились, достигли пика в 640 млн. латов к февралю 2009 года и стали сокращаться. Тут есть связь с изменениями вложений коммерческих банков, так что все складывается — одним банкам помогали за счет других. Но, судя по уменьшению общей суммы, возврат выданных кредитов идет. Соответствует ли он первоначальному графику — бог весть, но возврат налицо.

- Основные фонды и прочие активы, которые затруднительно превратить в деньги. Относительно небольшая сумма и, что характерно, совершенно не растущая. Она потихонечку уменьшается — полагаю, за счет начисления амортизации. Т.е. Банк Латвии ввел мораторий на покупку основных фондов.

А вот все остальное очень и очень ликвидное:

-

- Немножко золота;

- Чуть-чуть SDR и прочих иностранных активов, и

- Очень много конвертируемой валюты. В пересчете на латы — больше 2 млрд.

Теперь вообразим себе второй шаг этой сюрреалистической картины: 1 мая все латы предъявлены к обмену. Тогда без покрытия останутся меньше 60 млн. латов, т.е. 7% общей латовой массы. Но у Банка Латвии еще остались кредиты, выданные коммерческим банкам, в сумме 275 млн. И, полагаю, он найдет способ удовлетворить держателей латов, несколько растянув срок обмена.

Так что никакой нужды у Банка Латвии отказываться от своих обязательств НЕТ. Он в состоянии их выполнить даже сейчас, после всех нежелательных событий.

Безусловно, Банк Латвии девальвировать лат может. Просто по логике «могу копать — могу не копать». Но с каждой следующей волной паники и обменов латов на валюту их девальвация становится все бессмысленнее — экономика от нее выигрывает все меньше и меньше. Зато от нее выигрывают держатели валюты, которых становится все больше и больше.

Отсюда вывод: истерические требования девальвировать лат исходят прежде всего от тех, кто уже успел обменять их на валюту и теперь досадует, что не получает вожделенного выигрыша.

Похоже?

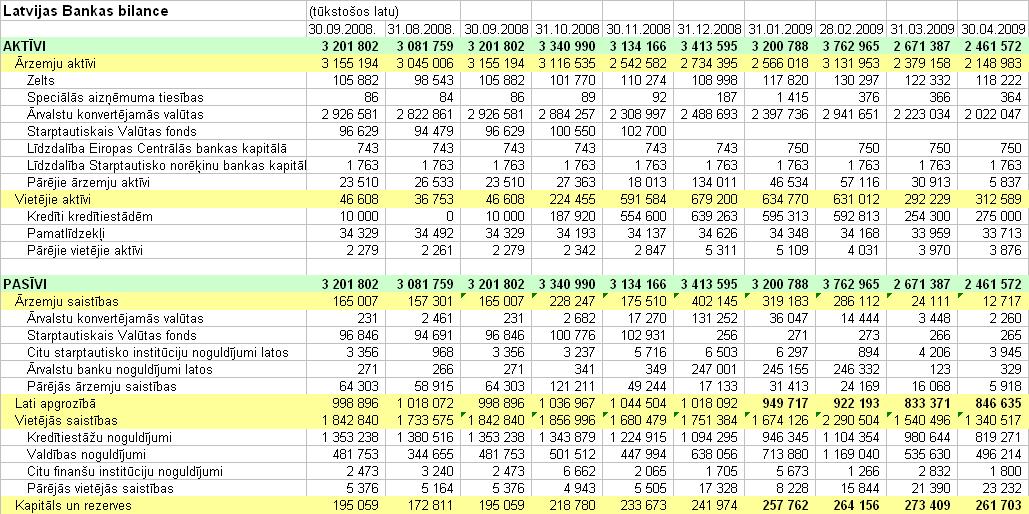

Для справки — баланс Банка Латвии:

Оставить комментарий