Знакомьтесь. Это Джим Коллинз, и его любят «бизнесмены». Ведь он написал в 2001 году книгу о бизнесе, которая разошлась многомиллионным тиражом по всему миру. В книге вводится целая куча каких-то придуманных автором понятий, какие-то «концепции ежей» и «руководители пятого уровня», но пост не об этом. Сегодня будем «прожаривать» те самые 11 великих компаний, которые легли в основу книги.

Кстати, очень интересны кейсы из практики — есть ли тут люди, которые благодаря постулатам из этой книги смогли сделать свой бизнес больше, лучше? Поделитесь опытом.

Если коротко, несколько десятков взрослых людей-аналитиков во главе с самим Джимом потратили два года чтобы перелопатить тонны информации, интервьюировать десятки людей, записать несколько тысяч страниц текста, дабы выбрать 11 компаний, которые были просто «хорошими», а стали ну просто «Великими». И вся книга о том, как они исследуют: почему, мол, те стали великими.

Если честно, я просмотрел кучу рецензий в инете, все пели оды автору и рассказывали со счастливыми лицами, как они познали грааль (и что надо всего-навсего понять, в чём ты — лучший в мире: D), но никто никогда не задался вопросом, а что же там с великими компаниями?

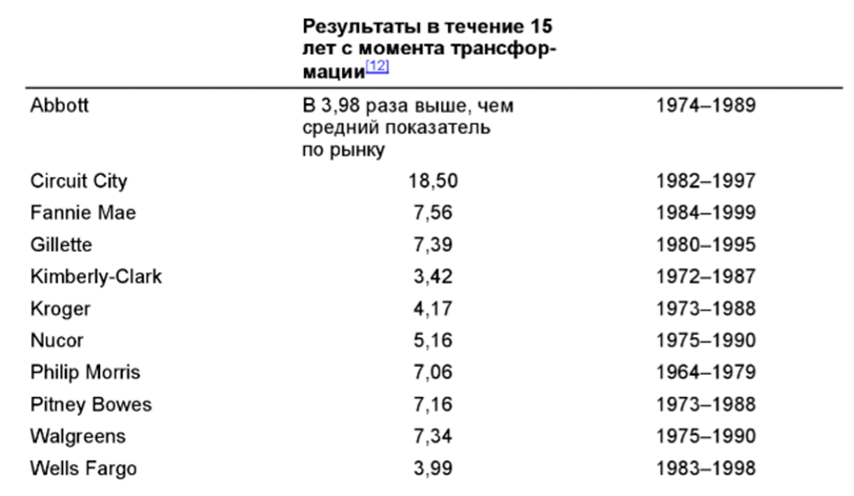

Потому что я первым делом взглянув на список компаний, если честно, удивился: там было несколько посредственных и пара прямо ужасных компаний. Вот этот список:

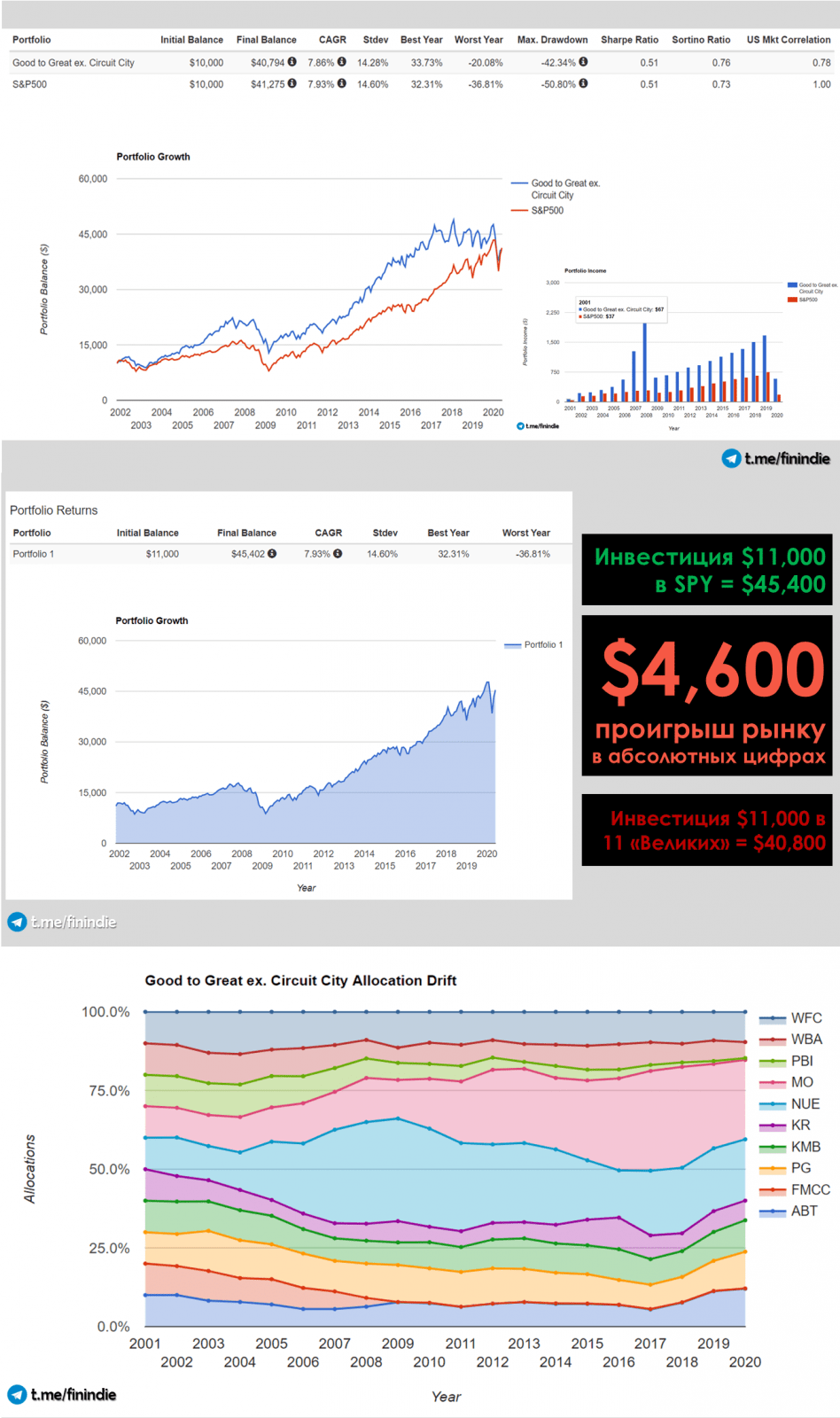

И я решил «прожарить» эти компании на исторических данных. Книга вышла в октябре 2001 года, и я задался вопросом, а что если бы человек под впечатлением этой книги купил бы акции этих 11 «великих» компаний в равных долях ну например 1 ноября 2001 года, и решил проверить результат своих инвестиций в «великие» компании 1 июня 2020 года? По $1000 в каждую компанию — в самый раз! Давайте смотреть: )

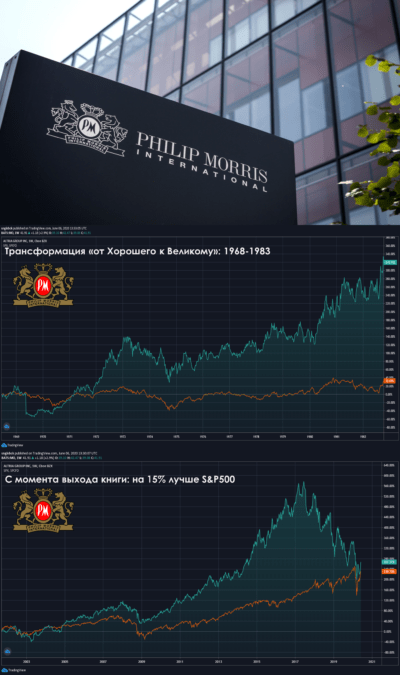

На всех графиках ниже голубым с заливкой — график «великой компании», оранжевая линия — индекс широкого рынка США — S&P500.

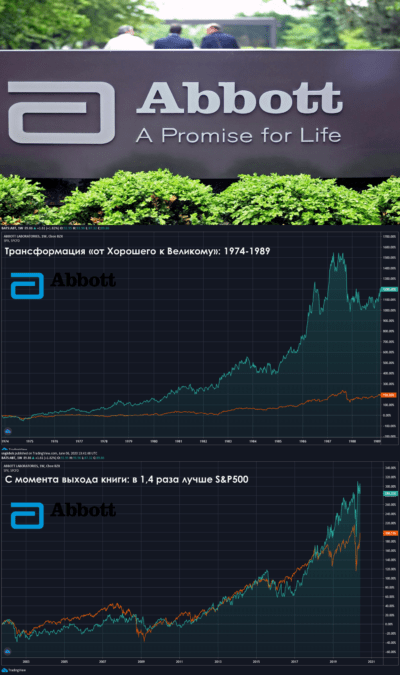

Abbott — производитель лабораторного оборудования, фармацевтики и продуктов питания. В России может быть известен молодым мамам и папам по бренду Pediasure «Малоежка».

Abbott — производитель лабораторного оборудования, фармацевтики и продуктов питания. В России может быть известен молодым мамам и папам по бренду Pediasure «Малоежка».

По книге, её трансформация произошла с 1974 по 1989 гг., а с момента выхода книги она не выглядела прямо «Великой» — отрыв от индекса широкого рынка S&P500 случился только под конец 19-летнего периода, в 2018 году.

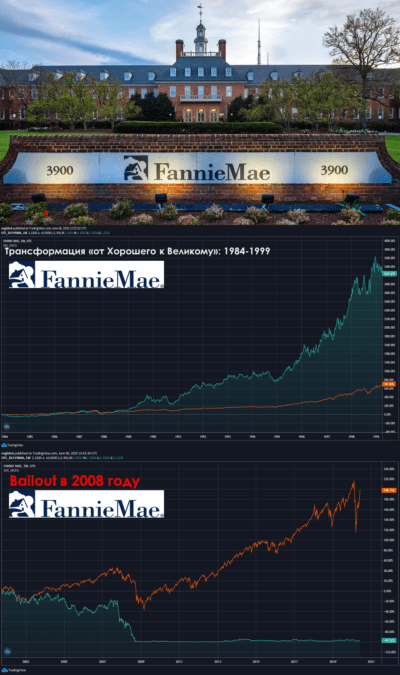

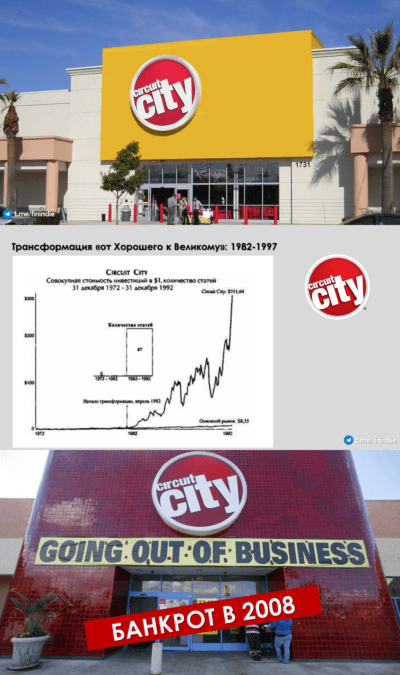

Без комментариев. В 1997 стала «великой», чтобы обанкротиться уже в 2008…

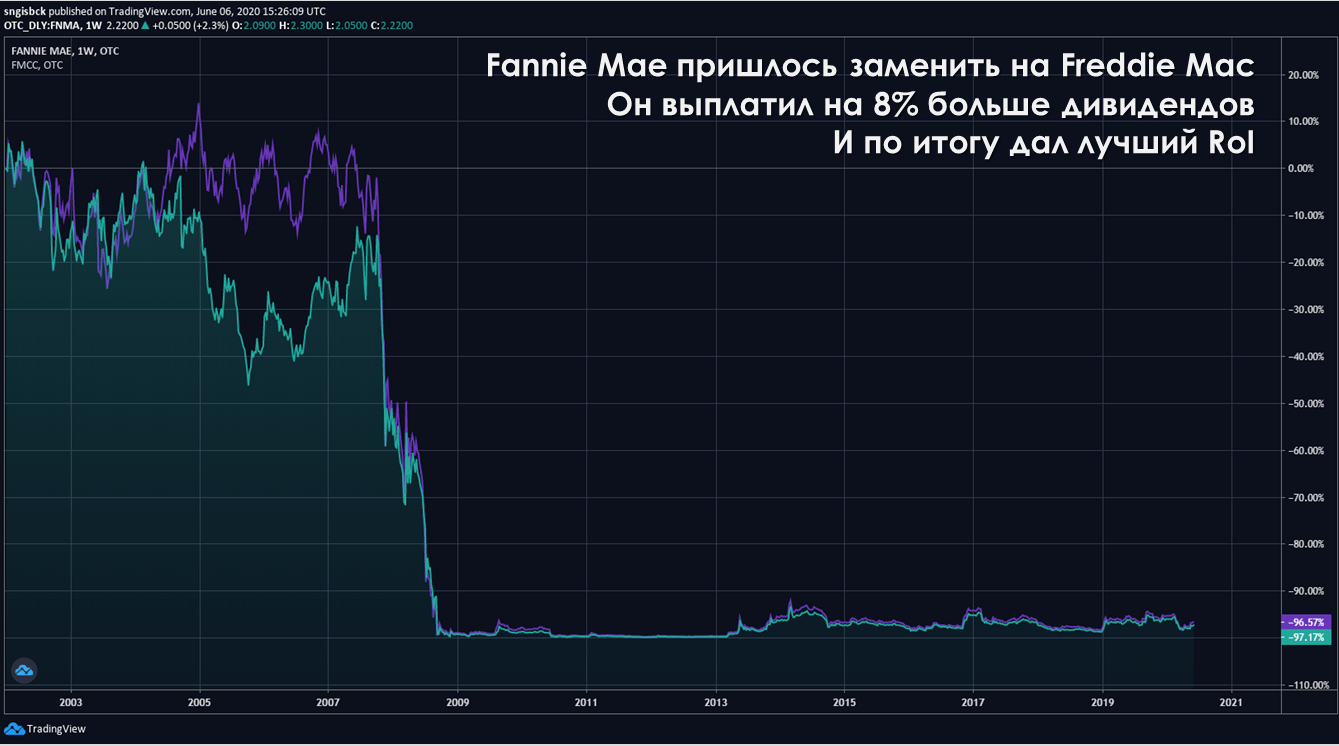

Fannie Mae — гораздо более знакомая нам всем печальная история. Кто новости экономики во время мирового финансового кризиса 2008 года смотрел, тот наверняка помнит два этих названия двух ипотечных агентств — Фэнни Мэй и Фрэдди Мак.

Fannie Mae — гораздо более знакомая нам всем печальная история. Кто новости экономики во время мирового финансового кризиса 2008 года смотрел, тот наверняка помнит два этих названия двух ипотечных агентств — Фэнни Мэй и Фрэдди Мак.

Так вот — обе они «лопнули» в 2008 году вместе с ипотечным пузырём, были спасены американским правительством, и хоть и не обанкротились, но инвесторы в них потеряли примерно 97–98%. Опять же, и 10 лет не прошло с момента присвоения статуса «Великой»…

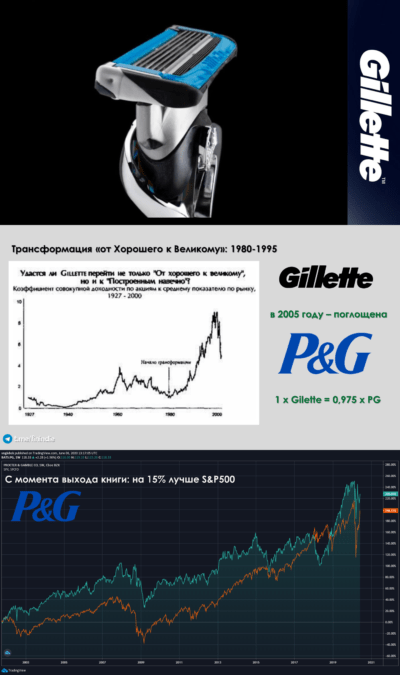

Gilette не нуждается в представлении. Компания старая, основана в 1901 году, с того времени производила бритвы, и в какой-то момент стала крупнейшим мировым брендом. Поглощена крупнейшей корпорацией Procter&Gamble в 2005 году. Размен при поглощении происходил по курсу «1 акция Gilette на 0,975 акции PG». Так что есть смысл отслеживать доходность PG, размен практически 1 к 1.

Gilette не нуждается в представлении. Компания старая, основана в 1901 году, с того времени производила бритвы, и в какой-то момент стала крупнейшим мировым брендом. Поглощена крупнейшей корпорацией Procter&Gamble в 2005 году. Размен при поглощении происходил по курсу «1 акция Gilette на 0,975 акции PG». Так что есть смысл отслеживать доходность PG, размен практически 1 к 1.

Procter&Gamble даже в моём мини-пенсионном фонде есть с 2018 года, я её знаю, она очень хорошо «ходит» вслед за всем рынком, но ничего выдающегося в ней конечно же нет.

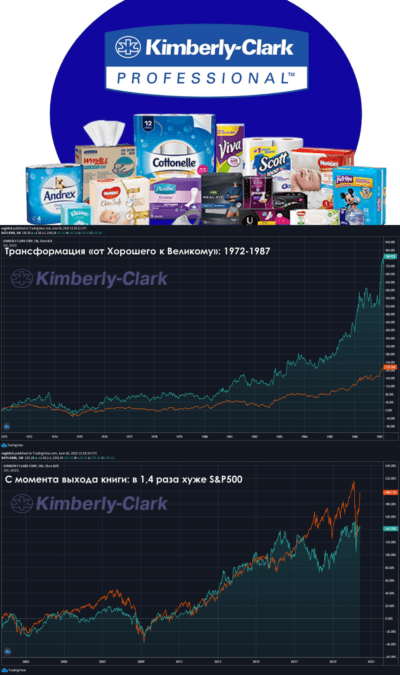

Kimberly-Clark — тоже крупнейшая компания, создана 150 лет назад, и дожила до наших дней. Всем она известна да хотя бы по бренду детских подгузников Хаггис.

Kimberly-Clark — тоже крупнейшая компания, создана 150 лет назад, и дожила до наших дней. Всем она известна да хотя бы по бренду детских подгузников Хаггис.

Трансформация, по мнению автора книги, произошла в 1972-1987, и… с момента выхода книги она дала результат хуже рынка…

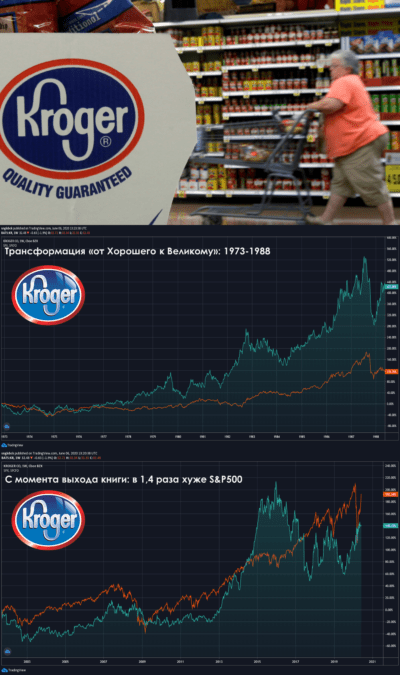

Kroger — крупнейшая и старейшая сеть супермаркетов, прямой конкурент волмарта, таргета и других в США.

Kroger — крупнейшая и старейшая сеть супермаркетов, прямой конкурент волмарта, таргета и других в США.

Опять же, результат с момента выхода книги говорит нам о том, что великой она быть перестала ещё где-то «до книги».

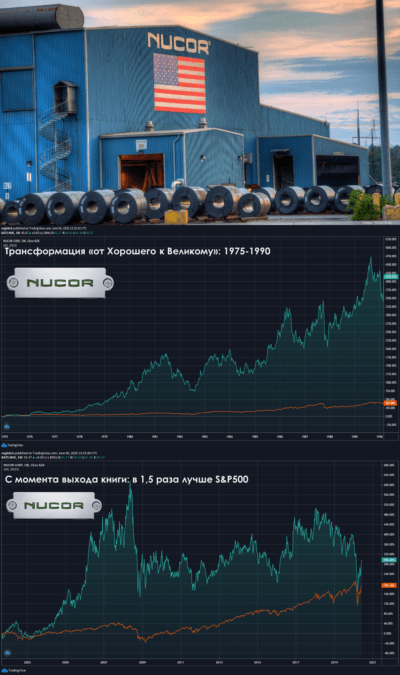

Nucor — это металлургическая компания, одна из крупнейших в США и мире, что-то вроде российской Северстали или НЛМК.

Nucor — это металлургическая компания, одна из крупнейших в США и мире, что-то вроде российской Северстали или НЛМК.

Надо отдать должное, компания показывала себя неплохо всё время с выхода книги, упав почти до уровня широкого рынка только лишь в 2020 году во время вирусной пандемии…

Результат с момента выхода книги — вровень с рынком, хотя были времена получше.

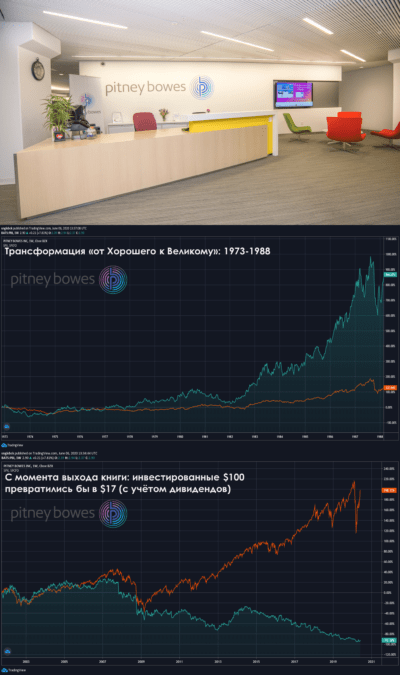

Питни Боуис — компания, наименее известная из списка, производитель различного оборудования, известна производством почтового оборудования, помимо прочего производит программное обеспечение, в основном конечно же в своём узком почтовом профиле.

Питни Боуис — компания, наименее известная из списка, производитель различного оборудования, известна производством почтового оборудования, помимо прочего производит программное обеспечение, в основном конечно же в своём узком почтовом профиле.

Несмотря на то, что по мнению автора она стала «Великой» в 1988 году, к 2020 году с момента выхода книги она дала отвратительный результат, и вряд ли сейчас рассматривается людьми как хорошая компания и привлекательная инвестиция: рынок +200%, PBI -92% [минус 92 процента, да].

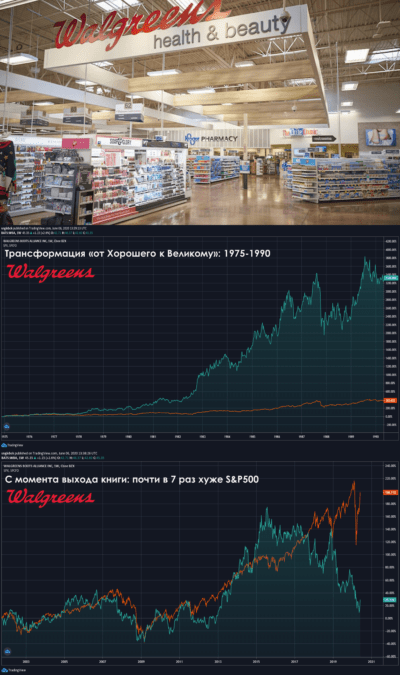

Walgreens — аптечная сеть, в наше время корпорация известна под названием Walgreens Boots Alliance, поглотила крупную британскую сеть аптек Boots в прошлом, а также оптовую фарм-сеть Alliance. Немного акций этой компании есть в моём мини-фонде.

Walgreens — аптечная сеть, в наше время корпорация известна под названием Walgreens Boots Alliance, поглотила крупную британскую сеть аптек Boots в прошлом, а также оптовую фарм-сеть Alliance. Немного акций этой компании есть в моём мини-фонде.

Результат вы видите сами, и он плохой. Что-то на уровне инфляции за этот период.

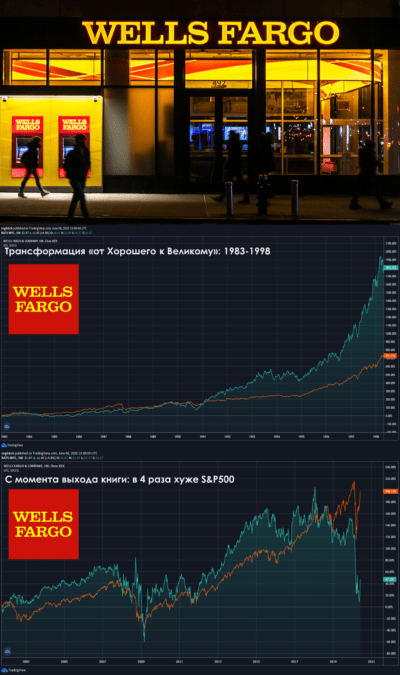

Wells Fargo — один из «большой четверки» американских банков. Тоже есть у меня в мини-фонде, хоть и занимает совсем малую долю в нём.

Wells Fargo — один из «большой четверки» американских банков. Тоже есть у меня в мини-фонде, хоть и занимает совсем малую долю в нём.

Был все это время с момента выхода книги около рынка по доходности, но первый удар — скандал с фейковыми аккаунтами в начале 2019, а потом и коронавирусная пандемия, очень сильно ударившая по банкам в том числе.

Совокупный результат

Итак, вы сами видели прекрасно, что две компании из списка оказались по сути банкротами в 2008, ещё одна медленно угасла. Остальные — тоже ни рыба, ни мясо, многократного обгона рынка нет и в помине. Я вбил данные по портфелю в PortfolioVisualizer, который позволяет прогнать на истории данные по доходности инвестиций, с небольшими несущественными корректировками:

- Gilette заменен на Procter&Gamble — хоть там и был размен не в пользу джилетт, но мелочь, добавил +2,5% к результату этой частички, ничего страшного, я не жадный: )

- Фэнни Мэй заменен на Фрэдди Мак (FMCC), просто потому что в этой базе почему-то нет Фэнни Мэй: ( Тем не менее, Фрэдди Мак был даже сильнее во время бурного раздувания пузыря в 2005-2007, дал больше дивидендов (см. картинку внизу), а значит, это опять же округление в большую сторону;

- Придётся моделировать без банкрота-Circuit City, просто потому что он больше не существует. Его в расчете мы примем как «$1000 превратилась в ноль».

И результат вот такой (верхний график — без учета банкрота):

Лучше всех с учётом выплаченных дивидендов — табачники. Шутка ли, даже сейчас, несмотря ни на что, миллиарды людей курят, а табачники платят 8% годовых дивидендами своим владельцам! В долларах! [какой там процент по вкладу в рублях сейчас? ;)

Металлурги Nucor с учетом дивидендов — второй результат.

Хуже всех, очевидно Фэнни Мэй, Питни Боуис, ну и банкрота тут просто нет.

Вывод

Уверен, что нас читает адекватная думающая публика, способная сформировать собственное мнение. И оно может отличаться от моего, нет проблем.

Но в одной мысли я убеждаюсь вновь и вновь:

Можно сколь угодно долго работать с историческими данными, с отчетностью компаний, с историческими финансовыми потоками, выявляя «великие» компании, но рынок всё равно пойдёт туда, куда он захочет.

Успех в прошлом не гарантирует успеха в будущем.

Это был вольный пересказ рецензии А. Маркова — «От хорошего к великому»… к посредственности (Джим Коллинз) и моего исследования исторической доходности ЧТО СТАЛО БЫ С вашими инвестициями В «великие» компании? Проверяем на исторических данных

Оставить комментарий