С удовольствием размещаем на своем сайте взятый с сайта E-xecutive отрывок из книги специалистов компании «Инталев». Язык книги публицистический, острый; проблемы подмечены точно. Авторы сайта не согласны, однако, что лекарство от описанных болезней — финансовое планирование. Это несогласие тем сильнее, что специализацией нашей компании является именно финансовое планирование. Лекарством являлось бы осознание руководством предприятий того простого и одновременно непростого факта, что бизнес является не собственностью владельцев, а собственностью его кредиторов. Отличие владельца только в том, что оставшиеся кредиторы позволяют ему этой собственностью управлять.

Алексей Федосеев, Борис Карабанов, Евгений Добровольский, Павел Боровков «Бизнес в шоколаде. Как делать долги, тратить деньги, ни за что не отвечать, отлично жить и иметь успешный бизнес», – СПб: «Питер», 2009

2009 год был очень сложным для отечественной экономики. Многие компании перестали развиваться и даже умерли, поскольку их владельцы и топ-менеджеры совершили грубые управленческие просчеты.

-

-

В чем заключаются ошибки, цена которых – крах амбициозных проектов и потеря бизнеса?

-

Как эффективно управлять бизнесом и его финансами?

-

Как быть первым, несмотря на неблагоприятные экономические условия?

-

Книга «Бизнес в шоколаде» поможет руководителям и собственникам ответить на эти вопросы.

Эта книга — как правила дорожного движения, но для бизнеса и об управлении финансами. Разбор реальных ситуаций из российской практики поможет понять, в чем заключались ошибки управления и как их избежать в будущем. В книге нет сложных формул и часто неприменимых к нашим компаниям западных бизнес-рецептов, а есть только живые примеры и конкретные рекомендации, взятые из практики известных предприятий: «РосБизнесКонсалтинг», «Лукойл», «Вымпелком», «РУСАЛ», «Базовый элемент» и других.

Авторы, руководители международной консалтинговой компании «ИНТАЛЕВ», рассказывают, как правильно выстраивать у себя на предприятии эффективную систему управления бизнесом и в особенности финансами. Книга полна практических советов, основанных на опыте более чем 600 успешных проектов по повышению эффективности управления на отечественных предприятиях, выполненных «ИНТАЛЕВ». Представлены эксклюзивные интервью с топ-менеджерами ведущих российских компаний.

E-xecutive рекомендует книгу «Бизнес в шоколаде» компании «ИНТАЛЕВ» — издание для настоящих капитанов бизнеса, для тех, кто хочет управлять бизнесом всерьез и надолго! Представляем одну из глав бестселлера.

Похмелья не будет

Потерян чемодан с деньгами. Верните хотя бы деньги.

Представь: вышел ты из торгового центра, а кошелька-то нет! И если ты наивно думаешь, что у тебя украли только один кошелек, то ошибаешься — у тебя свистнули целых… три кошелька! Только тут и осознаешь, как все-таки прав герой культового фильма «Место встречи изменить нельзя», утверждавший: «Нет у вас методов на Костю Сапрыкина!». А в бизнесе все гораздо проще: кошелек вроде бы не украли, а потери еще какие!

Всем известный медиахолдинг РБК постоянно растет и расширяется: среди его активов: ежедневная газета, несколько журналов, телеканал и интернет-ресурсы. Влияние огромное! Масштабы финансов и инвестиций — соответствующие. В прошлом году руководители РБК, получив под операционную деятельность на расширение бизнеса облигации заем на 1,5 млрд рублей, решили вложить эту сумму в игру на бирже с акциями и курсом валют.

Источники: gazeta.ru 17.11.2008, газета «Коммерсантъ» № 53 (4108) от 26.03.2009.

Прикольно: деньги на развитие, да еще взятые в долг, пустить в игру на бирже! А все почему? Непреодолима тяга русского человека к быстрому обогащению! Вот тут мы Америку точно заткнем за пояс! Казалось бы, чего проще — разложить деньги на три категории: операционные, финансовые и инвестиционные, да и не путать. Но легко сказать, если они лежат кучкой на столе. А как быть, если это как бассейн, в который одновременно через 3 трубы вода втекает и через 3 трубы вытекает? Ну, правда, не раскладывать же каждый рубль, попавший на предприятие, по кучкам? Страшно неудобно. А если все смешалось, так уже и непонятно, где какие деньги. Тут-то засада и кроется. Лучше всего это разъяснил в фильме «Осенний марафон» симпатичный алкаш, герой Евгения Леонова, когда оправдывался, вернувшись с иностранным гостем из вытрезвителя:

— А еще сказали, что ты водку с портвейном мешаешь!

— Да я… ни в жисть! Это все он: «Коктэл, коктэл!» У, хиппи лохматая!

Для лохматых хиппи — краткий ликбез по ингредиентам, из которых делаются замечательные финансовые коктейли. Башку сносит разом, а опохмеляться не надо — обычно не на что. Потому как проснулся утром, а у тебя ничего нет. Представляешь? Так что, трезвость — норма жизни? Да ладно, шутим, никто вам не запрещает: пейте, пейте… то есть, читайте, читайте!

— Ты сколько раз обещал, что пить больше не будешь! — ругает жена пьяного вдрызг мужа.

— А я больше и не пью! И меньше — тоже! Норма! — с гордостью сообщает тот.

А у нас речь о финансовой норме. Операционная деятельность — это деньги по текущим операциям компании от ее основного бизнеса. Операционный поток должен быть непрерывным и цикличным: деньги от продажи продукта идут на производство или закупку нового, это одновременно источник денежной массы и место, куда деньги возвращаются обратно на текущие операции. В этом процессе зарабатывается прибыль предприятия. Так что операционный поток априори должен быть достаточным для поддержания бизнеса. Пример: на Западе автодилер должен сводить концы с концами даже при нулевых продажах автомашин (за счет продажи дополнительного оборудования, сервиса и т.п.). Поэтому если еще и продажи автомашин будут, то cash у дилера точно будет. Вот она — основа устойчивого бизнеса, то есть платежеспособности! Кстати, об этом еще поговорим.

Рис. 1. Структура денежных потоков основной деятельности

Финансовая деятельность должна обеспечивать основную деятельность финансовыми ресурсами, Это всевозможные финансовые операции, взаимодействие с банками или работа с инструментами, которые могут заменить деньги.

Рис. 2. Структура денежных потоков финансовой деятельности

С другой стороны, финансовая деятельность может приносить дополнительный доход. Но только в том случае, когда у нас есть временно свободные денежные средства. Чтобы эти деньги не лежали без дела, можно дать им поработать и «подрасти». Например, у нас временно образовались свободные средства, и мы положили деньги на депозит в банке или выдали какой-то заем. А также есть ряд финансовых инструментов: векселя, ценные бумаги, облигации и т.д., которые позволяют с финансовой точки зрения работать с деньгами.

В то время как все развивающиеся страны напуганы оттоком капитала, русские радуются, что теперь количество денег уменьшилось и можно спокойно купить «Майбах» и дом в элитном поселке без многомесячной очереди.

Факир был пьян?

А что было дальше с РБК, многие знают. Взяв у «Альфа-банка» и других банков крупную сумму в долг для развития основной деятельности, руководство холдинга направило их на биржу. Конечно, в медиабизнесе азарта немало, но тут, видимо, все-таки была нехватка адреналина.

«Поскольку руководство компании играло на бирже и вкладывало туда значительные средства, падение рынка почти на 85% не могло не сказаться на финансовых показателях компании», — говорит руководитель отдела анализа рынка акций ИК «Велес-Капитал» Илья Федотов. По его оценкам, размер публичного долга компании составляет не менее 0 млн.

Источник: gazeta.ru 17.11.2008.

Разбогатеть не удалось, а вот адреналиновый всплеск, похоже, получился даже больше, чем ожидали. Эффект смешивания!

«РБК Информационные системы» допустили техдефолт по погашению биржевых облигаций четвертой серии в размере 1,683 млрд руб. 24 марта компания должна была исполнить обязательство по погашению биржевых облигаций серии БО-4 на сумму 1,5 млрд руб. и выплате дохода по ним в размере 183,24 млн руб. «Причиной неисполнения обязательств является сложившаяся неблагоприятная ситуация на российском рынке и отсутствие финансовой возможности для исполнения в настоящее время своих обязательств», — говорится в сообщении РБК.

Источник: газета «Коммерсантъ» № 53(4108) от 26.03.2009.

Фокус не удался! Смешав два кошелька, холдинг пришел к техническому дефолту, когда не смог выполнить свои обязательства.

Но вопросы к деятельности холдинга у инвесторов должны были возникнуть гораздо раньше. Уже в 2007 г. операционная деятельность компании ушла в «минус» на 646 млн рублей, который покрывался займами, а рентабельность была всего 4%. Руководство холдинга уже тогда выходило из непростого положения с помощью кредитов.

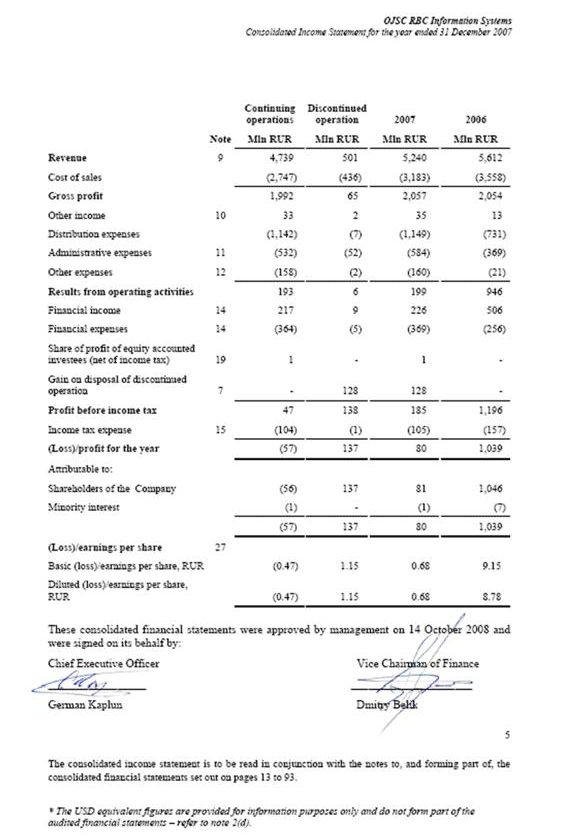

Рис. 3. Отчет РБК

Вообще, анализируя сегодня отчетность клиентов корпоративного кладбища, можно сделать вывод, что тревожные звонки по таким бизнесам прозвучали в 2006–2007 гг., но кто же хотел их слышать на фоне роста? Если взлетаешь на самолете, то поначалу и горящий двигатель не страшен, если опираться только на показания высотомера.

На сайте РБК, в разделе «Инвесторам» наиболее свежий годовой отчет — за 2007 г. Даже у такого монстра как «Газпром» уже есть отчетность за все кварталы 2008 г., а у РБК — нет! И еще, для полиглотов. Вся информация идет только по-английски (как будто зашифрована на всякий случай!).

Кстати, возьмите себе на заметку: если у вас похожая ситуация, можно сделать отчетность на другом языке. На английском уже не катит, лучше изобразить ее китайскими иероглифами или арабской вязью, то-то инвесторы удивятся! Кстати, нашли ли вы в этой отчетности тревожные звонки?

В начале 2008 г. владельцы оценивали компанию в сумму около ,5 млрд. Увы, из-за долгов сегодня ценность РБК невысока: есть данные, что олигарх Михаил Прохоров, возглавляющий группу «Онэксим», готов выкупить 65% акций медиахолдинга всего за млн, если кредиторы согласятся списать половину долга (около 0 млн).

Собственники компании, которые ее основали, теперь не просто утратят контрольный пакет акций, у них не останется даже блокирующего пакета в 25%:

О новом предложении кредиторам РБК рассказал вчера (23.03.09) гендиректор «Ренессанс Капитала» по России Рубен Аганбегян. Предложение заключается в допэмиссии акций РБК, большую часть которой предварительно согласилась выкупить группа ОНЭКСИМ. Предполагается, что за млн ОНЭКСИМ получит 65% ОАО «РБК Информационные системы»: менее млн пойдет на обслуживание существующего долга холдинга (общая задолженность — 0 млн), а остальное — на пополнение оборотного капитала и инвестиции. При этом кредиторы РБК получат в общей сложности 10% акций медиахолдинга, а также единовременную выплату 8% долга. После этого перераспределения нынешние акционеры, включая основателей РБК Германа Каплуна, Дмитрия Белика и Александра Моргульчика, а также УК Росбанка и Unicredit Securities, останутся владельцами 25% РБК. Переговоры с РБК и его кредиторами займут около месяца, считают в «Ренессанс Капитале».

Источник: газета «Коммерсантъ» № 51 (4106) от 24.03.2009.

А ты еще не готов потягаться с олигархами в битве за медиахолдинг? Денег мало? Да там много и не надо, полно случаев, когда известные издания продают за условный фунт, доллар или рубль. Так что у тебя есть шанс войти в историю и захватить солидный кусок российского медиарынка ну просто за сущие гроши! Вот она, халява! Пли-и-зз!

За символические суммы продают не только СМИ, но и крупные девелоперские компании: «В апреле 2009 года АФК «Система» официально озвучила информацию о том, что ВТБ стал владельцем миноритарного пакета девелопера «Система-Галс». На первом этапе сделки ВТБ приобрел 19,5% акций за 30 руб. и получил call-опцион на выкуп 31,5% еще за 30 руб.», — говорится в пресс-релизах «Системы» и ВТБ. Одновременно эти 31,5% акций были проданы «дочке» «Системы-Галс». «Система» переуступает покупателю весь долг девелоперской компании. Таким образом холдинг избавляется от явно проблемного актива и, самое главное, от его огромного долга в ,3 млрд, из которого 0–710 млн приходится именно на ВТБ.

Источник: AK&M

Орел или решка?

Инвестор спрашивает своего инвестиционного консультанта:

— И что, действительно все мои деньги пропали?

— Почему пропали?! Просто они теперь принадлежат кому-то другому…

Думаете, коктейли делают только в медиабизнесе? Нет, «барменов», лихо смешивающих разные компоненты, полно и в других сферах, ибо как раз этими талантами «богата и обильна есть земля наша». Вот еще один пример.

Компания «Инком-авто» — одна из крупнейших сетей автосалонов в России. Она успешно развивалась несколько лет. Бизнес рос и расширялся, в него инвестировали солидные денежные средства. Например, не так давно (по данным газеты «Коммерсантъ» № 40 (4095) от 06.03.2009), компания взяла кредиты более 0 млн на открытие новых салонов.

Не каждому игроку на рынке дадут полмиллиарда долларов в долг!

Третья категория денежных потоков — инвестиционная деятельность. Инвестиции — это вклад в стратегическое развитие компании. Инвестируя, мы создаем активы компании (о них речь пойдет далее), с помощью которых она обеспечивает себе операционную деятельность.

Рис. 4. Структура денежных потоков инвестиционной деятельности

Это следующий (к первым двум) ингредиент в рецепт еще одного коктейля — когда компания берет деньги на основную деятельность, а использует их для инвестиций в другой бизнес. Это вдвойне рискованно, поэтому напиток получается еще убойней, чем у РБК!

В начале марта АвтоВАЗ тоже подал иск к «Инком-авто», некогда четвертой по величине сети автосалонов в России. «Тоже» — потому что с декабря иски подали МДМ-банк, «Уралсиб», «Тройка Диалог», «Русские инвесторы» и др. Судятся, видимо, без особой надежды: долг авторитейлера на конец года достиг 0 млн, к настоящему моменту он допустил несколько дефолтов по облигациям, на 2009 г. у него не продлены контракты с большинством поставщиков, салоны закрываются…

В конце декабря на Cbonds.ru была опубликована ссылка на письмо бывших менеджеров «Инком-авто». «Мы уволились из этой компании, потому что не могли спокойно наблюдать, как бесславно гибнет некогда лидер отрасли», — начинается письмо. «При годовом плане продаж, складах и темпах развития даже неспециалисту будет ясно, что имело место нецелевое использование кредитных средств, — пишут авторы. — А именно средства, выделяемые банками-партнерами для автобизнеса (под оборотные средства), направлялись в другие проекты собственника «Инком-авто» — это коммерческая и загородная недвижимость». Связаться с господином Козловским вчера снова не удалось, а Андрей Колесников, еще в январе называвший себя представителем «Инком-авто», сообщил, что такой компании «больше не существует».

Источник: газета «Коммерсантъ» № 40 (4095) от 06.03.2009.

Вот так всегда и бывает — ты тут вкалываешь, вкалываешь, инвестируешь, инвестируешь, и вдруг — бац! Вторая смена! Кто-то на халяву поднимается в рейтинге! А самое обидное, что это твои конкуренты и растут они за счет твоих же инвестиций.

Господа, спокойствие! Суетиться не надо, просто подождите, когда соседи по бизнесу сделают инвестиции, и вы станете первыми! Поэтому главный секрет, который надо узнать у конкурента, — делает ли он коктейль? И если он смешивает свои кошельки, будьте спокойны, лидерство вам обеспечено! Потому что инвестировать в него будут ваши конкуренты! Надо только подождать. Как сказал один автолюбитель в Интернете: «Время — оно хитрое. Оно всех догонит и всем покажет».

Собственно, это и не конкуренты вовсе, это инвесторы, потому как они вкладывают в ваш успех. А вот кого надо по-настоящему опасаться, так это злобных трезвенников, которые коктейли не делают, все у них по полочкам, все четко разделено по направлениям, и новая деятельность становится отдельным бизнесом. Правило простое: если какая-то деятельность начинает приносить 20% от общего денежного потока компании, все – «девочка созрела», надо выводить ее в отдельный бизнес. Финансовый директор должен объявить радостную новость собственнику, чтобы он принял решение, сколько бизнесов ему нужно.

Шифер — на биржу!

Шиферный завод в одном из регионов неожиданно открыл свою брокерскую контору. А все потому, что спрос на продукцию стал отменный, предприятие устраивало очередь на предоплату! Вот руководство и выделило свободные средства в размере годовой прибыли для финансовых операций — игры на бирже и т.д. Но это были, по сути, не деньги завода, а дивиденды его собственников. И хотя формально такого разграничения не было, был четко установлен источник для финансовых спекуляций — текущая прибыль, и больше, чем в годовом плане заложено прибыли, на биржу денег не уводилось. В конце концов, даже если бы все финансовые инвестиции рухнули, на экономике предприятия это никак не отразилось бы. Финансовый цикл при этом не пострадал бы, так как деньги были вложены собственные, а не заемные. Это грамотный подход. Кошельки были разные, поэтому основная деятельность завода не ставилась под удар.

Через какое-то время, получив неплохие дивиденды от финансовых операций, они свернули этот вид деятельности. Они ушли с биржи осенью 2007 г., как только начались колебания на американском ипотечном рынке. Вовремя! Это к вопросу о ранних сигналах из внешней среды. Вспомните о них в главе про риски, потому что биржа — это всегда рискованно. Владелец шиферного производства не собирался открывать постоянный бизнес по спекуляциям, а занимался этим для обогащения, пользуясь временной ситуацией.

Вот так, сидя у себя в регионе на завалинке, директор завода обскакал столичных олигархов, которые теперь то галстук обещают съесть, то по 25 часов в сутки работают с кредиторами! Как вы думаете, это везучий брокер или классный управленец?

А мы думаем, что везет, когда ты сам везешь.

Помните, как Костя Сапрыкин объяснял Жеглову про Фокса? «По замашкам вроде бы фраер, но не фраер — это точно!» Мы не знаем, что пьют люди в провинции, но то, что по замашкам они трезвенники, — это точно! Потому как такой трезвый расчет еще поискать надо! И вот эти люди — они и есть самые опасные конкуренты! Они тебе прохлаждаться с коктейлями не дадут: либо придется протрезветь, либо плестись в хвосте.

Ой, да не надо! Ничему мы вас не учим, все взрослые люди, сами знаете, лучший учитель — это жизнь! Так что все пишем сочинение «Как я подготовился к кризису». Пустой лист? Тогда пишем коротенький диктант с темой «Заявление об увольнении», и на стол!

Брать или не брать — вот в чем вопрос?

Рекламу о кредитах надо читать наоборот:

не «Возьми кредит! Нет проблем!»,

а «Нет проблем? — Возьми кредит!»

Вопрос, брать или не брать кредиты на инвестиции в бизнес, — надуманный. Потому как если все берут, то и тебе надо брать, ведь дают же! А если все не берут, значит, не дают, так что ты тоже не возьмешь. Другое дело: даже если кредиты дают, то тебе-то они зачем? Вот в чем вопрос!

Кстати, когда Международный валютный фонд выделял деньги на развитие какой-либо страны, он добивался, чтобы деньги были вложены в убыточную отрасль, например, в угольную промышленность или что-то подобное. Это делалось специально для того, чтобы у страны не было возможности отдать деньги и она попала в финансовую зависимость. Россию, на мой взгляд, тогда (в 1990-е гг.) спасло то, что деньги не использовались по назначению.

Владимир Кусакин

Ох, хоть иногда наше российское разгильдяйство может быть полезным! Так что вопрос — направить кредит по назначению или нет? Если по назначению, то это надо иметь цели и всякую там стратегию, без которой вы не сможете найти кредиту стоящее применение. Потому как кредит — это риск. И, только понимая, во имя чего рискуешь, и имея технологии управления риском, имеет смысл его брать.

Вот как, например, развивалась компания «ГроссМарт».

Компания «ГроссМарт», принадлежащая холдингу «Марта», открылась в 2004 г. Владелец торговой сети вел очень активную инвестиционную деятельность по открытию новых магазинов. В 2006 г. у нее было 134 магазина в 18 городах, а в мае 2008 г. сеть включала 197 магазинов, 55 из которых находились в собственности, остальные арендовались у разных владельцев. Оборот компании за 2006 г. составил 7,8 млн, а в 2008 г. — около 9 млн. У владельца были амбициозные планы: открыв большое количество новых торговых точек, он хотел продать этот бизнес австрийской сети Rewe.

Вроде бы стратегия собственника ясна: активное открытие магазинов, капитализация сети и ее продажа. Широко, масштабно задумано! Стоит рискнуть? Конечно, стоит! И владелец рискнул. А кто бы на его месте отказался? Вы отказались бы? Да ладно, кто вам поверит! Сейчас умничать все горазды, а почему в то время не отказались рисковать?

К сожалению, любую классную идею можно загубить негодным исполнением. В управлении финансами был серьезный просчет, поэтому реализовать стратегию не удалось. В первые годы темпы роста внушали оптимизм, было по 50% прироста сети. Владелец «Гроссмарта» активно брал кредиты в банках под залог магазинов. Чтобы обслуживать кредиты, он вынимал деньги из оборота на оплату этих кредитов. Закупая товар у поставщиков, он отжимал их максимально на отсрочку платежей. Эти деньги тоже шли на инвестиции в новые магазины — строительство или аренда, оборудование, зарплата и т.д.

Средств от текущей деятельности сразу на три цели – увеличение оборотного капитала растущего бизнеса, оплату кредитов и инвестиции в расширение бизнеса — не хватало. А ведь понятно, что финансировать долгосрочные проекты из краткосрочного источника (то есть из основной деятельности) можно было. Можно, но только в объеме, который рассчитывается по формуле:

(Средняя выручка за день х средняя отсрочка платежей поставщикам (в днях)) – пополнение стоков в новых магазинах – расходы на %% по ранее взятым кредитам

Если ты отвлекаешь денег больше и при этом не имеешь доступа к печатному станку, то неминуемо будет задержка поставщикам. Естественно, в какой-то момент поставщики взбунтовались и отказались ждать у моря погоды. Они предъявили все счета, а в магазинах сети стали исчезать известные бренды. Общее бремя долгов торговой сети выросло непомерно.

А потом оказалось, что и австрийцам этот проект уже не интересен. Сорвалась не только сделка с австрийским партнером, под откос полетела вся сеть «Гроссмарт».

Лирическое отступление № 1. О транзакциях, но не по банковским карточкам

Давайте переведем дух и немного расширим свой кругозор новыми знаниями. Наверняка и среди вашей команды найдутся философы-методологи, и поэтому в книге периодически будут такие общеакадемические отвлечения. Зато потом можно будет блеснуть знаниями на корпоративной вечеринке. Ну, а если вам и так нормально, то можно пропустить, зачем грузиться? Не зря предки говорили: «многия знания — многия печали». Кстати, проблема отечественных бизнесменов зачастую в том, что они плохо умеют общие принципы и правила переводить на язык конкретных действий. Пока сами не наступят на грабли.

Почему все так получается, ответ дал в своей статье английский экономист Рональд Коуз еще… еще в 1937 году! Хотя Нобелевскую премию за это ему дали лишь в 1991! Но он дожил до своего триумфа, и у нас в России даже есть люди, которые были на его лекциях. Сейчас ему 99 лет, а на основе его статей выпущена книга «Природа фирмы». Не вдаваясь в глубину теоретических дебрей, скажем главное. Вы, как люди образованные, как-никак, читать-писать умеете, знаете, что есть много подходов, которые объясняют природу фирмы. Коуз предложил подход, который назвал «транзакционный». В нем бизнес рассматривается как совокупность отношений между учредителями, топ-менеджерами, сотрудниками – внутри фирмы и фирмы — с покупателями, поставщиками, партнерами, государственными органами и учреждениями, СМИ, общественными институтами и т.д. То есть с внешней средой.

Взаимодействие — транзакция — всегда имеет какую-либо цель. Зачем вы взаимодействуете с поставщиком? Или покупателем? Или банком? А всегда ли добиваетесь того, чего хотели? Во, не всегда! И когда не добиваетесь, это означает, что вы понесли транзакционные издержки, то есть издержки неэффективного взаимодействия.

Хотя внешне так не кажется. Вы не заключили выгодный договор, ну и что? Понятно, жалко, но это же нормально, полно случаев, когда нам не удается заключить какой-то очередной договор. Словом, это жизнь. И потому мы привычно не видим здесь потерь, ведь денег в кармане меньше не стало, правда? Просится вывод, что взаимодействие, то есть коммуникации с другими участниками, происходит бесплатно.

Но разве ушедший клиент ничего не стоил компании? А отказавший в поставках поставщик? Во что обойдется не выполнивший своих обязательств субподрядчик? Чего стоит проверка налоговой инспекции? А претензии прокуратуры? С другой стороны, сотрудник не выполнил указаний начальника, или не договорились между собой руководители двух подразделений. Знаете, сколько это стоит? Поэтому здравый смысл подсказывает, что транзакционные издержки являются финансовыми потерями фирмы.

И их величина зависит от того, как вы умеете взаимодействовать с окружающим вас миром. Если эффективно, значит, вам удалось минимизировать транзакционные издержки, неэффективно — транзакционные издержки оказались высоки, и вы не добились того, что планировали.

Что значит «завод стоит»? Это значит, что он не может наладить эффективное взаимодействие с окружающей средой, то есть его транзакционные издержки зашкаливают за все мыслимые пределы. Ведь вы же легко можете посчитать, во что обойдется вам простаивающий завод, да? Это и будет величина транзакционных издержек.

Михаил Гринфельд, бизнес-тренер и консультант, приводил такой пример. Еще во времена Советского Союза в Даугавпилском районе Латвии планировали построить ГЭС, чтобы обеспечить промышленное развитие региона. Но когда техника двинулась к месту строительства, местные жители перегородили ей путь, и стройка была остановлена. Когда начальника проекта спросили, почему так произошло, он объяснил это следующим образом: «Мы объективно все сделали правильно – рассчитали бюджет и план строительства, экономический эффект, но кто знал, что появится зловредный журналист и взбаламутит жителей?»

В итоге, пока тянулись препирательства, Союз исчез, ГЭС не построили, Даугавпилский район так и остался депрессивным регионом, а треть электроэнергии Латвия продолжает закупать за рубежом. Вот в какую цену обошлась непредусмотрительность (и неспособность договориться) начальника строительства с местным населением, интересы которого не приняли в расчет.

Второй важный момент — все эти группы взаимодействующих субъектов заинтересованы в успехе фирмы! Потому что если фирма успешна, то каждый от этого что-то имеет: собственники — доход, топ-менеджеры — бонусы, персонал — зарплату, клиенты — удовлетворение потребности, поставщики — объем закупок, партнеры — заказы, государство — налоги, общество — рабочие места и обустройство среды, и т.д. Представляете, как много у вас союзников?

И как раз это многие и не учитывают. Они добиваются успеха и считают, что добились его исключительно благодаря себе. Типа, ну это же я вкалывал! Ну, а в этом случае, кроме как себя любимого, благодарить некого, на остальных можно наплевать с большой высоты, они здесь ни при чем, крутой только я один! Вот как вы это почувствовали, знайте — это началось ваше падение.

И дело не только в том, что широко расставленные пальцы порвут вам ботинки. Все гораздо хуже. Вы знаете, почему велосипед не падает? Потому, что действие на него всех сил уравновешено. Как только какая-то сила ослабнет или перевесит, равновесие нарушается, и вы летите в кусты, отплевываясь от песка во рту.

Предприятие — это тоже велосипед, хотя вам кажется, что вы мчитесь на «Хаммере»: «Прочь с дороги!» Потому что на предприятие влияют все заинтересованные в его успехе стороны. Они вносят свой вклад в успех, который вы приписываете исключительно себе, и так происходит до тех пор, пока их интерес там сохраняется.

Как только интерес становится незначительным или его достижение не стоит затраченных усилий, участник отворачивается от предприятия, и баланс начинает нарушаться. Это означает, что транзакционные издержки начинают расти, поскольку взаимодействие с незаинтересованным контрагентом становится неэффективным. А если он совсем уходит, на его место надо привлечь нового, а это стоит денег, да еще потеряете время, то есть вместе с нарушением баланса сил происходит и торможение велосипеда.

А дальше начинается самое интересное! Все ушедшие теперь не заинтересованы в вашем успехе, а значит, в лучшем случае нейтральны, а в худшем — враги. Ведь вы задели их экономический интерес, и они затаили против вас обиду, потому что такие вещи не прощают. Кстати, это могут быть и не ушедшие. Думаете, те же поставщики, которых отжали на 90 дней, а потом еще и оттягивали им оплату по факту, были преисполнены «Гроссмарт» благодарности?

Но до поры до времени ситуация носит латентный характер. Когда же масса «обиженных» достигает некоего критического значения, происходит взрыв! В природе это явление называется резонансом — когда все колебания сложились в одном направлении. Что может сделать один недовольный клиент против предприятия? Да ничего! Что может один недовольный поставщик? Да тоже ничего! Но вот когда они объединятся…

Обычно происходит некое знаковое событие — например, в прессе проскочила информация, что компания задерживает платежи в силу каких-то причин. Толпа обиженных и недовольных чувствует кровь и объединяется в стаю. И тогда они начнут рвать вас на куски! С яростью, с урчанием, с удовольствием!

Бежит заяц по тропинке, видит — лежит лев:

— Лева, здравствуй! Отдыхаешь?

— Да нет, вот в капкан попал тут…

Заяц разбегается и пинает льва:

— А, сволочь, так тебе и надо!

Да, страшнее таких зайцев вы никого не встретите! Вас может простить даже суд, но они — никогда! За свои обиды и ущемление интересов они вас обглодают до… На канале Animal Planet очень хорошо показывают, что остается потом. А если еще и внутри в этот момент начнутся разброд и шатание (если не предательство), то вообще можно тушить свет. А что вы хотите? Резонанс, однако! И вызвали его вы! Потому что не смогли наладить эффективные отношения, то есть коммуникации, со значимыми для предприятия, будь они внутри или вовне, группами — держателями интересов. Стейкхолдерами, по-аглицки. Значит, теперь несете транзакционные издержки. И тогда узнаете, бесплатно ли общение, сколько стоят широко расставленные пальцы и хватит ли у вас теперь денег держать их так дальше?

Классический пример, во что обходятся транзакционные издержки, представлен в Интернете компанией «Миракс-групп» [президент — Николай Кошман] и компания MIRAX обратилась с открытым письмом ко всем российским СМИ.

«Будущее и успехи строителей зависят от вас, господа журналисты! Мы уже лежим на лопатках, но у нас еще есть немного сил, чтобы подняться»… Гламурный девелопер Полонский от имени всех строителей России просит у «четвертой власти» пощады.

Но эта «Мольба о пощаде» не вызвала сочувствия ни у рядовых россиян, ни у журналистов, ни у коллег-бизнесменов.

Олег Тиньков, известный российский бизнесмен, пожалуй, наиболее полно выразил отношение к российским девелоперам вообще и к г-ну Полонскому в частности: «Человек, который стал миллиардером за два года, он так же за два года и банкротом станет».

Большинство населения России с нетерпением ждет банкротств российских строителей, потерявших всякую связь с реальностью.

Источник: Компромат.Ru

Поздно писать письма, раньше надо было думать. Но «крутые» думать умеют только тогда, когда «лежат на лопатках». И теперь все потешаются, а автору вместо ожидаемого сочувствия пишут письма типа: «Может, у меня какой-то обман зрения приключился, но, по-моему, Вы очень низко нагнулись за потерянным миллиардом». Источник — там же. Словом, не плюй в колодец…

И даже если стейкхолдеры всех своих материальных потерь от общения с вами себе не вернут, зато моральная компенсация у них будет гигантская! Ведь месть — очень сладкое чувство, можно сказать — это обратная сторона любви. Думаете, почему, когда вручают премию «Оскар», все номинанты в ответной речи не свое «я» выпячивают, а благодарят кучу других людей? Потому что они снижают уровень зависти к себе. Типа, я здесь ни при чем, просто мимо случайно проходил, а вот гримерша из третьего павильона, без нее ничего бы не получилось! Учитесь – вот где настоящий артистизм эффективного взаимодействия с аудиторией! И минимизация транзакционных издержек.

Именно потому, что это очень дорогое дело, в разработке стратегии предприятия один из самых значимых моментов — формирование перечня стейкхолдеров, от которых зависит наш успех. Далее — выявляем интересы каждой группы, а затем их интересы становятся нашими целями. Таким образом, предприятие ставит себе цель — обеспечить интересы стейкхолдеров — и отслеживает ее выполнение. В этом случае ты создаешь вокруг своего предприятия дружественную среду, которая помогает добиваться успеха. Вместе всегда легче, а в тяжелые времена эта среда и поможет, и поддержит, что еще более важно.

Кстати, эффект объединения в стаю в системном подходе является закономерностью, которая называется «самоорганизация системы». «Само», потому что нет формального организатора, но система ведет себя так, как будто у нее есть умный и проницательный лидер. Во все времена власти ищут зачинщиков беспорядков, но на самом деле любой бунт, как правило, есть следствие системных противоречий, и возникает он спонтанно, а вожди появляются по ходу дела. Думаете, российская монархия была свергнута по желанию кучки большевиков? Нет, это монархия довела дело до ручки, а остальное уже было делом техники. Вот к чему приводит долгосрочное игнорирование интересов таких стейкхолдеров как крестьяне, рабочие, военные. И тогда транзакционные издержки взлетают до небес. А главному управленцу они не только престола стоили, но и жизни. Да и всем остальным мало не показалось.

Но самоорганизация может быть и положительно направленной — не на разрушение, а на созидание. И люди научились это использовать. Точка, вокруг которой возникает самоорганизация, называется «аттрактор», то есть «привлекатель» (от англ. to attract — привлекать). Привлекатель кого? Людей. А чем он привлекает? Общностью интересов! Причем чем мощнее аттрактор, тем дольше он удерживает систему в стабильном состоянии. А общность интересов у людей во все времена формировала идеология. Самый яркий и убедительный пример — это религия. Все мировые религии были основаны давно, и нет уже тех людей, реальных или мифических, не суть важно, которые их создали, а духовные сообщества существуют до сих пор, пройдя века и тысячелетия!

Именно поэтому и стратегия начинается с формирования идеологии. Потом она становится основой создания команды, бренда и, в конце концов, — успеха! Ведь ты можешь превратить свое предприятие в такой аттрактор, вокруг которого самоорганизуется среда, образующая целое сообщество партнеров — от поставщиков до потребителей твоей продукции! И тогда ты неуязвим! Все будут радеть за твой успех, ибо в нем есть и их доля. А за это все готовы постараться! И тебя через такую защитную среду просто будет не достать. Ни конкурентам, ни кризису! Так что отрицательную самоорганизацию у нас создавать научились, пора теперь научиться создавать положительную! Как говорил Жванецкий, общим видом овладели, теперь пора в детали вникнуть! Ведь умение создавать аттрактор — это высший пилотаж в управлении! Поскольку это самый эффективный способ минимизации транзакционных издержек с большим количеством участников. Если вам интересно этим овладеть, инициируйте разработку стратегии в вашей компании и находите точки роста вашего бизнеса.

Классика. Можно не иметь денег, но надо иметь отношения! Кто это понял, тот осознал, что деньги — не главное. Главное — люди! Особенно, если ты умеешь с ними эффективно взаимодействовать. Кстати, именно поэтому мы свои проекты начинаем с коммуникативных и обучающих тренингов — очень мало шансов сделать успешный проект с командой заказчика, которая зачастую не умеет эффективно взаимодействовать. Эффекты от тренингов появляются прямо на глазах!

Но вернемся к делу. А что же наша бедная «Марта», которая, как и многие из вас, это отступление решила не читать?

У кого-то из классиков был похожий сюжет… Ах, да-да, простите, там была «Бедная Лиза». Хотя, судьба этих девушек чем-то похожа…

«Гроссмарт»: печальный финал

По словам генерального директора УК «Марта» Игоря Сырцова, компании пришлось отказаться от развития «Гроссмарт» для сокращения издержек и из-за недостатка оборотных средств. <…> Текущий уровень долга «Марты» Сырцов оценивает в 12–13 млрд рублей. Сейчас отдельные структуры холдинга находятся под процедурой банкротства… Всего в Арбитражном суде Москвы находится около 400 исков от кредиторов «Марты» к разным структурам холдинга на общую сумму около 3 млрд рублей. <…> В мае компания допустила технический дефолт по облигациям (700 млн рублей), а в августе дефолт по другому выпуску облигаций (2 млрд рублей) стал настоящим. Тогда же компания «Элекскор» попросила о банкротстве, и Арбитражный суд Москвы назначил в компанию временного управляющего Константина Чернявского. (По его оценке, долговая нагрузка всех структур холдинга «Марта», включая «Элекскор», составляет не 12–13, а 14 млрд рублей — lenta.ru, 03.09.08). Стоимость 60 помещений «Марты», оставшихся от торговой сети в Москве и Центральном регионе, оценивают в 100 млн долларов.

Источник: apartment.ru (20.10.2008).

«Марта», развивая ритейловую сеть, задерживала платежи не только поставщикам, но и арендодателям. А поскольку в аренде было больше половины магазинов, то вскоре пришлось свернуть торговую сеть. Да и перед банками у холдинга «Марта» было много обязательств по кредитам, так что свой актив в виде «Гроссмарта» она в итоге потеряла. А вскоре и само здоровье «Марты» подкосилось… Свыше 400 исков от кредиторов «Марты» предъявлено к различным структурам холдинга.

Итого образовалась дыра в балансе на 10 млрд руб. Подобная пробоина потопит и не такой корабль! А самое обидное, пробоина была сделана торпедой, пущенной рукой собственника! Такие трагедии заслуживают пера Шекспира. Или даже Гоголя — ведь человек, больше всего вложивший в этот проект, сам же его, по сути, и убил!

О жизни нашей насущной

Никогда не называйте человека дураком.

Лучше возьмите у него в долг!

А вот если у бизнесмена целей нет, это совсем другой коленкор. Ведь если люди берут кредиты и пускают их неизвестно на что и куда, то никакого риска нет. Ибо они все равно ничего не достигнут — что с кредитами, что без кредитов. А на что тогда тратить кредиты, если нет целей?

Господи, вы смешнее вопрос не могли задать? Да на к-р-а-с-и-в-у-ю жизнь, на что же еще?! Что такое «красивая жизнь»? Ну, это у кого что. Вот, например, разгребая остатки имущества Dixis в поисках ликвидных активов, банки-кредиторы обнаружили Maybach. Конечно, он очень необходим для продажи сотовых телефонов. Например, как транспортное средство по развозке товаров в магазины.

Представляете, на «Майбахе» ездит президент «Мерседеса». И рулевой Dixis тоже ездит! Хотя бизнес «Мерседеса» на несколько порядков сложнее и уж не знаю, во сколько раз больше! Ну, вы поймите, это сколько же Dixis лет надо было бы корячиться, какой бизнес построить, чтобы заработать на «Майбах»? А так все просто — кредитов набрал, и вот, пожалуйста, — наши в городе! Жизнь-то короткая, поэтому ждать обидно. И кредиты — это отличное средство, чтобы быстро сделать ее красивой!

Поэтому главное в этом деле, как говорил гражданин Жеглов, «у фраера ушастого номерок вынуть», то есть создать видимость активов, которые можно заложить в банке, и под нее получить кредит. Как только кредит получен, все — начинается красивая жизнь, потому что теперь это не твоя проблема! Ведь банкир чего больше всего на свете боится? Что ты к нему придешь и скажешь, мол, забирай мое добро, не могу вернуть долг. Что он будет с этим добром делать-то? Управлять он этим хозяйством не умеет, продать, да еще в кризис — либо с огромным дисконтом, либо вообще невозможно. И потому он заинтересован пролонгировать кредит, реструктурировать долги и т.д., но только чтобы ты не отказывался дать ему надежду, что когда-то вернешь долг.

Это же Клондайк! И наши все как туда поперли! И чем больше долгов, тем вы становитесь дороже! Ну, в смысле, для банка! Потому, капитализация-с! И известность! Вы входите в высшее общество, встречаетесь с президентом, вас включают в список Forbes! Именно в этом свете понятна фраза владельца «Миракс групп» Сергея Полонского: «У кого нет миллиарда, могут идти в ж…!», эффектно брошенная на светской тусовке в Каннах. Ну, теперь понятно, что имелось в виду: миллиард долгов, конечно.

Но некоторые упорно считают, что бизнес — это когда предприятие зарабатывает себе прибыль через реализацию продукции, товаров и услуг потребителям. И за счет этого развивается. Кстати, в 90-е гг. прошлого века кредитов (по крайней мере, по разумным процентам) практически не было, и все жили и развивались за счет прибыли. И потому главным показателем была рентабельность. А потом концепция поменялась — главным показателем стала стоимость. Ну, а каков показатель…

Только если на Западе стоимость все равно повышают за счет роста прибыли, то у нас кинулись ее повышать за счет роста активов (читай — задолженности), ведь так быстрее. А взять чужие деньги, производить, торговать, строить, потом опять взять чужие деньги, опять производить, торговать, строить, но еще в больших масштабах — это любой сможет.

Кстати, в чем гениальность господина… на три буквы который… а, МММ? Он всякие там закупки, производство, продажи и т.п. просто исключил из процесса, чтобы зря ресурсы не тратить и оборачиваемость не тормозить, и замкнул цикл напрямую Д-Д’. Маркс в гробу бы перевернулся, узнав о новой формуле успешного капитала из двух букв вместо четырех томов.

Помните, на вопрос, как там, в России, Карамзин ответил коротко: «Воруют-с». Вот именно! Значит, это явление уже имеет давние корни, и потому его можно считать свойством национального менталитета. Так что сейчас ничего сверхъестественного не происходит: все, как всегда.

Так что здесь требуется искусство не бизнесмена, а отличного пиарщика, чтобы люди давали свои деньги тебе на красивую жизнь снова и снова. Поэтому предлагаем не называть себя гордо «бизнесмен», у нашего народа это прочно ассоциируется с понятием «вор», а как-нибудь иначе. Например, можно назваться красивым иностранным словом «лонер» (от английского loan — заем, долг).

Конечно, не всем удается уйти чисто, с некоторыми судятся и даже объявляют в международный розыск. Но международный нам и не нужен, достаточно наладить канал поставки таких деятелей с туманного Альбиона, почти все они там оседают. Тут известность как раз мешает, потому как если даже няня детей становится публичным лицом, то спрятаться сложно.

Другое дело, что есть компании, которые строят именно бизнес. Они тоже берут кредиты, но на развитие бизнеса, а уже потом зарабатывают на красивую жизнь, то есть они не срезают лужу напрямую, а идут по дороге, как положено.

Но благодаря своему напору такие компании двигаются неотвратимо, как асфальтовый каток, и получают свое надежно, без всяких рисков. Секрет один — у них построена система управления. Начиная со стратегии и кончая платежным календарем. На что, в частности, инвестиции и направляются.

Но здесь, конечно, никакой романтики — скучная, рутинная, повседневная работа. И вы себя спросите: а вам это по душе — так вкалывать? Ответ и будет той лакмусовой бумажкой, которая покажет путь вашей судьбы — циклическая жизнь на халяву, или стабильная жизнь на доходы от бизнеса? Потому что все определяется талантами человека — одни талантливы брать деньги в долг, другие — управлять бизнесом!

Вполне успешно построена работа с инвестициями и кредитованием в сети магазинов X5 Retail Group («Перекресток», «Пятерочка», «Карусель» и другие бренды). За пять лет сеть стала лидером российского ритейла. Если в 2003 г. работало 75 супермаркетов «Перекресток», то сегодня общее число магазинов сети — более 2000, из них «Пятерочка» — 1419. В последние годы сеть росла такими быстрыми темпами, что новый магазин открывался раз в три дня. Не случайно топ-менеджеры X5 вошли в число самых профессиональных менеджеров России в категории «Торговля».

Эксперты: российские ритейлеры развиваются, несмотря на кризис [Страна.Ru (информационный портал)] Крупнейшая в России по объемам продаж розничная компания – торговая сеть X5 Retail Group, продолжает успешно развиваться, несмотря на глобальный экономический кризис. Так, судя по результатам II квартала и I полугодия 2009 г., которые компания обнародовала в пятницу, в целом рост продаж (по сопоставимым магазинам) за указанный квартал составил 11%, тогда как покупательский трафик вырос на 6% (за полугодие же эти показатели составили соответственно 12% и 5%). При этом в дискаунтерах был зафиксирован рекордный прирост числа покупателей – в среднем по стране на 11%, а в регионах он оказался еще выше – 16%.

Источник: White Mouse

Секрет успеха прост: в компании изначально была налажена и операционная деятельность, и поток инвестиций. Активное строительство новых магазинов и поглощение уже готовых предприятий торговли шли параллельно с развитием основной деятельности. У лидеров Х5 все четко: кошельки не смешиваются. Есть два блока и два вида деятельности, это отражается в организационной и финансовой структуре компании. Есть два разных департамента — один отвечает за инвестиции в новые магазины, а другой за то, чтобы уже открытый магазин вел удачную торговлю в текущем периоде. (См. отчет X5 по операционным результатам за второе полугодие 2009 г.).

X5 увеличила чистую торговую площадь на 28,7 тыс. кв.м или на 20 магазинов, включая 4 гипермаркета, 14 дискаунтеров и 2 супермаркета.

Компания открыла 3 новых распределительных центра (в Москве, Ростове-на-Дону и Казани) и расширила площадь 3 существующих РЦ (в Нижнем Новгороде, Самаре и Воронеже), увеличив общую складскую площадь более чем на 26,4 тыс. кв.м.

На 30 июня 2009 г. под управлением Компании находилось 1 164 магазина, включая 900 дискаунтеров, 211 супермаркетов и 53 гипермаркета.

На 30 июня 2009 г. чистая торговая площадь магазинов X5 достигла 935,8 тыс. кв.м.

Количество распределительных центров (РЦ) увеличилось до 22 общей складской площадью 227,7 тыс. кв.м. На 30 июня 2009 г. Компания управляет РЦ в 11 городах, а уровень централизации поставок достиг 59%.

Привлекая кредиты на расширение бизнеса и строительство новых магазинов, компания всегда направляла их именно на эти цели. Платежи по кредитам были четко спланированы, поэтому никаких проблем с банками не возникало. И откуда им возникнуть, если параллельно у компании росли доходы по текущей деятельности!

В итоге все инвестиции вовремя удалось вернуть и стремительно развить крупнейшую в России торговую сеть, и даже обогнать зарубежных конкурентов (см. таблицу выше).

Да, приятно, что есть такие примеры, когда успешно реализуется стратегия достижения очень амбициозных целей! И нам в России есть, чем гордиться! Люди рискнули и добились всего, чего хотели! Но это не вопрос везения, это технологии управления.

А вы что, не гордитесь их достижениями? Кто же вы после этого? А-а, вы их конкуренты? Тоже хотите такую систему управления? Не угадал? А чего тогда? Как стать такими же, но ничего при этом не делать? Хм, даже и не знаем, что вам посоветовать… может, поищете другую книжку?

Привет от Трифона!

Как все просто, когда у вас есть деньги! Значит, вы — платежеспособны. В смысле, платежеспособны вы, если у вас денег хватает на все, что необходимо. Платежеспособность — это способность предприятия своевременно выполнять свои денежные обязательства. А вот что ее обеспечивает?

Правда, не все вопросы можно решить, имея деньги. Можно купить секс, но нельзя купить любовь; можно купить услуги, но нельзя купить верность; можно купить часы, но нельзя купить время; можно купить должность, но не авторитет и т.д. Но люди упорно хотят того, на что счастья не купить. Как в анекдоте: все знают, что счастье не в деньгах, но все хотят убедиться лично!

Например, в компании «Сургутнефтегаз» на счетах лежат десятки миллиардов рублей, и кризис ликвидности ей точно не грозит! Доходит до поразительного: компания, исходя из биржевых котировок, стоит немногим больше, чем у нее есть наличных денег. Как говорится, купите деньги, а нефть в придачу.

«Сургут» продолжает собирать деньги

«Сургутнефтегаз» опубликовал отчет за I квартал по РСБУ. Как следует из документа, компания хорошо подготовилась к недавней покупке 21% в венгерской MOL за 1,4 млрд евро (около 61 млрд руб. по текущему курсу ЦБ).

Сделка закрылась 9 апреля. И к тому моменту общие накопления «Сургута» составляли 642,6 млрд руб., говорится в отчете: 423,6 млрд руб. — ликвидные активы (краткосрочные финансовые вложения, денежные средства и прочие оборотные активы), еще 219 млрд руб. — долгосрочные финансовые вложения. Общая сумма оказалась на 40 млрд руб. больше, чем те же денежные статьи по состоянию на 1 января 2009 г. Эксперты уверены, что «Сургут» большую часть средств хранит в валюте, чем, видимо, и объясняется такой рост денежных активов.

Источник: Ведомости от 15.05.2009

Внезапно потребовалось купить часть нефтяной компании? Не вопрос, если финансовое положение позволяет. Есть, может, и другие, более привлекательные покупатели, но наличных у них сегодня нет. А у наших ребят из Сургута — есть. Интересно, а знали ли до этого в Венгрии, где находится Сургут? А когда узнали, то долго ли удивлялись, что это даже не областной, а районный центр, парни из которого покупают тут европейцев? Вот что можно сделать, если вы платежеспособны!

Платежеспособность — хитрая вещь, как мед у Винни Пуха: вроде бы она в данный момент есть, а через несколько часов — уже нет. (Особенно это касается компаний с большими рисками.) При неумеренных аппетитах график поедания меда не составишь, за сладкоежкой не уследишь. А вот план выплат составить вполне реально, чтобы компания не уходила в «ноль» или в «минус». А когда такого плана нет, получается подобная картина:

10 часов утра. Офис крупной компании. Все профильные директора спешат в кабинет генерального директора, как на проповедь. Только у каждого корыстный интерес — протолкнуть свои платежи. Поэтому и нельзя пропустить утренний ритуал — платежный комитет, который объединяет коллектив всеобщей атмосферой тревожного ожидания. Чего же они ждут каждое утро? Ответа на каверзный вопрос: как распределить условные 100 рублей бюджета, чтобы хватило на 200 рублей критически важных выплат. А общий объем заявок на выплаты еще больше — 500 рублей. Главбух приносит свои счета к оплате. У каждого директора подразделения своя пачка счетов. Вот и заседает платежный комитет часа полтора, как клуб знатоков, в поисках верного решения. Самый хитрый и напористый выполнит свою задачу на 50%, остальные — примерно на 25%. Расходясь из кабинета, менеджеры думают, что они сделали благое дело — отстояли самые важные платежи. Они уверены, что это очень полезно для бизнеса их компании.

Считается, что это и есть управление платежеспособностью! Ха, как бы не так! Сама структура выплат за счет смешения приоритетов (а может, и кошельков) приводит к тому, что денег вечно не хватает. И это вменяется в вину финансовому директору. И он, бедняга, все время латает «Тришкин кафтан», но все равно не может обеспечить платежеспособность компании. А тут никто ее не обеспечит!

На самом деле, если постоянно возникают проблемы с платежеспособностью, то корень всех бед — в неумении или нежелании владельцев и топ-менеджеров компании организовать стабильный поток денежных средств по операционной деятельности. И тогда они начинают залезать в долги. Посмотрите на тот же «Гроссмарт» — амбиции руководства были несоизмеримы с реальным денежным потоком, поэтому денег не хватало. И в чем тут может быть виноват финансовый директор?

Но, конечно, приятно смотреть на позитивные варианты управления денежными потоками. Главное — вовремя разобраться, откуда и куда они текут!

Три «Ламборджини»

Приведем пример, как установка современной системы «Служба централизованного казначейства» и платежного календаря выявила факты, помогающие в несколько раз сократить расходы. Компания занимается строительством огромных и дорогостоящих инфраструктурных сооружений по всей России. Компания работает по тендерам с ОАО РЖД, цикл строительства — порядка трех лет, и пока один объект запускается в строй, уже надо оплачивать работу и материалы поставщикам за следующий объект.

Для этого компании все время приходилось кредитоваться в банках. Незадолго до строительства очередного объекта, выигранного по тендеру, компания с нами внедрила систему финансового контроля. Когда систему проверили на практике, выяснилось, что на разрозненных счетах компании, обслуживающей огромное количество объектов, достаточно денег для собственных операций. В итоге стало понятно, что нет необходимости брать в банке кредит на млн, и компания сэкономила на его оплате ,5 млн. А эта сумма равна трем автомобилям «Ламборджини» для собственников!

Другой пример — государственный концерн атомной промышленности.

Мирный атом

Проектно-конструкторский филиал концерна атомной промышленности, наш клиент, ведет проектные работы и далее для строительства подбирает субподрядчиков. У самого филиала компании нет денег для оплаты работ субподрядчиков, деньги концерн перечисляет под предоставленные акты выполненных работ. Филиал их получает и далее перечисляет конечному контрагенту.

Архиважной задачей было сбалансировать входящий и исходящий денежные потоки, поскольку они должны быть четко распределены по счетам, договорам, проектам, актам. Любая ошибка вела за собой большой объем переделок. Чтобы этого избежать, требовались многочисленные сверки, что отнимало много времени.

Когда было завершено внедрение автоматизированной системы платежного календаря, денежные потоки филиала концерна стали прозрачными. Теперь их можно легко и четко просчитывать, так как они привязаны к документам, контрагентам и конкретным объектам. А также их легко проверить, поскольку все можно увидеть в электронной форме, «проваливаясь» прямо из цифр календаря в соответствующие документы. После внедрения системы обеспечение платежеспособности стало обычным рядовым делом, нетрудоемким и прозрачным.

Так что в нормальном бизнесе детские болезни лечатся просто – достаточно внедрить в практику платежный календарь. Этого инструментария достаточно, чтобы обеспечить оперативную платежеспособность в любой компании. Вам не придется проводить бесполезные, по сути, совещания по утрам, поскольку платежеспособность будет обеспечена на нижнем уровне управления и технически все операции будут проходить гораздо более эффективно! Тратя время на управление платежеспособностью, ты упускаешь возможность потратить его на управление рентабельностью и стоимостью компании!

Гораздо опаснее ситуация, когда в компании вроде бы деньги есть и возникает впечатление, что все стабильно, но руководитель может даже не подозревать, что деньги есть следствие долгов, а не хорошо налаженной операционной деятельности.

Например, большинство компаний российского девелопмента, зарабатывая 100 копеек на операционной деятельности, тратили 120 копеек, а разрыв компенсировали за счет банковских кредитов. Лонеры, помните? Кредиты получали под залог будущих мегапроектов, типа самой высокой башни «Федерация» в Москва-Сити.

Но если проект г-на Полонского уже построен, хотя и получился ниже, чем планировалось, то вот башню «Россия», которую строит глава компании Russian Land Шалва Чигиринский, постигла незавидная участь. Есть информация, что теперь вместо офисного центра башня превратится в паркинг с самым прочным в мире фундаментом. И тогда у нее есть шанс попасть в Книгу рекордов Гиннеса.

Источник: Buildernet.ru

А между тем девелопер «Миракс групп», который строит «Федерацию» и другие амбициозные проекты, сегодня переживает не лучшие времена.

«Девелоперской компании «Миракс-групп» грозит банкротство. Компания 11 февраля не смогла расплатиться с Credit Suisse по долгу в 0 млн. Всего из-за кризиса долги компании составили 0 млн».

Источники: Независимая газета от 19.03.09, Newsru.com

Fitch поместил рейтинги ООО «Миракс Групп» в список Rating Watch с пометкой «Негативный»… Рейтинги ООО «Миракс Групп» продолжают быть ограниченными операционными рисками, свойственными строительной деятельности, которую ведет компания, а также факторами обеспокоенности в области корпоративного управления, как с точки зрения степени раскрытия информации, которая ниже среднего уровня, так и в плане отсутствия независимого надзора (такого как независимые директора) над процессом принятия решений.

Источник: РосФинКом

На самом деле всем понятно, что проблема не в кризисе, а в провальной модели бизнеса. Если до этого владелец «Миракс групп» бравировал скандальной рекламой, предлагая в случае неудачных проектов бить его, простите, мстить ему лично, то теперь, похоже, уже понял, что погорячился, ведь и правда, могут фэйс начистить.

В программе НТВ «К барьеру» (где девелопер проиграл почти всухую писателю Михаилу Веллеру) г-на Полонского вызывал на откровения тележурналист Владимир Соловьев. А вот что сам Соловьев говорит о причинах проблем «Миракса» в одном из блогов:

В чем проблема Полонского и таких, как он? Абсолютно неразумный размер заимствований. Хапать-хапать-хапать, занимать-занимать-занимать, отдавать из новых кредитов. В конечном итоге должен же быть поток наличных средств, обеспеченных, в частности, чем? Правильно, единственное, чем может обеспечить строитель — продажа квартир. А продажи квартир встали, потому что некому покупать. И поэтому, рано или поздно, конечно, эта пирамида должна была грохнуться. Любой мыльный пузырь должен лопнуть, каждый раз, когда люди строят пирамиду имени товарища Мавроди…

Компании размером и с системой заимствования типа «Миракса» наверняка тратят десятки миллионов долларов на обслуживание кредитов. Если они не могут продавать, это значит, что они рухнут — у них просто нет денег. Все. А когда банки заберут имущество, они должны будут его скинуть как можно быстрее. Поэтому цена на жилье по идее должна рухнуть вниз.

Источник: Q-zar клуб

И в такую ситуацию попали многие девелоперы, но не все. Но вопрос ведь не в том, что все попали, а в том — кто и за счет чего собирается выбраться. Самые ловкие пристраивают такие проекты обратно под крыло ВТБ и прочих госбанков.

Самые стойкие нашли свой способ выживания.

Путь Чучхе

Чучхе (по-корейски «опора на собственные силы») — идеология северокорейской правящей элиты, согласно которой страна может жить и развиваться без каких-либо контактов с внешним миром, используя только внутренние человеческие и природные ресурсы.

2007 год. Продолжается эпоха затянувшегося расцвета российского девелопмента. Нефтедоллары, рост цен на рынке недвижимости и относительно дешевые кредиты позволяют строительным компаниям, особенно — в столице, расти как на дрожжах, не волнуясь об эффективности своих систем управления. Финансовый менеджмент в таких компаниях нацелен на модель «бери больше — кидай дальше», т. е. «кредитуйся по максимуму и вливай все в стройку». Никакого сопоставления стоимости ресурсов, привлеченных из конкретных источников, с отдачей от использования средств, моделей окупаемости проектов, показателей их эффективности…

2008 и зима 2008–2009. Тяжелая осень и еще более суровая зима. Строительная отрасль взяла на себя бремя «передовика вхождения в кризис». Темпы падения ужасают даже прожженных чиновников. Глава столичного стройкомплекса говорит о 15%-м снижении объемов сдачи объектов в Москве, Московской области и Центральном федеральном округе. Вице-премьер докладывает президенту России: «На 2008 год мы планировали строительство 72,5 млн кв. метров жилья, т. е. на 20% больше, чем в 2007 году. Но за I полугодие построено только 21,7 млн».

Одну из проблем многие видели в сокращении платежеспособного спроса. Но спрос не пропал совсем — если есть ресурсы для строительства и качественное управление ими, то продать объекты можно. А вот с ресурсами — действительно проблема. Западные и вслед за ними московские банки перестали финансировать падающую отрасль, что усугубило коллапс до предела — девелоперы не умели работать без постоянно вливающегося в них потока внешнего заимствования.

Но среди них были те, кто хотел выжить и развиваться. Одна такая «белая ворона» — компания «Мортон», строитель жилой недвижимости в Московской области, поставила себе цель — научиться жить на внутренних ресурсах. Приглашенные для этого эксперты «ИНТАЛЕВ» определили ситуацию так: «Девелоперам пора переходить от шоу-бизнеса к нормальному регулярному менеджменту. И вы будете первыми!»

Основной удар был сделан по бюджетированию, казначейству и попроектному учету. Создали систему, которая позволила при самом минимальном кредитном портфеле точечно и сбалансированно управлять имеющимися средствами, сопоставлять каждый вид и источник финансирования с конкретными объектами строительства, строго контролировать денежный поток и текущую ликвидность.

2009 год. Генеральный директор «Мортона» становится главным ньюсмейкером в отрасли — как на фоне общего падения он собирается ввести в эксплуатацию обещанные 400 тыс. квадратных метров жилья?

Журналист: Сегодня, когда из-за финансового кризиса многие компании замораживают свои проекты, вы поступаете с точностью до «наоборот». Вы не испытываете тех проблем, которые преследуют других девелоперов?

Директор: Действительно, сейчас очень сложный период для компаний, работающих на рынке недвижимости, особенно для тех, кто связан серьезными объемами заемных средств. В отличие от них, мы строим за счет собственных ресурсов, при минимальном объеме кредитования, без дополнительного привлечения инвестиций физических лиц. Так что финансовая устойчивость нашей компании — гарантия того, что ни один анонсируемый нами объект не будет заморожен.

О чем эта история? Технологии управления развивают не только, когда все хорошо. Возможно, когда все хорошо, и не надо делать резких движений (но это уже тема отдельного разговора). Реальный же эффект от такого развития вы увидите, если надо выжить. Вот тут уже критерий успеха очевиден — либо выжил, либо нет.

Так и напрашивается каверзный вопрос личного характера: а есть ли у тебя миллиард? Да можешь не отвечать, мы не из налоговой. Главное — откуда он у тебя? Ты его заработал или взял в долг? Как говорится, почувствуй разницу!

С какой стороны хочешь оказаться ты? Прости, бестактный вопрос, конечно, это и так понятно. Либо у тебя реальная платежеспособность, либо очередное творение от самого известного на Руси кутюрье Трифона! Кстати, он передавал привет всем, кто кроит по его лекалам!

Несите ваши денежки!

Еще классик сказал, что русский человек ленив и нелюбопытен. Не потому ли так медленно внедряется в России современная система казначейства? Масштаб нашего невежества демонстрирует исследование международной консалтинговой компании KPMG:

Некому деньги считать

Только в 5% крупнейших компаний казначейства способны извлекать прибыль из потоков ликвидности. Такие выводы следуют из результатов исследования практики управления финансовыми рисками в российских компаниях, представленных вчера KPMG. KPMG регулярно проводит исследования практики управления казначейством в разных странах, но в России это первый материал на данную тему. Представленный вчера «Обзор практики управления финансовыми рисками и казначейством в России» составлен на основе данных, которые представили 103 крупнейшие российские компании с годовой выручкой от 40 млрд руб., 56% из которых ведут деятельность в нескольких странах.

Показателем высокой эффективности работы казначейства является такое использование денежных потоков, которое позволяет зарабатывать дополнительную прибыль. «Но только 5% компаний имеют функционально развитые казначейства, выступающие центрами прибыли», – говорит руководитель направления «Управление финансами и казначейством» KPMG Роман Малюга. Из пяти компаний, чьи казначейства вошли в число наиболее эффективно работающих, – компания ЛУКОЙЛ. Еще пару лет назад управление ликвидностью оставляло желать лучшего: остатки на счетах лукойловских «дочек» достигали ,5 млрд, а консолидированный внешний долг группы – ,5 млрд. Как рассказал замначальника департамента казначейства ЛУКОЙЛа Андрей Ростовский, тогда было принято решение о вовлечении в оборот максимального объема денежных средств и централизации казначейских операций, в результате экономический эффект только в 2007 г. составил около 0 млн. По данным исследования KPMG, большинство российских компаний, чья выручка превышает десятки и сотни миллиардов долларов, не могут похвастаться схожими результатами.

Источник: RBCDaily

«Есть ли у вас план, мистер Фикс?» — спрашивал знаменитый герой мультфильма «80 дней вокруг света». Для успешного ведения бизнеса детальный финансовый план необходим. Разделили денежные потоки на три кошелька? Теперь планируем выплаты и поступления по каждому кошельку.

Планируя и контролируя движение денежных потоков, компания может предсказать свое будущее: «Что мы получим от своей деятельности в инвестиционной, финансовой и операционной сферах?»

Именно представление об этих потоках в будущем дает понимание финансовому директору, что где-то есть узкое место, а где-то видны системные нарушения. Задача финансового директора — определить область системных нарушений и искоренить их навсегда, как вездесущих тараканов. Ведь управление деньгами – это обеспечение потребностей бизнеса в том месте, в то время и в том объеме денег, которые необходимы для достижения поставленных целей. Внешне кажется, что мы оптимизируем финансовые потоки, а на самом деле мы повышаем эффективность бизнеса в целом. В чем часто возникает проблема? Грамотные финансисты оптимизируют бизнес, поскольку понимают, как бизнес генерирует деньги, и как он их потребляет. А неграмотные – пытаются оптимизировать финансы, ибо считают их отдельной и само достаточной областью управления.

Чтобы грамотно управлять выплатами и поступлениями, ты можешь ввести такую организационную единицу, как единое казначейство. А в ее рамках используется надежный и удобный инструмент — платежный календарь. Его внедрение помогает навсегда расстаться с хаосом и аварийными ситуациями по бюджету.

Шаги к совершенству. Единое казначейство

1. Организационные шаги:

1.1. Определение целей управления денежным потоком. Здесь, казалось бы, все очевидно — деньгами надо управлять так, чтобы их всегда хватало без ущерба для оборачиваемости и рентабельности бизнеса. Однако необходимо уточнить приоритеты: кому-то важно иметь неснижаемый остаток на счетах, другому — постоянно инвестировать в развитие бизнеса, третьему — получать побочную прибыль от вложений временно свободных средств.

1.2. Создание специализированного казначейства. В небольших компаниях функции казначея выполняет сам генеральный директор или главбух. Следующий уровень развития — наделить этими функциями финансового директора. А в действительно серьезных бизнесах формируется отдельная служба — казначейство, должностными обязанностями сотрудников которой является достижение целей из предыдущего пункта.

2. Методическая подготовка:

2.1. Разработка единого классификатора статей поступлений и выплат — основы для составления Бюджета движения денежных средств. Обратите внимание на глубину его проработки: статей должно быть достаточно, чтобы картина финансовых потоков была очевидна для директора, но не столь много, чтобы он на 503-й строке запутался, куда уходят его деньги.

2.2. Определение других аналитических разрезов: контрагенты, юрлица, банковские счета, проекты, договоры, валюты и т.д. Главное — выбрать из всего возможного списка этих признаков те, которые будут выступать лимитами: т.е. внесенный по ним Бюджет будет ограничивать сотрудников компании от перевыплат («По такой-то статье в рамках Проекта А можно заплатить в июле, а вот по ней же, но по Проекту В — ждите августа»).

2.3. Создание формы Бюджета движения денежных средств. Обычно такой Бюджет — это наглядная и удобная для работы группировка статей поступлений и выплат. Не забывайте о «3 кошельках»: вполне удобно группировать статьи по операционной, финансовой и инвестиционной деятельности.

2.4. Разработка Платежного календаря (он же — «Кассовый план», он же — «Реестр платежей»). По сути, такой Календарь — это более детальный Бюджет, который привязан к каждой конкретной дате и остаткам на всех счетах на эту дату. Он позволяет оперативно планировать и контролировать ежедневные платежи с учетом их срочности, приоритетов, оставшихся лимитов и прочих факторов.

2.5. Создание карт переноса фактических данных по платежам из бухгалтерии в казначейство. У каждой компании свои детали операционной деятельности, и нужно определить, как будут те или иные выплаты и поступления разноситься по единому классификатору. Может возникнуть ситуация: платежка одна, а статей выплат — несколько. Кроме того, нужна аналитика с мест. Для решения этих задач должен быть организован грамотный документооборот.

2.6. Описание регламента (бизнес-процесса) прохождения заявок на денежные средства. Описанное выше: статьи, Бюджет, лимиты, кассовый план — заработает действительно эффективно, только если все элементы связать воедино через бизнес-процесс (желательно — автоматизированный): кто, когда и как инициирует платежи, как и кем они проверяются и в конце концов утверждаются.

3. Техническое обеспечение:

3.1. Автоматизация и запуск в работу бизнес-процесса: инициаторы платежей на местах подают свои заявки с указанием всех необходимых реквизитов (некоторые из которых — лимиты!), заявки по всей компании автоматически собираются в централизованный реестр и проверяются на корректность, наличие свободных средств и в целом — на соответствие целям финансового управления. После этого заявки окончательно утверждаются (а то и, наоборот, заворачиваются) и утвержденные — передаются на оплату.

3.2. Заключение договора с банками и установка электронной системы работы с ними. Определяем, у кого есть юридическое право подписи определенных счетов. Необходим контроль за электронными подписями, чтобы было понятно, кто может нажать на кнопку «ОК» — только топ-менеджеры, руководители отделов либо кто-то еще. Из банков же через системы «клиент-банк» передается информация on-line о фактических движениях по счету.

Оставить комментарий